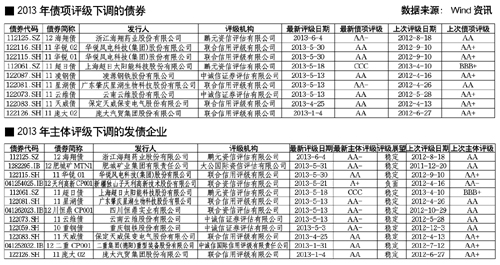

在债市风险不断积累和监管加码背景下,发债企业的主体评级和债项评级下调现象日渐增多。Wind统计数据显示,年初至今,已有12家发债企业主体评级被下调,9只债券的债项评级被下调,而去年同期仅有2只债券债项评级被下调。

对此,业内人士表示,信用债评级频遭下调与目前实体经济复苏乏力以及企业盈利能力下降有直接关系,同时不排除与管理层监管力度加大有关,投资者应警惕评级下调对二级市场价格造成冲击,规避信用风险高积聚行业,优化低评级债券组合。

评级下调现象激增

海翔药业日前发布公告称,鹏元资信评估有限公司将其主体评级下调为AA-,“12海翔债”债项评级同样被下调为“AA-”,而当初海翔药业发债时主体评级和债项评级均为AA。此外,鹏元资信还对海翔药业的偿债风险作出了“公司短期内面临较大的资金压力”、“公司短期偿债压力较大”的提示。

无独有偶,就在海翔药业信用评级遭下调前几天,联合资信评估有限公司将华锐风电主体评级从AA+调整为AA,并将其2011年发行的“11华锐01”、“11华锐02”公司债券信用等级从AA+调整为AA。

其实,今年以来,发债企业的主体评级和债项评级被下调已经多次出现。Wind信息显示,年初至今,已经有12家发债企业主体评级被下调,9只债券的债项评级被下调,而去年同期仅有2只债券债项评级被下调。

值得注意的是,仅在5月份,就有重庆钢铁股份有限公司、云南云维股份有限公司、四川恒鼎实业有限公司等8家发债企业的主体评级被下调,11云维债、11星湖债和11凌钢债等6只债券债项评级被下调。

中债资信分析师张帆在接受《经济参考报》记者采访时表示,债券评级频遭下调背后的原因是多方面的:首先,从宏观经济的角度来看,当前经济仍处于弱势复苏阶段,经济下行压力较大,外部环境不容乐观;其次,部分行业风险较大,尤其是光伏、钢铁等行业面临产能过剩和需求疲软等突出问题,经营风险较高。“在不利的经济基本面与行业格局下,部分企业由于自身战略执行和经营问题出现个体风险,偿债能力下降。”

民生加银基金高级分析师张旭则告诉记者,除经济增速放缓和被下调评级企业自身盈利能力下降外,评级下调在5月份集中出现或许与企业年报、季报前期集中披露有关。此外,评级公司在债市监管压力加大背景下评级更加及时和具有针对性也可能是原因之一。

光伏、钢铁行业成重灾区

光伏、钢铁等产能过剩且易受政策影响的重点行业成为评级下调的重灾区。

近日,欧盟针对中国光伏企业的“双反”打击再度引起国内外高度关注,而从去年以来,光伏企业的偿债风险便一直是债市关注的焦点,无论是江西赛维4亿元短融、超日太阳10亿元公司债,还是尚德电力在国外发行的5.4亿美元的可转债,都一次次拨动市场的敏感神经。

就在5月份,超日太阳发布公告称,因公司连续两年亏损,深交所已经对11超日债做出暂停上市的决定。根据该决定,11超日债将于2013年7月8日起正式在集中竞价系统和综合协议交易平台暂停上市。而在此前的5月18日,11超日债的评级机构鹏元资信将其主体长期信用等级和债券信用等级均由BBB+级下调至CCC级。此外,尚德电力在海外发行的5.4亿美元可转债发生实质性违约也对国内债市产生极大冲击,光伏债恐成为国内债市违约第一单的猜想一时甚嚣尘上。

“从我们梳理的行业内主要的10家企业表现来看,在光伏设备行业整体供过于求的大背景下,行业内企业普遍面临较大的经营压力,2012年基本处于非经常项目前利润或利润总额亏损的状态,而前期基于债务融资的产业链延伸、产能规模扩大使业内企业债务负担增加,企业资产负债率基本处于很高的水平。”中债资信行业分析师透露。

钢铁业形势同样不容乐观,重庆钢铁和凌钢股份在5月份分别被下调主体评级和债项评级,其中重庆钢铁主体评级由AA降至AA-,凌钢股份2011年8月发行的公司债评级由AA+下调至AA级。对此,有分析指出,两家公司评级被下调的原因十分相似:产品销价下滑,盈利能力下降,行业景气度依然低迷。

对此,中债资信行业分析师表示,从钢铁行业主要上市企业或发债企业财务情况来看,一季度盈利情况均有所改善,并保持了较强的获现能力。然而,由于上述企业平均资产负债率持续走高,债务负担的不断增加使得经营活动净现金流对债务的保障程度持续弱化,不断加大的负债水平以及整体较弱的盈利水平使得上述企业整体面临较大的偿债压力。

警惕二级市场波动

业内人士提醒投资者,首先应警惕评级下调加大市场价格波动风险,此外,信用风险正在不断积累,低评级信用债风险将出现分化,今年是否会爆发实质性违约仍有待观察。

“企业主体和债项评级被下调会导致一些债券不能作为质押式回购的标的,而持有人只得通过卖出方式将债券变现,这将会对二级市场的价格造成一定冲击。”民生加银基金高级分析师张旭警示道。在他看来,今年通过公开市场发行债券发生实质性违约的概率很低,目前投资者更多关心评级下调对市场价格带来的影响以及背后的投资机会。

国联证券固定收益分析师李斌则指出,未来一段时间,由于实体经济风险正在积累,信用债风险大于机会。今年以来,社会融资总量大幅上升,但是实体经济复苏乏力。这说明在流动性较为充裕的情况下,企业的负债增加,盈利能力减弱,资金的使用效率降低。一旦后续资金收紧,流动性风险必将导致企业的信用风险增大。