【编者按】资管机构信贷资金频遭挪用的背后,反映出其信贷管理的羸弱。

据上证报记者不完全统计,2013年至今,已先后曝出7起资管计划资金挪用事件。为了争夺市场,资管机构事前马虎,尽职调查草草收场,放款时无视专款专用,事后审查更是有心无力,部分资管机构只要融资方能按时还本付息,对资金挪用睁一只眼闭一只眼。因此,信托、券商以及子公司整个资管行业处处闻“惊雷”。

业内人士指出,资管机构不比银行有庞大的网点、人力做贷后审核,因此前期详尽的尽职调查是阻隔风险的关键,兑付固然重要,但过程也很重要。

被挪用的资管资金

借新债还旧债、避开监管限制投资其他领域、借钱帮别人还债……一起起资管资金频繁被挪用的背后,折射出业内种种“潜规则”。

2014年,万家基金子公司万家共赢资产管理公司旗下“万家共赢售房受益权转让项目专项资产管理计划”有8亿元资金不翼而飞。这笔资金大部分“离奇”的被划入金元惠理基金子公司金元百利资产管理公司旗下产品“金元百利景泰基金资管计划”,司法已经介入。

同年,某信托公司发行的中小企业发展计划信托也曝出信托资金挪用风波。一笔450万元的信托资金被融资方全额划入担保公司账下,用以偿还其在当地一家理财公司的债务,而这家理财公司在当地主营民间借贷。

据记者不完全统计,2013年至今,已先后曝出7起资管计划资金挪用事件。

“资管项目资金频繁挪用暴露出业内资金流向把关不严、风控意识淡漠的问题。”一信托公司风控人士告诉记者,“按照规定,信托资金的使用应该严格按照披露的用途,做到专款专用。”

资金去向监管不严

从整个资管行业来看,信托资金挪为他用的行为并非孤例,专款专用实践中很难落实,资金去向更是无心监管。

“按规定,信托资金应该慎入房地产,实践中融资方瞒天过海,信托公司睁一只眼闭一只眼,以非房地产信托的名义把钱投向了地产。”有信托公司人士说道,“按规定融资类项目应该先提供经营证明再放款,实践中资管公司往往先打款再看证明,或者根本不看。这在券商、子公司也很常见,相互间拼放款效率。”

该人士坦言,有时候信托公司知晓资金另有用途,但只要信托公司与融资方事先达成协议,融资方安排好资金偿还,保证本息按期兑付,信托公司根本不会去操心“资金去哪儿”。

新时代信托实际控制人“明天系”掌舵人肖建华亦曾在接受媒体采访时坦言,“一家企业的资金不是单一的,既有信托资金,又有流动资金,资金募集到位后,有可能信托资金变成了流动资金,流动资金变成了投资资金,这种转换是很正常的。”

记者了解到,融资方挪用资管资金比较常见手法主要有三种:一是利用假业务合同骗出信贷资金,然后通过其他办法转回融资方手里;二是制造“壳”公司,让“壳”公司去融资,比如江浙地区一些担保公司就深谙此道,自己作为实际控制人随时支取信贷资金;三是虚高购置合同中的标的金额,扣除真实用款部分后,剩余资金由融资方截留。

“风控的核心是人,资管行业在这方面远远不如银行。”业内人士指出,“信托公司不能设立异地机构,一些重要地区只能设立一支7-8人的工作组,这些人既要找项目,还要事后追踪已有项目,券商、基金子公司往往只有几名法务做审核,都不可能覆盖到资金流向监管。”

“毕竟项目经理才是发现问题贷款的第一道防线,他们比任何人都了解融资方;法务复核并不经常进行,对每笔融资项目按五级分类进行检查,但是按季、按年进行,往往不够及时;至于外部检查,往往为时已晚,融资方已无力还款。”上述人士说道。

即便是资金托管银行在监管资金流向上也是有心无力。“按照指引,银行对托管账户的划款指令是进行‘形式有效性审核’,也就是说,银行没有能力,也没有责任对资金用途的真实性作尽调,只要文本齐备就可以。”一银行托管人士说,监管效果因此打折。

事前防范更有效

记者发现,大部分受访信托人士都认为,要预防挪用资金的事情发生,事前尽职调查、项目审批时越详细越好,对于接受融资成本畸高或项目疑似壳公司等明显不合常理或存在猫腻的项目就应该规避,等亡羊再补牢,为时晚矣。

“曾经在深圳遇到一次用假公章、假合同来骗贷的。”华南地区一信托公司项目经理接受上证报记者采访时分享了自己的经历,“融资方持法人证明书、法人授权委托证明书、财务会计报告、购销合同等一系列材料来办理2000万信托贷款,当时法务部门认为其购销合同不符合要求就没有包装项目。”

“之后该公司东窗事发,才发现董事长不仅绕开董事会私自委任董事会成员,贷款证也是用私刻公章办理的,购销合同自然也是假的。”该项目经理说道。

业内人士指出,“万家8亿挪用门”事件正好给资管行业敲响了警钟。此前万家共赢总经理伏爱国曾向媒体坦言:“我们自始至终一直以为是在与中行云南分行打交道。”

“万家共赢和诺亚都是事前没做好尽职调查。”华东地区一信托公司副总经理接受上证报记者采访时,“深圳吾思以中行云南分行的优质按揭贷款项目作为诱饵,或再加以误导,万家即使去了现场做尽职调查,最后还是分不清交易对手。”

过去,信托公司只要确认融资人有超值抵押物,往往不担心融资方将募集资金挪作其他用途,但是目前经济下行,部分行业进入弱周期,抵押物价值就将全面缩水,并最终影响信托公司和投资者的收益。

中南大学信托与信托法研究中心主任、中美法律交流基金会信托法委员会副主席张军建接受媒体采访时表示,事实上,目前国内的信托法律对于信托资金使用的后续监管并无严格规定,可以说当初在制定法规时对这一现象尚未给予足够的重视。而按照信托的一般原理,如果项目出现挪用资金,信托需要承担直接法律责任,或者需要举证融资方挪用的证据。但实际上,目前外界舆论和监管只是注重信托项目的兑付问题,对挪用资金的问题关注度略显不足。

【资金挪用事件频发】

方正信托澄清挪用门:吾思基金是打酱油身份

万家共赢8亿“挪用门”,堪称近期金融界的一朵奇葩。当市场还在讨论到底谁该为此事件负责之时,方正东亚信托亦被卷入其中。目前,已传被警方控制的李志刚成为方正信托惹上资金挪用“嫌疑人”的关键一环。但事情发酵到扑朔迷离之际,方正东亚信托的“涉案”产品——“方正东亚·东银实业债权投资一期集合资金信托计划”(以下简称,东银一期)及相关方的一纸公告声明,却又及时撇清了“嫌疑人”的身份。(21世纪经济报道)

万家迷局:融资方不明信托不接 风控虚设

吾思基金董事长李志刚的微信更新停滞在6月11日,他宣布吾思基金成为基金业协会备案的基金管理人。此后不久,由于其掌舵的另一家公司景泰基金将与万家共赢成立的有限合伙产品募集资金挪用至其它两个账户,李志刚被警方控制。(中国基金报)

审计署:华润信托挪用13亿元募集资金开发房地产

根据《中华人民共和国审计法》的规定,中国审计署6月20日公布华润(集团)有限公司2012年度财务收支审计报告称,2012年华润信托两个信托项目募集资金共计15亿元用于流动资金贷款,存在监管不严问题。(观点地产网)

阳光私募江苏沐雪涉嫌诈骗挪用资金达1亿

据21世纪经济报道消息,湖北省荆门市公安局的一纸立案书,牵出了天津信托“天信沐雪巴菲特一号证券投资集合资金信托计划”投资顾问江苏沐雪涉嫌诈骗,以及天津信托与次级委托人深圳凯雷股权投资基金(有限合伙)的种种纠纷内情。此时,距“天信一号”成立尚不足3个月。(《财经》)

【谁之过?】

资管项目资金频遭挪用谁之过

业内人士指出,项目资金频遭挪用的背后反映出相关资管公司对风险的漠视。“资管公司没有资金结算功能,无法像银行一样监控资金具体流向,在资金监管上存在先天劣势,但是究其背后原因在于,只要有足够的抵押物,资管公司不惧融资方违约带来损失,对于资金用途也就不那么上心了。”(中国证券网)

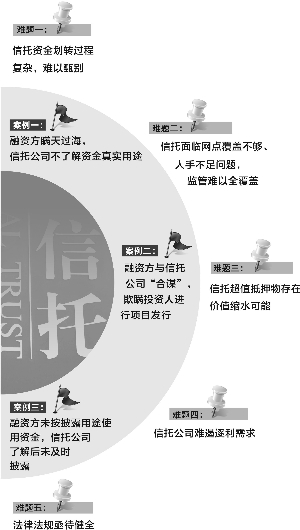

【监管难题】