|

编者按:通过产权界定将温室气体排放权变为商品,并进行市场化定价买卖,已成为欧美等国实现低成本减排的市场化手段之一。碳排放金融产品作为一种减排金融工具,在世界高速发展。《经济参考报》期货版携手2006年已开始研究碳排放期货的上海期货交易所,开设“碳市场漫谈”专栏,向读者全面呈现全球碳排放期货交易及我国研发动态。

编者按:通过产权界定将温室气体排放权变为商品,并进行市场化定价买卖,已成为欧美等国实现低成本减排的市场化手段之一。碳排放金融产品作为一种减排金融工具,在世界高速发展。《经济参考报》期货版携手2006年已开始研究碳排放期货的上海期货交易所,开设“碳市场漫谈”专栏,向读者全面呈现全球碳排放期货交易及我国研发动态。

2005年,伴随着《京都议定书》的正式生效,碳排放权成为国际商品,越来越多的投资银行、对冲基金、私募基金以及证券公司等金融机构参与其中。基于碳交易的远期产品、期货产品、掉期产品及期权产品不断涌现,国际碳排放权交易进入高速发展阶段。据世界银行2009年公布的报告,2008年全球碳排放市场规模扩张至1263亿美元。作为一个金融市场,碳市场正在吸引更多投资目光。

排放权交易成温室效应控制手段

区别于石油、煤炭等有形的资源,环境资源具有公共财产的特性。人类在进行生产或者生活过程中,均不可避免会向环境中释放废水、废气等,使用公共的环境资源,但是由此造成的环境污染却由社会承担,进而导致了所谓“公有地悲剧”的发生。

为了解决环境问题,1968年,美国经济学家戴尔斯首先提出了“排放权交易”,即建立合法的污染物排放的权利,将其通过排放许可证的形式表现出来,令环境资源可以像商品一样买卖。

当时,戴尔斯给出了在水污染控制方面应用的方案。随后,在解决二氧化硫和二氧化氮的减排问题中,也应用了排放权交易手段。比较具有代表性且成功的案例,就是美国的酸雨计划。目前,在解决温室气体排放问题中,排放权交易也成为了控制温室气体排放的重要手段。

温室气体排放所导致的气候变化问题具有全球性。从上世纪90年代开始,在气候谈判过程中,世界基本形成了欧盟、“77国集团加中国”和包括美国、日本、加拿大等发达国家在内的伞形集团三大集团,利益分歧巨大,僵局始终存在。

1997年12月,《联合国气候变化框架公约》缔约方会议上,通过了旨在限制发达国家温室气体排放量的具有法律约束力的国际公约《京都议定书》,规定了在2008年至2012年期间,主要发达国家温室气体排放量削减目标;建立了三种灵活减排机制,京都三机制为国家之间开展碳排放权贸易提供了一个全新的框架。

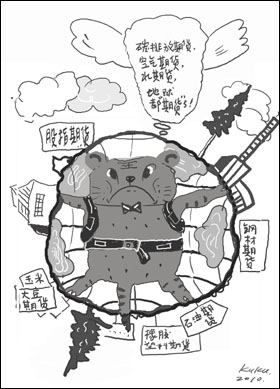

碳交易金融创新产品层出不穷

2005年2月16日,伴随着《京都议定书》正式生效,碳排放权成为国际商品。发展至今,碳市场参与主体并不限于有实际减排需求的各类企业,越来越多的投资银行、对冲基金、私募基金以及证券公司等金融机构也参与其中,因而碳市场的容量扩大,流动性加强,交易形式更加多样化。基于碳交易的金融创新产品层出不穷,远期产品、期货产品、掉期产品及期权产品不断涌现,国际碳排放权交易开始高速发展。

根据世界银行2009年公布的报告,2008年全球碳排放市场规模扩大至1263亿美元,大大高于2007年的630亿美元,较2005年的108亿美元增加了近11倍。从成交量来看,2008年,在市场中约有48亿吨碳交易,较2007年的30亿吨增加了61%,较2005年7亿吨增加了近7倍。

全球已建20多个碳交易平台

目前,国际碳市场可分为配额交易市场(Allowance-basedtrade)和项目交易市场(Project-basedtrade)两大类。

配额交易市场内,交易的对象主要是指政策制定者通过初始分配给企业的配额。如《京都议定书》中的配额AAU、欧盟排放权交易体系使用的欧盟配额EUA。项目交易市场,交易对象主要是通过实施项目削减温室气体而获得的减排凭证;如由清洁发展机制CDM产生的核证减排量CER和由联合履约机制JI产生的排放削减量ERU。其中,EUETS的配额现货及其衍生品交易规模最大,2008年接近920亿美元,占据全球交易总量3/5以上。

根据组织形式,碳交易市场可分为场内交易和场外交易。碳交易开始主要在场外市场进行交易,随着交易的发展,场内交易平台逐渐建立。目前,全球已建立了20多个碳交易平台,遍布欧洲、北美、南美和亚洲市场。欧洲的场内交易平台最多,主要有欧洲气候交易所、Bluenext环境交易所等。

(作者单位:上海期货交易所博士后科研工作站) |