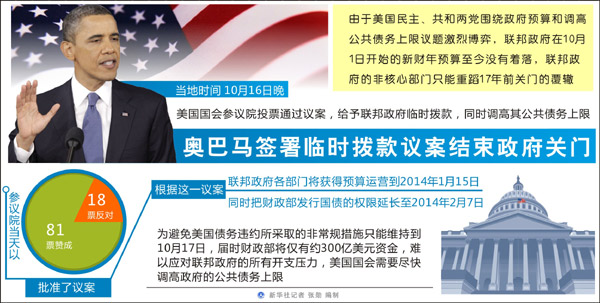

图表:奥巴马签署临时拨款议案结束政府关门 新华社记者 张勋 编制

沸沸扬扬的美债违约危机终于在最后时刻以美国参议院两党达成协议而暂时缓解。对于中国而言,美债违约警报的解除并不意味着美债顽疾的长期风险就此消失,美债违约危机给中国经济带来的警示意义值得深思。

观察人士认为,虽然目前美国参议院两党就债务上限和政府重新开门达成协议,但这并不能从根本上解决美国经济的发展问题,美国的未来债务风险并未消除。

“本质而言,美国债务依赖型体制不可能得以根本性改变。”国家信息中心预测部世界经济研究室副主任张茉楠表示,“上世纪80年代中期,美国经济逐步演变为债务依赖型经济体制,政府赤字财政、国民超前消费、银行金融支持就是这种体制的全部内容。”

她指出,最近10年来,美国政府每年的借款包括债务再融资规模平均超过4万亿美元,美国债务总规模由5.3万亿美元增长至目前的16.7万亿美元,翻了3倍多,已经与全年国内生产总值规模相当。

“滚雪球”般不断增加的美国债务,无疑是悬在全球和中国经济头顶的一把达摩克利斯之剑。作为美国的第一大债权国,美债违约对中国的风险不言而喻。

最新数据显示,截至今年9月末,中国外汇储备已达3.66万亿美元,其中相当一部分用于投资和购买美元资产。目前中国持有的美国国债为12773亿美元,是美国国债的全球最大单一持有国。一旦美国发生债务违约,导致美元贬值或美债评级下降,将使中国外汇储备面临巨大的缩水风险。

“美国政府债务规模越滚越大,加之经济发展劲头有限,偿付压力也就越来越大,今后类似的到期债务偿还危机还将继续发生,甚至真正发生违约,美债将不再是最安全的资产。”北京师范大学经济与工商管理学院副教授蔡宏波说,外汇储备运用多元化这一老话题将日益成为紧迫话题。

金融专家赵庆明建议,应该加快中国外汇储备多元化进程,包括币种的多元化以及资产形态的多元化,以规避集中投资的风险。

有专家认为,未来金融市场越来越不稳定,仅以金融市场作为投资领域不足以规避日益增长的主权债务风险,应该逐步提高外汇储备中非金融资产运用比例,同时加快资本项目自由可兑换,积极促成藏汇于民。

美债违约危机在对中国外汇资产管理提出严峻挑战的同时,更多的是对中国当前的经济增长模式敲响了警钟。

“从根本上来讲,美债危机折射出的是中国出口拉动型的经济发展模式之痛。为什么每次美国债务危机中国都会神经紧张?除了全球经济一体化的影响,从根本上说还在于中国的经济增长模式问题。”赵庆明说。

长期以来,出口在拉动中国经济增长的“三驾马车”中的地位一直举足轻重,居高不下的贸易顺差,导致了外汇储备的大量积累。如何实现巨额外汇储备的保值增值,多年来中国一直在进行探索。但环顾全球,欧洲经济仍未摆脱债务危机阴影,日本经济仍然较为脆弱,大规模投资美债也确实是无奈之举,这也导致了每次美债危机来临中国就会紧张的局面。

“痛定思痛,从根本上看,中国必须加快转变经济发展方式,把经济增长动力坚决转移到内需和消费上来,不能再过多依赖出口,以扭转贸易顺差过大、外储增长过快的局面,尽快实现贸易账户平衡。”知名财经评论人余丰慧表示。

赵庆明说:“从根本上说,长期以来中国储蓄率大于投资率,必然导致贸易顺差。中国长期以来重视投资与出口,但对消费的重视不够,未来要进一步在扩大内需上下功夫,加快培育内需市场,践行经济转型战略,这是中国避免风险的根本之策。”