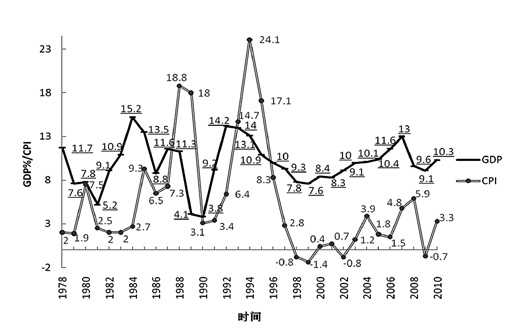

在市场经济条件下,物价水平的波动包括通货膨胀和通货紧缩,具有周期变动的规律性。这也就是,在经济运行中客观存在着物价水平波动周期,或者说存在着通货膨胀周期和通货紧缩周期。观察下图,可以清楚地看出我国自1978年以来物价水平波动的规律性。

资料来源:国家统计局网站

图中用CPI(居民消费价格指数)表示的物价水平波动曲线显示,1978—2010年,物价波动的波峰年即最高通货膨胀率发生的年份分别是1980年(7.5%)、1988年(18.8%)、1994年(24.1%)和2007年(5.9%);而波谷年即最低通货膨胀率发生的年份分别是1982年或1983年(均为2%)、1990年(3.1%)、1999年(-1.4%)和2009年(-0.7%)。从物价波动的波峰年来看,1980年到2007年的27年间共经历了3个周期,周期的平均长度是9年。从物价水平波动的波谷年来看,1982年到2009年的27年间也经历了3个周期,周期的平均长度也是9年。

需要说明的是,在揭示通货膨胀周期的规律时,应当排除非经济运行因素对物价水平的影响。例如,1987—1988年,我国放开部分产品价格并试图进行价格改革“闯关”,这是导致1988年CPI急剧上升到18.8%的直接原因。不然,物价的波峰年很可能不是1988年而是1985年,1985年的CPI是9.3%。1994年CPI达到改革开放以来的最高点21.4%,是由两方面的原因造成的:一是我国经济在1992—1994年一直呈现过热状态,经济增长率分别为14.2%、14%和13.1%;二是1992年9月,国家将593种生产资料产品的定价权下放给企业和省级物价部门,由国家直接管理的仅剩下89种,这直接导致价格水平急剧上升。

从我国的经济实践来看,以波谷年为依据观察物价周期波动的规律更具客观性,因为它能更真实地反映经济运行的规律,而较少受制度因素和经济政策变化的影响。若以物价波动的波谷年为依据,可以对我国的物价波动周期做如下划分:1982—1990年为物价水平波动的第一个周期;1990—1999年为第二个周期;1999—2009年为第三个周期。从图中还可以发现,每个周期都包含一个价格水平呈总体上升趋势的时期和一个价格水平呈总体下降趋势的时期,即通货膨胀期和通货紧缩期。

物价水平的波动,无论是通货膨胀还是通货紧缩,都是由下述五个因素造成的。

上一期的产出缺口。在其他条件不变的情况下,如果上一期出现产出正缺口,本期就会出现通货膨胀;如果上一期出现产出负缺口,本期则会出现通货紧缩。其原因在于:首先,当出现产出正缺口即实际经济增长率高于潜在产出增长率时,意味着资源已被过度利用即资源短缺,因而物价水平存在上涨压力;反之,则意味着资源未被充分利用,物价水平存在下降压力。其次,本期的物价水平之所以受上一期产出缺口而不是本期产出缺口的影响,是由于存在价格机制作用的滞后性和价格粘性。

货币供应量。在其他条件不变的情况下,如果货币当局采取宽松的货币政策,造成流动性过剩,物价水平就会呈上升趋势;反之,物价水平则呈下降趋势。在对外开放条件下,流通中货币量的多少还与国际收支状况有关。如果由于国际贸易顺差或国际资本流入而导致外汇储备大量增加,货币当局就要向流通中注入大量本币进行对冲,这必然增加货币供应量,并推高国内物价水平;反之则反是。

通货膨胀预期。通货膨胀预期会引发实际通货膨胀的实质,首先是普遍存在的通货膨胀预期会刺激社会总需求增加,而总需求膨胀又会导致市场供求矛盾并引发物价水平上升;其次,普遍存在的通货膨胀预期也会推高包括工资和正常利润在内的经济成本,从而导致物价水平上升。

供给冲击。在其他条件不变的情况下,如果出现严重的供给冲击,如自然灾害导致农产品大幅度减产,或者由于战争、动乱等原因导致世界性的能源危机,就不仅会引发通货膨胀,而且会使经济增长出现停滞。

国际传导。通货膨胀的国际传导一般有两个途径:贸易途径和货币途径。从国际贸易的传导过程来看,如果原料和能源出口国发生了通货膨胀并导致原料和能源价格上涨,就会抬高原料和能源进口国的生产成本。如果原料和能源进口国是资本品或消费品的生产国和出口国,较高的生产成本就会推高资本品和消费品的价格,并将价格上涨再传导到其他国家。通货膨胀通过货币途径在国家间的传导主要表现为资本在国家间的流动。排除汇率和利率等因素的影响,如果A国的通货膨胀率高于B国,这时A国资本市场的货币供给充裕,而B国的货币供给相对短缺。在此情况下,资本将从A国向B国流动,从而使B国产生国际收支盈余,迫使B国采取增发货币等措施进行应对,这就会使B国通货膨胀率上升。

物价水平的波动虽然源于多种因素,但其周期性主要源于经济运行的周期性,前面所提到的影响物价水平的第一个因素即产出缺口,也是在经济周期性波动中出现的。

观察上图中以GDP增长率表示的我国经济增长曲线可以看出,我国经济运行周期的波峰年分别是1978年(11.7%)、1984年(15.2%)、1992年(14.2%)和2007年(13%)。经济增长率最低的波谷年分别是1981年(5.2%)、1990年(3.8%)、1999年(7.6%)和2009年(9.1%)。如果依据波峰年计算周期的长度,从1978年到2007年的29年间,总共完成了3个经济周期,周期的平均长度为9.6年;如果依据波谷年计算周期的长度,从1981年到2009年的28年间,也完成了3个经济周期,周期的平均长度为9.3年。可见,我国的通货膨胀周期与经济周期在波长上基本上是吻合的。

从图中两条曲线的走势看,物价波动与经济波动具有高度相关性。但最高通货膨胀率发生的年份要滞后于经济周期的波峰年1—4年;如果排除价格体制改革所引发的1988年的通货膨胀,最高通货膨胀率发生的年份(1980、1985、1994、2008)也要滞后于波峰年(1978、1984、1992、2007)1—2年。这意味着,当经济扩张阶段完成并达到经济周期波峰年以后的一段时间内,物价水平仍然会呈现上升趋势。与此不同的是,由于最低通货膨胀率滞后于经济周期的时间比较短,通常只有一两个季度,因此以年为单位表示的最低通货膨胀率基本与经济周期的波谷年同步。据此可以得出结论:尽管也受其他因素的影响,但物价水平波动的总趋势主要取决于经济波动的总趋势。也就是说,通货膨胀周期取决于经济运行周期。同时,通货膨胀总是与上一期的产出水平相关。

在目前及未来一个时期,我国潜在产出增长率或均衡增长路径是GDP年增长9.5%左右。如果经济在这一增长率水平附近运行,就不存在产出缺口。如果把这一均衡增长的条件放宽一些,可以把我国经济增长的适度区间确定在9%—10%之间。当经济增长率低于9%时,我国经济就会出现产出负缺口并伴随通货紧缩;而当经济增长率高于10%以后,产出就会出现正缺口并引发通货膨胀。

至于影响通货膨胀的其他因素,如货币供应量、通货膨胀预期以及国外物价水平的变动,在很大程度上是与经济波动的趋势一致的:当经济运行处于扩张期时,不仅货币供给量会增加,并且人们对通货膨胀的预期也会提高;如果外国经济处于扩张期,那么,通货膨胀的国际传导也会更严重。

我国经济在2009年完成本轮周期的筑底之后,2010年进入扩张期,并出现了产出正缺口,经济增长率为10.3%。如果没有特别的事件发生,根据我国经济周期的运行规律,经济扩张期将长达7—8年。这期间尽管经济增长速度会有波动,但年均增长率一般不会低于9%。因此,通货膨胀的压力始终存在。

2010年,我国国际贸易顺差为1831亿美元,全年净流入我国的“热钱”为355亿美元,这些需要央行增发人民币进行对冲。2010年全年新增人民币贷款达7.95万亿元,超出年初制定的7.5万亿元的信贷规模。显然,流动性的大幅度增长也是构成当前通货膨胀压力的重要因素。同时,目前人们普遍存在较高的通货膨胀预期。另外,2010年世界粮食减产以及目前部分石油输出国局势出现动荡,都有可能导致通货膨胀的国际传导。

综上所述,有效抑制通货膨胀,根本在于避免经济过热。同时,需多管齐下,针对影响通货膨胀的因素采取相应措施。在控制通货膨胀的过程中,应注意保持经济适度较快增长,避免矫枉过正。