|

近日,长江电力公布了《重大资产购买及关联交易报告书(草案)》,具体情况与5月份公布的重组预案基本一致。多家机构表示,此次重组使公司资产规模和盈利能力都实现了双重跨越,公司未来成长性值得期待。

公告显示,长江电力公司收购三峡工程发电资产和五家辅助专业化公司股权的正式方案,收购范围、交易方式、增发股本规模等方面与5月16日公告的收购预案基本相同,但略有变动。

长江电力公司收购三峡工程18台发电机组和相关资产,以及5家辅助专业化公司的股权。收购资产评估值由原预估值1075亿元最终调整为1073亿元;向三峡总公司定向发行价格由12.89元/股调整为12.68元/股(除息调整);支付现金部分由375亿元调整为372亿元。

作为我国目前最大的水电上市公司,长江电力这次重组使其无论在资产规模还是盈利能力方面都实现了双重的跨越。

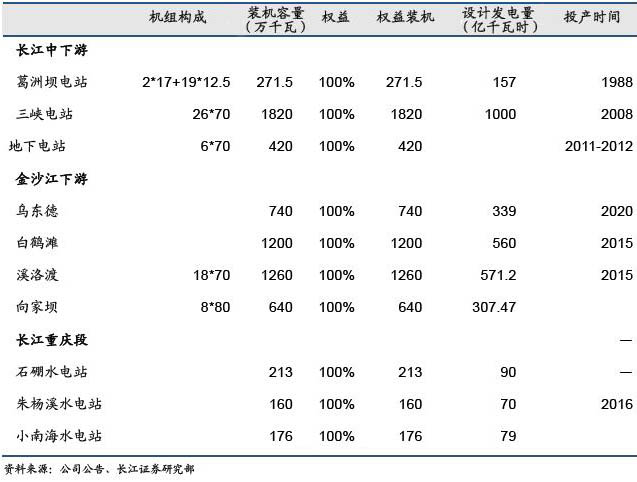

长江证券报告分析显示,此次收购资产主要是已投产的18台发电机组和相关资产,以及5家辅助生产专业公司的股权,都是成熟项目,18台机组与上市公司现有发电资产高度同质,盈利能力稳定,公司“现金牛”的本质不变。公司可控装机容量将由837.7万千瓦上升至2097.7万千瓦,同比增长150%。发电量将由2008年的442.77亿千瓦时,上升至1000亿千瓦时左右。

长江电力将拥有三峡工程及葛洲坝电站的发电资产,有利于长江电力形成梯级水力枢纽统一联合调度能力,使得水力资源得到充分利用,保证各电站效益得到最大发挥。

同时,报告还认为,三峡工程发电资产的整体注入,有效解决了目前三峡资产分置问题,规避了长江电力与控股股东三峡总公司同业竞争,有助于进一步扩大长江电力资产规模,使得三峡总公司和长江电力的职责及定位更加清晰,全面提升盈利能力和抗风险能力,实现规模和业绩的同步增长。

长江证券分析报告认为,公司在资产规模和盈利能力方面的大迈步,使得公司未来成长性值得期待。短期内,公司的成长性主要来自于现有资产盈利和固定资产折旧带来充裕的现金流,提前还贷降低财务费用;以及参股公司投资收益的增长。

中期来看,地下电站6台70万千瓦机组预计于2011年首批机组投产发电,2012年全部建成。为充分发挥地下电站的效益,避免同业竞争,中国三峡总公司同意在地下电站首批机组投产发电前,将地下电站出售给长江电力。此次暂未转入上市公司的三峡发展公司也有望在取得相关处置手续后进入上市公司。长期来看,三峡总公司作为金沙江下游的开发主体,其在建及规划装机容量仍高达4809万千瓦,是上市公司装机容量的2.3倍。

英大证券分析师称,公司基本面良好,技术上近期处于整理态势,后市有较强支撑。不过,招商证券则指出,由于三峡电站的主要盈利时期在三季度,资产交割推迟减少了长江电力的净利润,资产交割后,长江电力四季度的折旧和财务费用同样增加,对长江电力2009年盈利的下调是合理的。

三峡总公司负责开发水电站情况(长江电力)

|