|

快速发展的银行理财产品市场,在2008年以来,接连爆出了“零收益”、“浮亏”的新闻。这对追求稳健的银行理财产品客户来说,无疑是个难以接受的事实。风险频频暴露。因此,在有关专家的呼吁下,监管部门近期已制定出了理财产品的统一监管基准,将银行理财产品纳入规范管理之下。银监会对银行个人理财业务的“整风行动”堪称雷厉风行。 快速发展的银行理财产品市场,在2008年以来,接连爆出了“零收益”、“浮亏”的新闻。这对追求稳健的银行理财产品客户来说,无疑是个难以接受的事实。风险频频暴露。因此,在有关专家的呼吁下,监管部门近期已制定出了理财产品的统一监管基准,将银行理财产品纳入规范管理之下。银监会对银行个人理财业务的“整风行动”堪称雷厉风行。

记者调查发现,商行对监管部门的要求执行较好,但投资者表示,银行理财产品信息透明度方面依然存在一些问题。

风险充分暴露

在众多投资者的心目中,银行理财产品往往意味着安全、稳健,然而这些产品今年以来却集中暴露了风险,让投资者大跌眼镜。

次贷危机爆发以来,全球金融市场均受到较大打击,道琼斯指数下跌15%,香港恒生指数下跌30%。由于银行系QDII产品大多投向香港和美国市场,损失难以避免。与此同时,A股市场摘得全球跌幅榜冠军,最大跌幅55%,市场积弱难返,也就不可避免地影响了银行“打新”产品的收益。

不过,银行理财产品的收益问题还不能完全归咎于市场的客观因素,最大的非议源自银行对预期收益率的过分强调和风险提示的不到位。一些投资者表示:在银行营业网点随处可见的理财产品宣传册上,其显著位置通常都会标明“预期收益率高达多少”、“上不封顶”等诱人字眼。然而实际上,这往往是基本不可能实现的上限收益率。不仅如此,由于销售业绩的压力和同质产品的竞争,银行的客户经理在宣传产品时也很少会主动提示风险,或者只会说“风险不大”。这种信息不完全也体现在之后的信息披露上,投资者只能从银行网站上获取定期的产品净值,而对于产品的具体运作、净值变化的说明、近期的风险因素等都没有获知渠道。这与开放式基金严格的信披制度相比,缺陷明显。

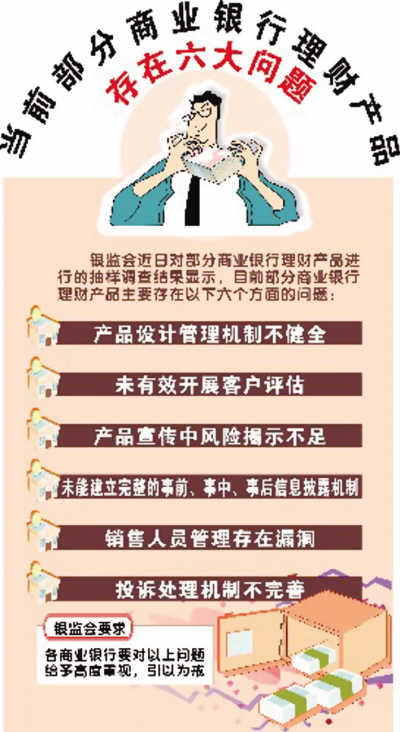

银监会披露“六宗罪”

银监会对部分银行理财产品进行了抽样调查,发现部分银行在开展理财业务的过程中存在较为严重的违规行为;核心是未严格且有效执行相关法律法规和监管规章。“部分商业银行未能按照符合客户利益和风险承受能力的适应性原则设计理财产品,没有从资产配置的角度进行产品开发和投资组合设计,没有应用科学合理的测算方法预测理财投资组合的收益率,没有设置相应的市场风险监测指标和有效的市场风险识别、计量、监测和控制体系。”

“产品设计管理机制不健全”是部分银行个人理财产品的“第一宗罪”。同时,部分商业银行在代理销售其他金融机构投资产品过程中,没有对所代理产品进行充分分析,对产品提供者经营管理、市场投资和风险管理能力没有进行有效评估,没有明确界定双方权利义务和风险责任,对代理销售产品的风险收益监测数据没有进行必要验证。

其后是“未有效开展客户评估”。部分商业银行没有进行客户风险偏好评估工作,或评估工作流于形式;没做到准确了解客户的财务状况、投资目的、投资经验以及风险认知和承受能力;没有评估客户是否适合购买所推介的理财产品,并将有关评估意见告知客户。

同时“产品宣传中风险揭示不足”。部分商业银行“未能建立完整的事前、事中、事后信息披露机制”;未及时通过有效渠道和方式向客户告知相关情况,特别是在理财产品存续期内,未能很好地向客户提供方便、及时、准确的资产变动、期末资产估值等重要信息。

此外,部分商业银行对理财产品销售人员的管理存在漏洞;而且投诉处理机制不完善。主要表现为部分商业银行没有对本行理财产品销售人员进行有效管理,没有建立相应的个人理财业务人员资格考核与认定、继续培训、跟踪评价等管理制度。缺乏专门的人员和部门及时处理客户投诉,客户投诉情况分析研究不足,对于客户投诉较多的理财业务环节和理财产品不能及时有效地解决和改正。

银行开始隐去“预期收益”

在4月初银行理财业务监管受到彻查以来,业内人士表示,银监会已展开地毯式暗访,商业银行正在紧张地自查,并在忐忑中等待银监会通报第一批暗访结果。

银监会向各家银行下发的《关于进一步规范银行理财产品的通知》中指出,不得在宣传和介绍资料中出现“预期收益率”或“最高收益率”字样。记者在一家银行询问大堂经理:“最新一期得利宝理财产品的预期收益是多少呢?”“因为现在上面有规定不允许我们在销售理财产品时强调预期收益,所以我们现在推出的产品是固定收益产品,分一个月和三个月期限。”

可以看出,对

“预期收益”这个敏感字眼,各家银行几乎都已隐去。花旗银行提供的某个结构性理财产品宣传资料中,以往外资银行常用的“过去24个月内的收益率”都有出现,只是简单地将产品特色、挂钩的6个股票走势图印在上面,产品收益的具体计算结构也并没有出现。另一些产品索性让投资者充分发挥想象力,如“曾经遥不可及的投资梦想,如今启门即入的投资机遇”。

信息依然不够透明

如今,商业银行已将以往销售或者正在销售的高风险产品宣传材料全部撤出柜台,留下的仅有一到两款保本浮动收益、风险较低的理财产品。不过,在最早一款

“零收益”产品被曝光后,银行理财产品的设计能力才是被广大投资者质疑的。正是投资者对产品的投资标的不了解,才直接造成了日后的不满。

然而,投资渠道不透明这项目前似乎还有待改进。记者调查发现:银行在销售理财产品时已不敢再提预期收益或最高收益;此外,不少银行也开始大力推出固定收益产品;而即使是这种低风险的产品——对风险的告知基本没有必要,在合同上也会显示风险提示。

不过记者发现:理财产品投资渠道的不透明现象依然有存在,产品用于投资什么、投资者最终无法以确切的方式得知。一位某商行VIP客户的话耐人寻味:自己购买的产品出现亏损,于是银行以补充产品的方式让自己购买了其它产品,以平衡掉亏损。“这就说明了这一点,其实有相当一部分收益,投资方是能够控制的,那么,让投资者了解标的应该是再简单不过的事情了吧。” |