国际金融危机爆发以来,各国政府纷纷采取宽松的货币政策,注入大量货币流动性,这为下一次流动性过剩埋下了伏笔。为刺激经济防止衰退,中国也采取了积极的财政政策和货币政策,在一定程度上带来了通货膨胀的压力。作者认为,流动性过剩已成为当前和今后一段时期中国经济面临的难题。

|

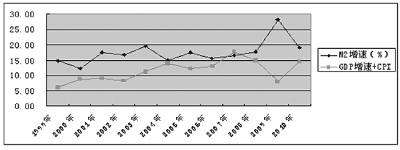

1999年—2010年中国超额货币供给

|

流动性过剩,是指相对于经济增长的实际需要而言,货币供给过多或增速过快。但要判断具体是在哪一点流动性开始过剩是很困难的,我们可以用以下经常采用的指标来进行大致判断。

1、超额货币供给。从下图可以看出,从1999年至今,中国的M2增速一直远高于“GDP增速+CPI增长率”。2007年由于流动性过剩带来了股市和房地产的泡沫问题,央行屡次提高存款准备金率和利率,并配合央票等手段加大回收流动性。但在2008年以后,货币政策转向宽松,超额货币的发行呈现喇叭口形的放大,到2009年达到了一个高点。2010年因经济增长速度提高并且通货膨胀率上升,二者差距有所缩小。

这里值得提出的一个疑问是:回溯1991年—1998年间,中国的广义货币M2增长率也一直处于高水平,剔除当时的高增长和高通胀,在1991年—1993年、1996年—1998年期间仍存在超额货币供给,但当时的超额货币供给并没有带来相应的通货膨胀和流动性过剩问题,为什么前面所说的超额货币供给就引起了流动性过剩问题呢?

2、经济的过度货币化。很多学者用经济货币化比率M2/GDP作为衡量流动性过剩的指标。弗里德曼和施瓦茨等人研究认为:经济货币化比率的差别基本上反映了不同国家的经济发展水平,货币化比率与一国的经济发达程度呈明显的正相关关系,也就是说,一国经济的货币化比率应当与该国经济的发展程度相适应。我国的M2/GDP自1999年以来呈现快速上升的势头(表1),到2010年高达183%,而2010年美国的M2/GDP也不过64.28%。可见,中国的经济已经过度货币化,货币相对于经济发展的需要而言已经明显过剩。

我们可以用经济货币化来回答前面提出的疑问。在计划经济时代,只有消费品是投入到流通当中的,生产资料和资产不进入市场。市场经济改革使得经济的市场化、货币化程度不断提高,需要较高的货币供给来满足。特别是过去十年,生产资料的市场化不断深化,其中包括土地和房地产的市场化改革、矿产资源的市场化开发。这期间各类金融市场的建设在很大程度上吸纳了央行超额货币供给,也在相当程度上保证中国经历了一段高增长、低通胀的时期。但随着中国市场经济体系的基本确立,特别是加入WTO以后,经济的货币化过程基本完成或者速度放缓,超额的货币供给就在市场价格体系上表现出来。与此同时,2003年至今,中国还面临着全球流动性过剩、国际收支双顺差和人民币升值的环境,这些情况在以前都是不存在的。

如果货币供给是出于国内经济增长的动机而投放,其负面作用表现就不明显;而如果货币供给是被动投放的,与国内实体经济的需要就会有所背离,其副作用就会表现得明显而突出。

首先,过剩的流动性可能迫使中国经济走向泡沫化的边缘。过多的货币追逐有限的资产和实物,必然会带来某些投资品和重要物资的价格上涨,继而带来通货膨胀。

其次,经济有陷入滞涨的风险。中国正处在工业化中后期,世界经济复苏步伐也还不稳定,人民币升值还没有停止,外需对我国经济的拉动不再强劲,政府直接投资的通胀效应已经显露。因此,中国经济未来几年有可能增长速度放缓,如果通货膨胀率和失业率得不到有效控制,就有陷入滞涨的风险。

再次,中国资本市场的健康发展会因此面临巨大风险。在全球流动性过剩和国内流动性过剩的双重背景下,大量的投机资金充斥于资本市场,中国资本市场的制度建设和监管面临着复杂动荡的内外环境,风险进一步加大。

2001年中国正式加入WTO,2002年中国开始出现持续的“双顺差”,2003年开始外汇储备迅猛增长,2003年下半年通货膨胀率开始上升,“流动性过剩”也开始被国内学者们提出。

在开放视角下分析中国流动性过剩产生的原因,除了国内经济高速增长和市场化改革过程中的超额货币供给外,国际资本大量流入也带来了流动性的被动投放。外汇储备快速增长导致的货币被动投放已成为我国基础货币供给的主要部分。笔者利用1990年—2009年的数据,运用脉冲响应和方差分解技术对外汇储备和GDP对基础货币的冲击程度和贡献度做了分析,结果表明,外汇储备对基础货币的贡献度最高达到23%,而GDP最高仅能解释基础货币8.4%的变动。

在出口导向型的发展模式下,中国的经常项目顺差自2001年以后迅速扩大,从2000年到2008年,8年间增长了20倍。我国出口商品换来了外汇储备,同时FDI流入也是国际资本进入中国的一个渠道。随着人民币利率的提升,大量国际热钱基于套利动机流入中国,国内为了治理通货膨胀不断加息,必然诱使更多热钱进入,加剧流动性过剩。

如何化解流动性过剩?笔者认为,任何单一的措施都是治标不治本的,必须采取系统的、历史的思路。一方面要减少国际资本的过度输入,另一方面要控制或降低流动性过剩带来的危害。改革外汇管理体制,切断外汇储备与货币供给的直接联系,积极参与并促进国际货币体系的变革,等等,都是未来努力的方向。