上周五逊于预期的美国非农就业数据造成了金融市场的剧烈波动,但本周市场对美联储缩减QE的预期依然如故,短线美元指数重新走弱,并再度创出新低。

上周五逊于预期的美国非农就业数据造成了金融市场的剧烈波动,但本周市场对美联储缩减QE的预期依然如故,短线美元指数重新走弱,并再度创出新低。

美联储缩减QE预期仍施压美元

美国劳工部上周五公布的非农就业人数增幅不及预期,令人大失所望,失业率却出现下滑。低于预期的非农数据是否会对美联储缩减购债构成威胁,目前市场观点不一。

美联储主席伯南克在6月议息会议后的新闻发布会上暗示可能于年内开始缩减购债规模,此言一出,立即引起了金融市场的剧烈波动。此后,包括其本人在内的多位联储官员发表了偏鸽派的言论,可能是出于安抚市场情绪的目的,也有可能是出于对当前经济不够强劲的担忧。尽管鸽派言论频出,许多金融机构和市场人士依旧将9月作为美联储缩减QE的时间点。此次非农数据的公布给这种预期泼了一盆冷水,此前公布的多项与就业有关的经济指标均向好,市场预计此次非农数据也将表现强劲。因此逊于预期的数据一公布,就造成了金融市场的剧烈波动。但仔细分析该数据,可以发现虽然就业人数增长低于预期,失业率却下滑至7.4%,尽管可能是由于更多人退出劳动大军所致。此外,非农就业人数增幅不及预期,但就业人数仍是在增加的,只不过增加幅度小幅下降,这说明就业形势仍在改善。因此认为美联储是否会因此而推迟缩减购债时间为时过早。不温不火的7月非农数据造成的错综复杂结果就是,美联储会完完全全取决于经济数据,以此决定是否会在9月选择退出QE。如果8月非农报告的数据较7月就业报告更为强势,那么美联储便可断言经济增速足以适应资产购买的减少。所以美联储是否会在9月选择削减量化宽松的规模,基本将会取决于8月非农数据的表现。

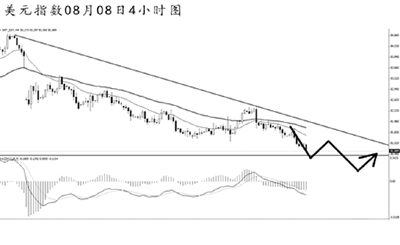

美元指数此前的反弹调整力度较强,价格升破了4小时图的均线系统以及道氏高点阻力,但价格并未能持续上冲。短线美元指数重新走弱,并再度创出新低。下方的下一道支撑在80.45,美元指数仍有一定的下行空间。短线主趋势完好向下,美元指数面临小幅上调的压力,但整体看空思路不变。

英国通胀报告刺激英镑大涨

英国央行本周公布货币政策前瞻指引和季度通胀报告,造成英镑在宽幅震荡后大幅上涨。

英国央行指出,在物价稳定、金融稳定没有受到严重威胁的情况下,如果经济增长风险没有显著的下降,将至少维持目前高度宽松的货币政策。英国央行将未来升息的门槛与失业率挂钩,即计划维持利率在纪录低点不变,直到失业率跌至7%。但英国央行在三种情况下将有可能收紧政策:未来18-24个月通货膨胀率维持在2.5%或以上;中期通胀预期上升;金融稳定性受到威胁。英国央行同时还指出,通货膨胀和金融不稳定风险上升并不会触发自动紧缩,一切仍取决于货币政策委员会的判断。

英国央行行长卡尼表示,前瞻指引并非承诺将在未来一段较长时间内维持低利率水平,未来利率水平变化将取决于经济的增长;对英国央行来说,最大的挑战是如何推动通货膨胀率回到2.0%的水平;通货膨胀率而非失业率才是央行的目标;众多数据支持上调经济增长预期,目前并不是考虑提供进一步刺激的时候。

与英国央行的货币政策前瞻指引相比,通胀报告以及卡尼的讲话相对比较强硬,这不仅表现为上调经济增长预期,而且更体现在对通胀的关注,这与金恩时代的英国央行做法截然不同。英国央行后期可能对英国高企的通胀水平做出较强烈的反应,这一点值得投资者的持续关注。

另外,下周三下午,英国央行将公布7月31日-8月1日货币政策委员会的会议记录,我们可以尝试从中看出其他委员对于目前利率及宽松规模的看法。

日本央行维持宽松政策不变

日本央行本周四如此前市场预期般维持货币政策不变,且未上调经济评估。央行以全票通过维持扩大基础货币的承诺,目前每年增幅是60万亿至70万亿日元。

日本央行在会后公布的一份声明中称,日本经济开始温和复苏;整体来看通胀预期上升,消费者物价指数的升势可能会逐渐加速。日本央行审议委员木内登英建议,央行可将2%的通胀率作为中长期的通胀目标,并在未来两年内维持大规模宽松政策。木内登英的提议将令日本央行背离先前的承诺,即在大约两年内实现通胀目标。委员们以8:1的投票结果否决了木内登英的提议。

日本央行在4月4日祭出震惊全球的宽松举措。央行承诺将持有国债规模提高一倍,并增加买进风险资产,以在大约两年时间内达成2%的通胀目标。按照当时宣布的举措,日本央行将政策目标从指标利率转向基础货币,后者是衡量央行向经济投放货币量的广义指标。央行祭出的刺激举措,再加上日本首相安倍晋三的振兴景气政策,提振了家庭和企业的信心。自日本央行7月的会议以来,日本经济已有所改善,核心CPI同比一年多来首次上涨,夏季奖金三年来首次增加,还有失业率降至了四年半的低点。

本周五下午,日本央行将公布月度经济报告,而下周二中午将公布7月的货币政策会议记录。日本央行本次的货币政策决议没有新鲜内容出炉,然而我们不排除在年内晚些时候日本央行针对股市采取决定性行动的可能,这一时点可能出现在10月31日的会议上。