|

|

|

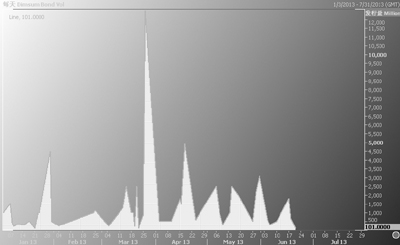

2013年1-7月点心债发行量。 数据来源:汤森路透 |

|

在供需两弱市场环境下,离岸人民币债券(下称点心债)正在遭遇今年以来最惨淡发行局面。汤森路透数据显示,点心债在7月份陷入零发行的停滞局面。业内表示,人民币贬值预期下投资需求萎靡和企业因利率高发债融资意愿减弱是点心债深陷困境的主要原因。

点心债发行遇冷

与以往供不应求的火爆局面相比,近期点心债市场可谓进入寒冬期。《经济参考报》记者日前从汤森路透获得的数据显示,在继6月份发行量仅42.5亿元之后,7月份点心债更是陷入零发行的停滞局面(该数据不包含大额存单)。

对此,国际金融问题专家赵庆明在接受《经济参考报》记者采访时表示,发行利率走高增加了企业的财务负担,使其通过发行点心债融资的积极性降低成为根本原因。“现在发港币和美元债券那么便宜,没有必要发人民币债券。现在内地利率升高,尤其是大陆和香港之间资金通道被打通,内地银行间利率高企也传导到香港,发行点心债如果利率很低发不出去”。

赵庆明还称,以往基于人民币升值预期,投资者对点心债备加青睐,但现在汇率走势面临不确定性,市场弥漫人民币贬值预期,因此投资需求也随之减少。

此外,中国外汇投资研究院院长谭雅玲也向记者表达了相近的观点:“第一,跟点心债的价格现状与前景预期有关,因为人民币汇率和以往趋势不一样,未来贬值压力更大一些。第二,跟外部市场的状态有比较大的关系,美国、欧洲、日本股市涨的比较快,也会影响人民币债券投资的积极性。第三,应关注美联储的政策,包括QE退出和利率变动在内很多因素也会影响人民币债券走势。”

同时,也有分析称,点心债发展也受到流动性差和缺乏长期投资者制约。而媒体在引述安邦咨询高级研究员贺军观点时称,除人民币升值预期急速改变原因外,今年6月,“钱荒”事件导致借款成本飙升,引发投资者大举抛售中国股票,并日益担心中国金融部门的健康。中资银行的部分离岸子公司因此将人民币转回内地,削弱了香港市场的流动性。此外,国际资本流出新兴市场也是一个重要因素。

警惕点心债未来风险

值得注意的是,自2007年国家开发银行在香港首发点心债以来,点心债发行往往都会受到市场追捧获得超额认购,而随着国家发改委《关于境内非金融机构赴香港特别行政区发行人民币债券有关事项的通知》的下发,越来越多非金融企业开始赴港发行点心债。不过,在市场扩容过程中,点心债在复杂市场环境下所面临的风险也引起业内警觉。

其实就在去年,在香港上市的大成生化因其发行的4.5亿元人民币债券暴露出违反发债时的财务契约,最后不得不允诺将按面值回购债券并提供一定的费用作为补偿。

对此,有评级机构分析称,虽然大成生化提前回购点心债属于个别事件,不足以影响整体点心债市场的发展,但是由于中国宏观经济持续不景气以及增速下滑,点心债的违约风险会逐渐显现,仅仅依靠人民币升值预期,不足以持续带动点心债市场发展和保护投资者的利益。同时,也有分析称,当前美联储拟缩减购债规模、国内经济增长疲弱、低等级债券供给偏高等因素都对点心债市场造成了一定冲击,将会导致点心债利率中枢呈上移趋势。

在赵庆明看来,目前点心债发生实质性信用违约可能性不大,但随着人民币汇率变动和外围投资环境不确定性增大,点心债所面临的市场风险必须引起警惕。

安邦咨询高级研究员贺军则认为,点心债市场遭遇前所未有的发行冷遇,是中国外部环境变差的又一证据。目前市场状况表明,人民币离岸金融市场的建立有可能遭遇窗口式危机——— 由于阶段性负面因素积聚而在某个窗口(如点心债市场)表现出危机,这种波动将使得离岸市场的进展不如预想那般顺利。更为严重的是,如果一旦人民币出现贬值趋势,则中国经济调控所遭遇到的挑战将会是另一番景象,这些都需要有充分的预期和应对。

离岸人民币市场或生变

从过去很长一段时间来看,香港离岸人民币市场的发展是靠人民币升值因素在背后推动的。但是,人民币汇率升值可能停顿的苗头,使得离岸人民币市场的发展面临变数。

不少市场人士分析称,人民币升值可能已经接近尾声。渣打银行日前发布的报告指出,在人民币贸易加权汇率强劲攀高的同时,中国出口表现黯淡,国内通胀缓和,当前形势暗示近期内人民币不太可能继续升值。渣打预计,人民币再度“软性钉住”美元的策略将持续到2013年底,伴随人民币兑美元交易中间价的波动大幅降低。而全球市场波动以及对中国经济“硬着陆”的担忧引发美元兑人民币和美元兑离岸人民币(USD-CNH)远期和期权市场大幅度重新定价。

升值幅度的趋缓,也直接影响到人民币离岸市场的活跃程度。有关机构7月发布的调查报告显示,43%的受访者表示未来6个月有进行离岸人民币活动的打算,相较上一期3月份调查的数据66%相对较低。

渣打报告还指出,由于人民币升值可能停顿,人民币资金流入速度可能放缓,而人民币流出有望加速。经历了年初的强劲增长之后,香港和其他离岸市场的人民币存款增长在明年重新加速之前可能会在今年下半年放慢脚步。渣打预计,到今年年底香港离岸人民币存款将达到7000亿至7500亿元,低于之前预期的8000亿元。