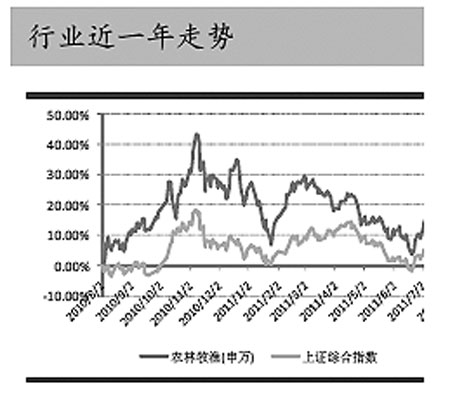

8月第一周,种业指数上涨11.96%,农业指数下跌0.21%,沪深300下跌6%。国泰君安证券表示:种子股在行业基本面空白期逆势飘红,是投资者独立于经济周期的策略选择。

种子市场容量提升空间大

国泰君安证券日前发布“种业行业专题报告:独立于经济周期的避险策略选择”。报告称:

近期种子股的上涨更多由非基本面推动,是投资者在独立于经济周期的避险需求推动下的策略选择。从长期的行业逻辑出发,我们认为行业容量增长、大企业并购将成为种子行业主基调。

过去30年的经验告诉我们,90%以上的粮食总产出增长贡献来源于单产提高,而种业是提高单产的重要力量,种业对于粮食安全意义重大。

由于耕地有限,我国未来种子市场容量扩大来自两个方面:一是商品化率提升——目前我国种子商品化大约在50%左右,远低于发达国家80%-90%的水平;二是种粮比提高——目前我国种子价格与粮价之比平均约为5至8倍,远低于发达国家20至25倍的水平。

2009年种子在粮食生产成本中仅占5.6%,占收入比例更低,静态看5%的粮价上涨即可覆盖种子价格翻倍。在近几年农村劳动力短缺、种粮机会成本上涨的情况下,优质种子通过“高投入、高产出”模式维持其高价格,整体种子价格仍存上涨预期。

国泰君安证券认为:龙头企业迎来黄金发展期。该券商发布的报告称:国际种业巨头的成长史就是并购史,未来我国行业准入、政策扶持等种业政策都将向大企业倾斜,在行业供需结构好转、行业容量持续扩大的背景下,种业龙头将迎来黄金发展期。建议增持种业公司,推荐顺序:敦煌种业、隆平高科、登海种业。其中,敦煌种业看点是低估值、高弹性、有安全边际;隆平高科看点是新品种、价值营销、资本运作。

油脂行业存在交易性机会

在农业板块中,中金公司还建议把握油脂行业确定性机会。

该券商发布的报告称:

从供求关系演变趋势来看,预计未来半年国内大豆库存水平将趋于下降,有利于推动压榨利润持续回升。从历史经验来看,2008至2010年下半年大豆库存水平都出现了下降趋势,而同期大豆压榨利润也都出现了较大幅度的上升。所以下半年大豆压榨利润上升有着坚实的基本面支撑,并被历史经验证明为大概率事件。

食用油季节性需求旺季的来临和下游小包装油限价令解除为豆油、玉米油价格提升打开空间。生猪存栏量恢复、存栏结构中大猪比例上升以及肉类消费旺季来临为豆粕带来增量需求。在以上季节性和非季节性因素共同作用下,食用油和豆粕价格持续上涨可能性较大。

我们调研发现,中国玉米油总供应量潜力远大于市场此前预期,玉米油市场发展潜力很大。在几家龙头企业的积极开拓下,中国玉米油行业将在未来3年进入快速发展轨道,因此西王食品和中国玉米油的股价驱动因素将不仅是小包装玉米油涨价预期,还包括公司不断快速增长的产品销量,因此存在长期投资价值。

中金公司认为:在压榨利润上升周期中,东凌粮油的盈利水平受压榨利润增加和工厂开工率提高双重推动,相对于上半年将会出现大幅增长,公司业绩的巨大弹性成为股价交易性机会的催化剂。从历史上压榨利润与公司股价走势关系以及压榨利润波动规律来看,公司股价受益业绩弹性的上行趋势将至少持续到2011年底,存在明显的中期交易机会。