本周A股市场盘面波动剧烈,防御型股票获得券商青睐。一些券商认为,酒类股作为食品板块中长期走强的子板块,基本面情况良好,下半年跑赢市场的概率较大。

酒类股防御性强表现抢眼

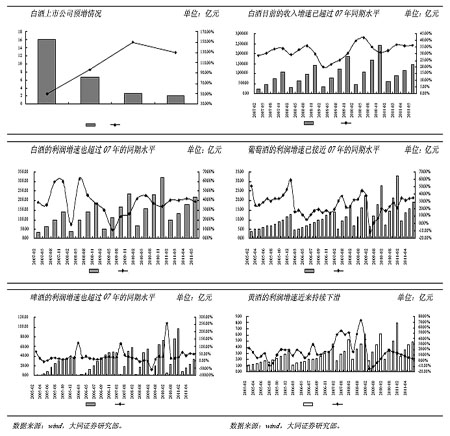

“7月份A股市场分化明显,中小板相对强势。行业方面,食品饮料、医药生物等是7月市场中相对强势行业,防御类板块领涨也侧面反映出市场运行较弱。我们判断8月份A股市场将延续弱势。酿酒行业1-5月份整体收入和利润增长均超过2007年同期水平,历史经验也显示酿酒行业下半年跑赢市场的概率较大,因此我们看好酿酒行业8月份的表现,并重点推荐增速最快的白酒子行业。”大同证券这样推荐酒酿板块。

该券商表示:酿酒行业7月份上演中报预增行情,“防御性”加上“高成长”是酿酒行业(尤其是白酒)在7月市场表现抢眼的主要原因。老白干、重庆啤酒、古越龙山等表现突出。

“我们认为,8月份必定是中报博弈行情,业绩增速超预期的公司仍有可能使得投资者在弱势市场中获取超额收益,因此8月份我们主要推荐贵州茅台、五粮液两家公司,另外山西汾酒、古井贡酒、洋河股份等增长较快的公司也值得长期关注。”大同证券称。

进一步利好的是,白酒企业的中报表现不错。中邮证券表示:7月以来,多家企业披露业绩预增公告,几家白酒企业的预增情况都比较喜人。预增公告预计高速增长的公司市场表现也都很优异,例如山西汾酒、伊利股份等。业绩预计高速增长的企业仍能在中报披露期间延续中报行情。预计白酒行业能延续一季度的快速增长,预计行业净利润增速在50%左右。

中邮证券发布的报告还表示,酒驾入刑对高端白酒影响不大。该券商称:

“酒驾入刑”新法执行以来,餐饮渠道白酒销售受到明显影响。广州白酒商表示,最近两个月,餐饮渠道的白酒销售同比大幅下滑70%-80%,而有酒行销售商也表示,5月其销量环比至少下降三成。四川餐饮草根调研结果显示餐饮渠道中低档白酒销量普遍减少约20%。

高端白酒因为量少,一直处于供不应求状态,所以基本上受新法规影响不大。目前茅台等龙头企业的供货十分紧俏,部分专卖店的柜台上根本没有53度飞天茅台的身影。中档白酒受到的影响最为严重,零售价在200元至500元的酒品销售下滑幅度比较明显。

三季度是白酒股传统表现季

第三季度是白酒股传统表现季。中金公司预计:季度内白酒股股价可能会有近20%的上行空间,尤其是三大一线龙头股价表现更值得期待。

该公司发布的报告表示:

2011年7月15日至8月5日,A股食品饮料板块指数整体上涨1.3%,跑赢大盘8.2个百分点。过往经验显示白酒股下半年表现优于上半年,股价与估值通常于下半年呈鞍形,有两波上攻行情。中秋国庆是白酒传统消费旺季,再加上秋季糖酒会前后产品提价预期萌动,同时中报过后正值盈利预期与估值展望来年之始,三大基本面因素叠加形成了历史上白酒股每年三季度的表现季。

回顾过去两年板块表现不难发现:如果板块行情起步过早,下半年两波行情间的间歇期就会较长,而且间歇期股价与估值回调也会较深;第一波行情涨幅通常大于第二波,两波行情累计涨幅一线龙头可达45%-50%,二线龙头可达55%-60%;与一线龙头相比,二线龙头股价与估值起伏更大,周期更短,交易属性更强。

今年,一线龙头行情于4月中就已缓慢启动,但到7月底仅累计上涨近10%;二线龙头于6月中启动,但于之后6周已累计大涨25%。所以我们对今年下半年白酒股行情的大胆推测如下:

因为行情启动较早,所以今年下半年应有两波泾渭分明的行情,且行情间歇期较长;今年第一波行情一线龙头尚有近20%股价上行空间,前瞻24个月动态估值可上望26倍;今年第一波行情二线龙头仍有约15%股价上行空间,前瞻24个月动态估值上望34倍。

今年第一波行情一线龙头股价涨幅30%,二线龙头股价涨幅近40%;间歇期股价回调10%-15%,第二波行情一线龙头再涨20%,二线龙头再涨25%-30%;第二波行情仍将于年末收官,一线龙头累计涨幅40%,前瞻24个月动态估值于年末上望27.2倍;二线龙头累计涨幅50%,前瞻24个月动态估值可能早于年末即可上望35.4倍。

“A股市场已进入白酒板块传统表现季,我们维持金盾推荐组合(五粮液、茅台、泸州老窖、山西汾酒、洋河股份、伊利股份和三全食品)不变,但本期重点推荐其中的五只白酒股。”中金公司发布的报告表示。

啤酒迎中报、旺季双利好

酿酒行业中,除了白酒,啤酒子行业因为到了一年中的旺季,而且中报预期不错,也值得投资者关注。

爱建证券表示:截至7月27日,珠江啤酒和啤酒花公布2011年上半年业绩预报,净利润分别增长10%和70%,两家公司业绩增长的共同原因是营业收入增长。导致营业收入增长的原因有两个,一是销售量增加,二是产品销售价格上涨和产品结构调整导致产品毛利率上升。2011年上半年,8家啤酒上市公司净利润同比预计增长20%左右,其中,啤酒花、惠泉啤酒等小公司由于同比基数低、资产处置等原因,净利润同比波动幅度预计大于20%。

爱建证券发布的报告称:

啤酒属于大众饮料,产销量年度增长幅度不高,不具有白酒储藏时间越长、价格越来高的特征。啤酒毛利率比白酒和葡萄酒低,一般在30%-40%附近。啤酒产量和销量呈现很有规律的季节性周期波动,行业集中度高,区域分布集中。

青岛啤酒和燕京啤酒经营规模和经营业绩持续平稳增长,其他啤酒上市公司增长趋势不明显。啤酒花、重庆啤酒、兰州黄河和西藏发展与全球啤酒巨头嘉士伯都有股权关系,并且都将推进与嘉士伯的战略合作作为公司未来发展的依靠力量。

2011年我国8家啤酒上市公司营业收入、营业利润和净利润预计同比增长20%-30%。啤酒上半年形势良好,行业产量增速为11.8%,预计龙头青啤和燕京分别为18%和15%。不过中邮证券发布的报告提醒:三季度虽是啤酒旺季,但7月以来,我们既看到了持续高温的有利因素,又看到了创历史新高的持续大雨,这使我们对三季度啤酒旺季的消费持谨慎态度。另外,大麦价格持续上行,啤酒企业成本压力不减。