最近美元的反弹可能受到两大因素推动:重大风险事件以及风险偏好趋势。美国经济数据对其整体经济情况的反映也值得注意,消费者以及企业的健康程度能够直观地反映美国经济是否在增长以及回报方面超过其全球竞争对手。其中,个人支出、制造业及服务业活动指数取得增长,但谨慎的基本面交易商可能对就业数据分项以及个人消费支出通胀数据大失所望。非农就业人数差于预期,失业率下降,就业人口和参与率降至26年低点让人大失所望。若就业及薪水无法增长,美国经济很难维持目前的增长速度。至于美联储关注的通胀数据,处于历史低位的通胀水平令加息预期基本化为泡影。

由于最近经济数据也并不令人满意,因此美元的走强可能主要得益于风险厌恶情绪。然而,风险情绪的晴雨表标普500指数刚刚创出两年半新高,如果市场整体情绪没有恶化,美元很难守住反弹的成果,继续走强更是无望。作为避险货币,美元走强的理想环境是:股市、企业债券以及投资商品价格的全面下跌,金价、汇市以及融资货币的集体上扬。若上述条件仅出现一两项,美元不会得到太大支持,而经济数据方面预计不会令汇价产生太大波动。

美国1月ISM制造业指数升至60.8,远高于预期的58.0,为2004年5月以来的最高水平。数据高于50,即显示经济正处于扩张之中。制造业订单升至7年高点,制造业就业升至1973年以来的最高水平。但指数中增幅最大的是输入价格,输入价格上升表明通胀压力可能正达到一个沸点,生产者最终将不得不把生产成本朝消费者转移。在此之前,制造业扩张预期在2011年的前几个月仍会继续,因消费者支出在2010年下半年稳步上升。美国制造业的扩张与全球其他地方的制造业增长保持一致,比如欧洲以及中国,这些地方的制造业数据也在新的一年取得良好增长。但是,美国营建支出继续落后于经济复苏的步伐,2010年12月营建支出下降了2.5%,为2010年7月以来的最大降幅,也是2000年7月以来的最低水平,而市场预期为增长0.1%。随着丧失抵押品赎回权的案例继续增加以及失业率仍处于9.5%上方,2011年美国建筑业可能继续不容乐观。总体而言,过去一年美国营建支出下降了10%至8142亿美元,为2000年以来的最低,2009年则下降了15%。

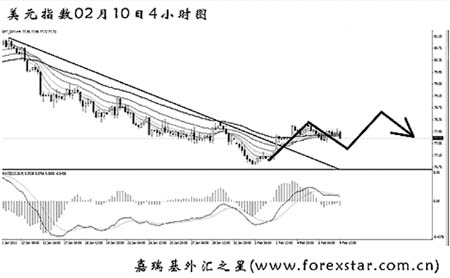

从图上看,美元指数未能挑战前方低点75.60一线的支撑,自低位强力反弹,将图中的下降趋势线升破,此前持续的MACD底背离信号发挥了一定的效果。4小时图上美元指数下跌的道氏理论最后一个显著高点在78.30,在有效突破此位置之前,美元指数很难展开持续的上涨,预计未来一周美元指数仍会对此阻力发起有力的冲击。