随着央行一系列收紧政策的实施,保险股成为许多投资者青睐的板块。综合多家券商意见,2011年保险股存在政策确定、估值较低、盈利增高等多重利好,可以考虑适当时候介入投资。

政策无明显隐忧

看一个行业首先要关注行业相关政策。对于日前召开的全国保险监管会议2011年监管政策定调,国泰君安证券表示:利率市场化与税延型养老保险未被提及,银保新政能否以价胜量最值得期待,总体政策平稳无忧。

该券商发布的报告称:

一年一度的全国保险监管工作会议都会对新一年的保险监管政策定调,今年也不例外。2011年大家特别关注的定价利率市场化和税延型养老金试点均未被今年会议提及,但是不提并不意味着不会实施。去年年初会议上也没提利率市场化改革,但并不妨碍年中发征求意见稿。之所以不提,估计还是因为这两项政策的影响面和不确定性大,没法作为一个基调定下来。

对于市场秩序监管,会议特意强调了人身保险领域,将以银行保险为重点,突出整治账外暗中支付手续费和销售误导问题。如果此次能借银监会规范银保销售之机,在银保手续费方面取得突破,有效降低保单获取成本,则其成果有望超越去年对车险市场的规范(去年车险在多年亏损后首次出现承保盈利)。

保险业2010年放开了不动产和非上市股权的投资,投资比例分别达到10%和5%,今年最高投资额可达5000亿和2500亿。不过操作起来可没这么简单,对投资冲动监管部门已有所防备,明确提出要重点加强对股权、不动产等新投资渠道的监管,防止投资冲动。

总体上,2011年的保险政策保持平稳,不存在明显隐忧,监管框架没有大的变化,对保险行业的影响也将是可控和渐进的。维持行业“增持”评级。

寿险公司值得关注

“在目前中国已经处于升息周期前期的大前提下,我们维持对保险行业‘超配’的投资评级。在保险行业品种上,我们更偏好规模保费增速较快且对银行渠道依赖程度低的寿险股。我们对保险股的推荐顺序依次为中国平安、中国太保、中国人寿。”中金公司发布的报告表示。

中金公司称,保险股在升息周期前期股价往往有较好表现,这主要是由于期间投资收益水平上升速度将会超过保单资金成本上升速度,导致利差水平将不断扩大。

与产险公司相比,中金公司更加偏好寿险公司。由于盈利模式的差异,寿险公司在升息周期初期的投资盈利能力弹性将高于产险公司。这主要是由于寿险公司投资盈利能力取决于投资收益水平和保单资金成本的利差水平,而产险公司投资盈利能力只取决于投资收益水平。产险业务中,平安产险的保费增长最为强劲,但2011年购车优惠政策到期和北京限售的新措施将对车险销售造成压力;太保产险的综合成本率更有优势,但保费增速相对平稳。

在寿险公司品种选择上,中金公司偏好规模保费增速较高而且对银行渠道依赖程度相对较小的寿险公司。这主要是由于中国寿险行业仍处于高速发展期,较高的保费增速将带来更好的增长前景。与此同时由于预计2011年银行渠道将面临较大压力,因此银行渠道占比较低的寿险公司2011年保费增速受到的负面影响会比较小。

具体来说,平安寿险规模保费收入增速适中而且对银行渠道的依赖程度最低,加上其保单质量较好导致新业务价值利润率较高,为投资首选;太保寿险2010年规模保费增速最高,但对银行渠道的依赖度已经超过50%,2011年的保单销售增速下滑将会较为明显,为次选;而中国人寿的规模保费收入增速最慢,且对银行销售渠道依赖程度与太保寿险较为接近,为末选。

再融资冲击不大

“个股上,我们认为经历再融资风波后中国平安估值已经达到了新的低谷,目前是买入的大好时机,年内再融资可能对股价形成压力,但从长远来看是对公司基本面的锦上添花,维持中国平安强烈推荐评级。”来自兴业证券的报告这样表示。

1月6日,以中国平安为首的保险股领跌金融服务板块,拖累大盘。其中中国平安下跌4.14%,同日香港市场上中国平安H股下跌1.8%,自今年年初开市以来,连续下跌3日,累计跌幅5.7%。对于这轮下跌,市场传言中国平安去年产寿险业务发展迅速及收购深发展后,公司今明两年的偿付能力充足率会明显下降,需要再融资补充资本金,初步测算融资规模约为300-400亿元人民币。市场还有传言,平安再融资规模或会高至1000亿元。

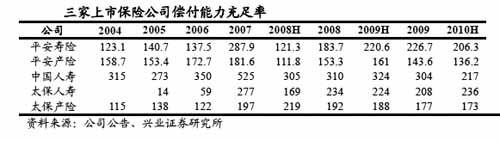

然而兴业证券并不认为这会成为保险股2011年走强的障碍。该券商表示,当前中国人寿和中国平安、太保寿险业务偿付能力充足率均在200%多的水平,平安产险和太保产险偿付能力充足率则维持在150%左右的水平,如果三家公司仅为满足监管要求,将产寿险偿付能力充足率保持在150%,则三家公司当前资本水平足以支撑未来2-3年业务的发展。但结合各家公司历史偿付能力水平和公司发展的需要,我们认为平安和太保产寿险偿付能力充足率水平分别维持在150%和200%较为合理,中国人寿则可能在250%以上,据此计算,中国平安在2011年有融资需要,如果考虑未来4-5年的发展,融资规模预计在400-500亿元,太保和国寿近期没有融资需求。

保监会于2010年12月发文严控保险公司发行次级债以补充偿付能力,因而兴业证券判断平安若年内启动再融资,或只能通过股票市场融资,综合考虑当前A-H股大幅折价以及再融资对股价波动的影响,分步实施A+H股融资是最佳的再融资模式。

下半年业绩会大增

海通证券则通过2010年和2011年板块可能的走势对比,预测分析出下半年的高盈利将让保险股跑赢大盘。

该券商发布的报告称,2011年与2010年最大的不同是:

从估值层面来看,2010年和2011年一样,估值水平均处于历史底部,但是2011年截至目前受平安融资传言拖累保险股估值水平更低、安全边际更高,历史来看仅2008年10月份暴跌后估值水平低于目前;

从投资层面来看,与2010年一样,2011年上半年股市难有大机会,但固定类收益率水平明显高于2010年,对保险公司资金配置非常有利;

从盈利看,盈利增速不同。受准备金计提方法影响,保险板块2011年盈利增速会显著高于2010年,尤其2011年下半年。2010年下半年非常大幅度增提准备金,但2011年下半年会大幅释放准备金。

海通证券表示:如果我们认可2010年上半年业绩不错、净资产缩水很少、保险股抗跌的逻辑,那么2011年下半年盈利高速增长(预计超过50%),保险股会跑赢大盘。市场如果预期保险股下半年业绩增速非常快,可能二季度保险股就有较好的机会,因此我们认为一季度末是介入保险股的较好时机,目前可以开始逢低买入保险股。

海通证券报告称,由于中国平安一季度业务表现将最好(预计保费增速最快,个险增速最快),目前我们暂继续首选中国平安;考虑到中国太保偿付能力最为充足、对准备金计提敏感性最大使得业绩弹性大,待一季度开门红业务压力过后,我们会将中国太保上调为推荐首选。