岁首年初,2010年发生的诸多重大财经事件依然在持续影响汇市,令2011年汇市开局扑朔迷离。

岁首年初,2010年发生的诸多重大财经事件依然在持续影响汇市,令2011年汇市开局扑朔迷离。

欧洲债务危机:去年年初希腊债务危机大爆发,欧盟被迫联手国际货币基金组织建立7500亿欧元的稳定基金以控制局面。但希腊喘息甫定,爱尔兰在四季度也爆发债务危机,并进而引发市场对葡萄牙、西班牙等国的担忧。评级机构其后纷纷下调希腊、爱尔兰、葡萄牙及西班牙的债务评级,年末市场更是刮起一阵“降级风”,令欧元度过了一个阴霾密布的新年。

美国第二轮量化宽松货币政策:在美国经济复苏势头减缓、失业率居高不下的情况下,美国联邦储备委员会11月推出第二轮量化宽松货币政策。但此举在国际上遭到广泛批评,因为其可能扭曲全球金融市场,加大美元贬值的预期,导致热钱流向新兴经济体。而就在市场人士为二次量化宽松能否取得成效展开激烈争论之际,三次量化宽松的概念便已浮出水面,令市场担心今年美联储仍将大量印钞。

汇率争端:美元去年大部分时间保持疲软势态,导致许多国家货币“被升值”;出口遭遇冲击,热钱持续涌入,这些国家被迫出台种种短期汇率干预措施,特别是对经济复苏良好的新兴国家而言,围绕汇率的紧张情绪一触即发;而巴西财长更是在9月提出“汇率战”一词,市场担心汇率战的升级将损及目前本就脆弱的全球经济复苏。在这其中,最引人注意的便是日本央行在去年9月15日开展了6年来的首次汇市干预,以及中国和美国之间就人民币升值问题展开的持续不止的口头争辩赛。

世界银行和国际货币基金组织投票权改革:去年4月,在世界银行改革中,发达国家向发展中国家转移了3.13个百分点投票权,中国成为世行仅次于美国和日本的第三大股东国。而在10月的二十国峰会上,国际货币基金组织改革方案决定,将向包括新兴国家在内的代表性不足国家转移超过6%的份额,中国份额超越德、法、英,仅居美、日之后。

金融监管得以加强:继美国7月出台了次贷危机后全球第一部金融监管法案后,欧盟也于9月达成泛欧金融监管改革方案。全球层面强化金融安全的努力成果则是9月出台的《巴塞尔协议III》,全球商业银行一级资本充足率下限将从4%提升至6%。

新兴经济体通胀加剧:虽然去年发达经济体普遍复苏乏力,但对许多新兴经济体来说,经济过热和通胀威胁已然降临。中国、韩国、巴西、印度等国去年通胀率均超过政府设定的上限,货币政策由松转紧成为这些国家的共同选择。

大宗商品价格涨势凶猛:大宗商品价格去年反弹,尤其是8月以来伴随风险资产价格上涨,大宗商品涨势更凶。油价全年涨幅超过20%,黄金超过25%,棉花则更是飙涨超过100%。全球粮价也在年底创下历史新高。

中国因素惹人注意:去年第二季度开始,中国国内生产总值超过日本,成为全球第二。不过2010年中国居民消费价格指数一路走高,11月CPI更是触及28个月来的新高。专家预测,全年CPI涨幅可能会略高于3%。经济炽热,通胀加剧,促使中国人民银行年内两次加息及六度上调存款准备金率。

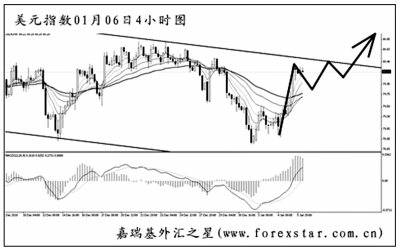

美元指数继续保持在日线图的旗形通道内震荡调整,盘整期已经超过了一个月,后市只要有效突破旗形上沿80.45一线的阻力,上冲的力度料将十分猛烈。短线美元指数主要是强动能交替的节奏,客观趋势横盘。图中MACD显示多头动能充盈,预计旗形上沿将给美元指数一定的上行压力,但最终成功上破的概率较大。