2010年对于银信合作来说可谓风云突变,下半年与上半年的银信产品发行情况对比,形成了冰火两重天的局面。

上半年银信产品高歌猛进风光无限,下半年政策频出银信产品步履蹒跚,7月份当头棒喝、8月份壮士断臂,当银信产品逐渐褪去亮丽的色彩时,10月份,再出加息重器,后银信时代悲壮的基调或许有所改变。

“本次加息对信托产品来讲意味着利好,信托产品的收益涨幅可能比利率涨幅还要大。”数字100市场研究公司总裁张彬告诉记者。

加息利好提升信托收益

加息后,贷款利率上调,项目发起方要获得信托资金必然要支付更高的成本,信托公司即可以给信托产品制定更高的预期收益,信托产品的收益涨幅甚至可能比利率涨幅还要大,因此加息对银信产品来讲应该是利好,未来应该仍会得到投资者认可,张彬告诉记者,另一方面,此次加息为非对称方式,一年期、二年期、三年期利率分别提高了0.25%、0.46%、0.52%,提高之后,3年定期存款利息不到4%。而今年一季度发售的信托产品,年收益一般在6%-7.5%。通过对比1-3年期利率和信托收益可以发现,信托类理财产品的收益依旧要高于定期储蓄。

政策重压之下,信贷类产品今年气数已尽,银信合作的方式和银信产品发行的方向成为了关注的焦点。

“长远来看,银信理财合作热潮暂时退却对于银行与信托的合作、发展都是好事。银信通过信托的灵活机制运作是金融产品创新的主要渠道,这个特点不会改变。”联华国际信托有限公司信托业务总部高级信托经理、项目团队负责人周林强调说,银信合作通常是指商业银行将客户理财资金委托给信托公司,由信托公司担任受托人管理、运用。从广义上讲,银信合作还包括信托公司与银行其他方式的合作,如银行推介信托产品收取推介费、给信托公司提供项目资源与资金的匹配收取财务顾问费、担任信托产品的保管银行收取保管费等。由于银行具有强大的资金渠道与财务信用,银行在任何一种银信合作中都能有较强的议价能力。而信托由于逐步摆脱仅为渠道的作用,发行独立的信托产品,议价能力与财产管理能力反而会进一步增强。

周林告诉记者,信托具有管理平台与投资顾问的优势,银行则拥有资金、项目资源与网点及信用的优势,两者都具有较强的互补性,私人银行由于客户定位与信托相类似,投资的限制较少,未来与信托公司合作有广阔空间。

银信合作冰火两重天

下半年的银信产品用命运多舛来形容并不为过,7月初银监会口头叫停了银信合作业务,银信理财产品的发行比例随即剑锋一转,蹒跚地走向下行道;银监会在8月初抛出了规范银信合作业务的《通知》,银信合作仍可开展,但融资类业务余额不得超过银信理财合作业务余额的30%,周林告诉记者,由于上半年信贷类产品大量发行,绝大多数信托公司都已处于超标状态,这就意味着信贷类产品在下半年可能面临停发。

普益财富数据显示,8月份银信合作产品发行298款,较7月份下降26.42%,信贷类理财产品仅发行21款,在银信合作产品中占比不足一成,其中,包括信贷资产投资类产品13款,信托贷款类产品8款;9月份,银信合作产品发行307款,信贷类产品同样发行21款,而纯信托贷款类产品则绝迹于理财产品行列。

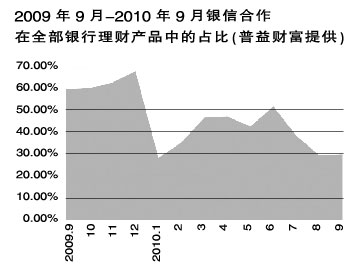

下半年与上半年相比可谓冰火两重天。普益财富数据统计显示,自1月起至6月,银信合作在全部银行理财产品中的占比持续上升,至年中,银信产品在银行理财产品中的占比攀升至50%的最高点。而在银信合作的产品中,信贷类产品种类最多,上半年信贷类产品发行数量占整个市场总数的27.8%。

“投资方向明确、投资风险较小、投资收益率较高即可以解释信贷类理财为何如此走俏。”西南财经大学信托与理财研究所副所长罗志华博士告诉记者,上半年信贷类理财产品到期收益平均值为同币种相似期限定期存款利率的1.74倍左右,而投资于货币债券市场、投资于股票市场、投资于结构型理财产品的收益平均值分别为相似期限定期存款利率的1.32倍、1.56倍和1.29倍。

银行与信托公司合作,通过信托公司及产品曲线将信贷资金输出给某些指定客户,如此相当于变相增加了贷款额度,并且不体现在表内,这样增加了银行的潜在经营风险,西南财经大学信托与理财研究所分析师陈朋真告诉记者,规范银信合作的目的主要是银行控制风险。

投资方向将转向证券类

陈朋真认为,以往的银信产品多以融资类为主,如募集贷款、股权投资等,由于受《通知》限制,未来信贷产品的投资品种将逐渐变多,投资方向将倾向于证券类。

普益财富统计显示,“十一”长假后,股市回暖,沪深300指数累计上涨13.79%,上证指数和深证指数分别上涨11.27%和13.08%。证券投资类信托产品发行呈现一日一款的态势,发行规模较前期大幅上涨,10月8日至21日,信托市场共发行11款证券投资类信托产品,9月份发行的证券投资类信托产品的平均规模为4258.62万元,“十一”长假后发行的11款产品的预计发行规模为92000万元,平均每款发行规模为8363.64万元,涨幅为96.39%。

在投资金额较高的信托产品选择上,周林提示消费者要看懂信托计划说明书、理解信托结构,另外,要关注信托产品的保障情况,对于有多种担保措施的产品相对安全,对于抵押率、质押率、抵押质押资产的变现难度等都要有一定评估,对保证人的保证能力也需要了解。