|

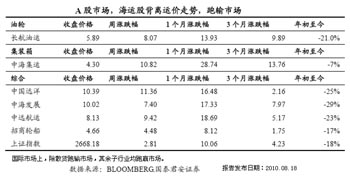

航运板块近日曾一度出现大涨行情。16日航运板块涨升近8%,其中核心航运股中海集运、中远航运和中国远洋涨停。券商分析认为:当前存在多种因素共同推涨航运板块,以年为单位级别的行业转折即将来临。短线来看,油轮运力提供企业存在投资机会;长线来看,集装箱运力提供企业更为看好。

航运板块近日曾一度出现大涨行情。16日航运板块涨升近8%,其中核心航运股中海集运、中远航运和中国远洋涨停。券商分析认为:当前存在多种因素共同推涨航运板块,以年为单位级别的行业转折即将来临。短线来看,油轮运力提供企业存在投资机会;长线来看,集装箱运力提供企业更为看好。

板块估值向上修复

湘财证券把航运板块本周集体上涨理解为“多种因素形成的正向合力推升估值向上修复。”该券商发布的报告称,股价大涨的核心逻辑主要包括:

市场对行业未来趋势的悲观预期正得到扭转,行业正逐渐走出低谷,集运业虽有短暂压力,但恢复趋势不会改变;

航运板块整体估值,无论从市净率还是市盈率,均具有较高的吸引力,如判断经济正逐渐步入上升轨迹,股票估值水平没有理由再进一步下降;

板块个股中期业绩可能超预期,市场将会重新认识航运板块的投资潜力。

行业转折即将到来

湘财证券表示,目前行业面临的最大问题是居高不下的供给增长。我们判断供给高峰尤其是干散货运力的供给高峰远未到来,目前境况下判断行业发展趋势应更多关注海运需求变化。在对全球经济发展方向的判断更加正面时,可能出现的结果是需求往往超出预期,而供给低于预期,从而推动运费上涨。

该券商报告表示,行业面临的更加正面的因素正在积累,包括需求增长,油运运费、沿海散货运费和BDI(国际波罗的海综合运费指数)的上行,均能成为刺激航运板块上行的动力。报告还表示,2010年航运行业整体处于周期低点,预示未来1—2年将出现上升周期,以年为单位级别的行业转折即将来临。

长线看好集装箱运力

即使券商大多看好航运板块,但是对其各子板块的投资仍有长短线的预期差异。渤海证券认为,油轮运力短线仍存投资机会,集装箱运力则值得长期看好。

该券商发布的报告表示:“8月份原油运费快速回调,并创下年度新低,对此我们认为目前的运费回调主要是基于运力,不影响我们对于需求驱动四季度运费旺季的判断。我们认为四季度的运费旺季有可能成为股价的刺激因素,推荐长航油运。”

至于集装箱的运力,渤海证券的报告称,短期内市场存在一些担忧:如PMI(采购经理指数)的回落,欧元汇率波动的滞后影响以及四季度运量的季节性回落,HRCI(国际集装箱租船指数)8月第一周出现回落,欧线运价出现松动等。但是长期继续看好集运。

“我们预期2010—2011年集运行业运力将保持7—9%的增速(具体数值将取决于拆卸量和交付比例);此外,集运运量与全球GDP增长有着较高的弹性系数,均值达到2.62,峰值达到约6.2,因此预期2010—2011年集运行业供求增速将至少平衡,乐观的话运量增速将大于运力增速,行业景气程度将继续提升。基于自上而下的考虑,长线继续给予集运行业买入评级,投资标的为中海集运。”该券商称。

至于干散货船舶运力,渤海证券认为,虽然运力将维持高增长,2010年增速预期将达到16%左右,2011—2012年增速将保持在11%左右(有所回落但仍将维持较高位);但是预期需求增速将低于运力增速。

报告称:历史数据显示干散货运量需求和全球GDP之间的弹性系数大约为0.8,峰值大约为1.73,在2010—2011年全球GDP增速4%左右的预期下,运量增速低于运力增速将是大概率事件,也就是说运费的上涨将存在明显压力。

仍需警惕风险因素

尽管近期航运板块表现火爆,但中信证券认为,当前还存在着一些阻碍航运股反弹的因素,不可盲目乐观。

中信证券发布的报告称,资料显示,美国最新公布的经济数据令人失望,显示经济复苏趋势正在放缓。而世界经济复苏预期落空会直接导致国际运费价格下跌,并导致航运股走低。

山西证券发布的报告也指出,8月2日至8月8日当周中国出口集装箱运价指数报收于1213.08点,周涨幅0.33%,与2009年该指数平均值相比本年涨幅已达28.24%,与2008年均值基本持平。从船型看,本周CONTEX2500型船运价指数下跌0.05%,低于船型700及1100运价指数的周涨幅,而且这是近5周以来首次出现这种情况。截至今年8月2日,全球集装箱船闲置运力占船队总规模的比例,已由去年12月的最高峰11.7%迅速降至1.9%。有消息称,班轮公司已经放宽征收附加费,鉴于远洋航线集箱货量大有可能继续放缓,部分公司未必能如愿在8月推出新附加费。预计集装箱旺季持续上涨行情将面临一定压力。

|