|

|

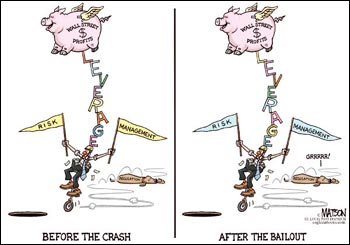

华尔街的风险管理

(摘自美国政治漫画网) |

瑞银(UBS)高级经济顾问乔治·马格纳斯1月15日在英国《金融时报》发表评论文章称,未来几年公共部门的去杠杆化将是一个相当艰难的过程,违约风险非常突出。作者举出了五大理由并提出了一些建议。以下是评论文章原文:

主权债务的稳定性问题成了高悬在债券市场、经济前景和金融稳定性头上的一把利剑。

2007年以来,经合组织(OECD)成员国政府赤字已经上升了GDP的7%,达到略超8%的水平,而剔除或有负债之外的债务负担已经上升了GDP的25%左右,达到GDP的100%以上。

债务增幅最大的国家是冰岛、爱尔兰、美国、日本、英国和西班牙。当前的速度和债务积累的规模都是以前和平时期所未见的,我们很难判定社会对高额债务和长期财政紧缩的忍耐限度。在几个欧盟国家,门槛已经被打破了。因此,主权债务违约的危险已经回到了富裕世界当中。

违约并不一定意味着彻底赖账。它可能意味着某种类型的利息延期支付,或者贷款条款的修订等。富裕国家被认为是不会陷入这种地步的,但在极端情况下则不然。1934年,美国取消了政府和私人合约中的黄金(1138.00,-2.00,-0.18%)条款;1971年,它干脆彻底废除了金本位。

违约还可能通过以下几种方式发生:通胀、货币贬值、强行资本管制,以及强加某些特殊税种使得私人合约失效。从这个角度去看,一些东欧和西欧国家可能已经在技术上面临违约风险了。

就目前来讲,从主权债券和信用违约掉期利率的息差还看不出违约危机即将到来的明确迹象。日本的公共债务已经超过了GDP的200%,但其政府还能够以1.4%的利率获得10年期贷款;而澳大利亚的政府债务只占GDP的25%,但其支付的利率超过5.5%。其他债务比率高低不一的富裕国家全部支付大约3.5-4%的利息。然而,这种现状是不可持续的。

如果大家协同进行财政紧缩,可能会触发新一轮衰退;但不这么做,又会导致更大的违约风险。已经进入老龄社会第三个10年的日本可能比较脆弱,而一些欧元区国家尽管免于汇率动荡,但也有可能陷入严重通缩并危及单一货币体制的完整性。

英国依然没有提出切实可行的债务管理方案,而美国不能把投资者的良好意愿视为理所当然。未来几年公共部门的去杠杆化将是一个相当艰难的过程,因此,违约风险非常突出。有以下五个方面的原因:

首先,主权债务服务成本将要大幅飙升,使环境保护和一些社会服务等项目的成本相形见绌。而且,与过去成功的财政调整不同,现在没有哪个国家能够通过降息来减轻负担。相反,利率也许只能往上升了。

第二,经合组织成员国的结构性赤字已经翻了三倍,其中大约四分之一是由于税收下降,而某些税收的下降可能是永久性的,比如与金融服务和房地产相关的税收。

第三,疲软的经济增长不利于实施有效的财政调整,同时,目前的经济复苏也明显表现出弹簧一样的特征。

第四,金融危机和衰退是公共财政出现混乱的直接的周期性原因,然而更深层次的原因则是与人口老龄化相关的公共支出的结构性成本,这一支出已经开始无情地攀升。

第五,资本的快速流动让债务管理变得更为复杂。信用评级机构已经迅速对几个主权国家调降了评级和发表了看法。它们的行为之所以重要,在于大部分中央银行和一些主权财富基金不能持有评级低于AA的证券。大部分“只能做多”的资产经理人也面临这样的限制。

面临债务问题的政府应该制定出稳定财政和结构性改革的切实可信的细节,处理好人口问题和新的增长动力之间的关系。向铺张浪费开战、劫富济贫和其他口号将不再管用。他们应该提高领取退休金的最低年龄、解决公共部门养老金安排的问题、为提高劳动力参与度开辟一条大路、改变人们的退休模式。他们应该结束1945年以后中产阶级、房屋业主和企业在税收上享有的特权,为就业导向、增长导向的项目提供资金,支持绿色经济、基础设施建设、创新和教育。当违约风险一触即发的时候,高效的政治领导和想像力将变得至关重要。否则,债券收益率一定会暴涨,而且可能无法阻止传染源扩散,导致最终只能诉诸资本管制。

|

|