|

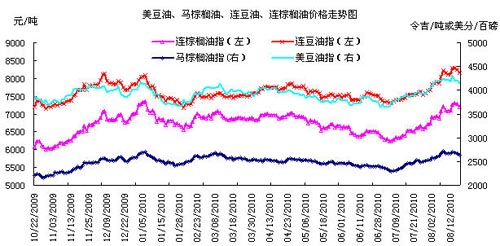

7月份美豆受需求增加、全球小麦减产带动大幅走高,受外盘影响,连豆油也突破了近两年的震荡区间,领涨豆类。但连豆油05合约在本周一触及8416的高点后,出现了回落调整的迹象。笔者认为这是多单逢低加仓的绝佳时机。

美豆价格影响豆油价格

美国大豆出口占全球大豆出口的43%左右,而我国大豆供应中的2/3来自美国和南美洲的大豆进口。10月份即将上市的美豆将成为我国下半年大豆进口的主要来源。美豆价格将直接影响我国第一食用油豆油的价格。

从美国农业部8月最新的报告来看,美豆的产量将达到创纪录的9344万吨,但较高的出口预期部分抵消了产量增加带来的利空影响。我国今年4月份开始限制阿根廷豆油进口,转而通过进口更多的大豆来弥补国内的豆油供应缺口。

8月报告还把美豆2010/11年度的库存消费比由11.36%下调至11.1%,但高于2009/10年度的4.76%。库存数据表明,今年美豆的供应仍将十分充足,并不存在供应紧张的局面。而从全球供应的角度看,大豆的库存水平也处在历史高位,真正可能影响大豆库存水平变化的因素将是今年南美洲的播种面积以及明年的大豆产量。如南美洲大豆出现减产迹象,将令全球大豆涨势得以延续。

全球油脂需求仍然旺盛

作为大豆的下游产品,美豆油的库存消费比则呈现逐渐下滑的态势,2010/11年度的美国豆油消费库存比由2009/10年度的16.42%降至13.35%。而全球豆油库存消费比也呈现逐渐下滑的态势。

据阿根廷最新消息,虽然我国豆油进口数量大幅减少,但阿根廷7月的豆油出口增至57万吨,同比增加41%。这也间接说明全球豆油的需求仍比较旺盛,特别是作为人口大国的印度,近几年油脂消费出现明显增加态势。所以,一旦全球大豆价格上涨,豆油将成为领涨的品种。

国内市场,我国自4月1日起开始限制阿根廷进口,而通过进口更多的大豆和棕榈油来弥补豆油供应的缺口。截至7月份,我国进口大豆累计数量为3075万吨,同比增加16.1%;而截至6月份棕榈油进口241万吨,同比增加12.6%。随着9、10月份双节的来临,我国油脂的需求将进入旺季,支撑油脂价格走势。而随着下半年棕榈油需求的减少,豆油的供应将相对趋紧。

棕榈油方面,近期因受拉尼娜天气影响,马来西亚产量增加低于预期,而7月份的出口却有所好转,库存出现减少推高了马棕榈油的价格。下半年马棕榈油产量仍将维持缓慢增加的态势,但拉尼娜天气将限制马棕榈油产量的增幅,决定马棕榈油是否维持涨势的关键因素将是下半年马棕榈油的出口数据。

从库存来看,我国7月大豆进口较6月份减少了125万吨,有利于消化大豆的港口高库存。8月份我国大豆港口库存已经由7月底的670万吨减少至627万吨左右。而豆油、棕榈油的商业库存则维持在150万吨,并未出现明显减少迹象。这也说明国内豆油需求并没有出现明显增加,豆油上涨的空间并不大。

抛储传言压制价格上涨

我国公布的7月份C

PI同比上涨3.3%,高于政府的调控目标。而今年国际农产品的大幅上涨也对国内的通胀造成了一定的压力。8月18日,受国家可能进行油脂抛储的消息打压,豆油冲高回落。但次日,具体的抛储内容并未公布。

据估计,目前国内大豆储备有500万吨左右,豆油120—150万吨,菜籽油150—180万吨。此次抛储的主要对象将是菜籽油,因菜籽油有定期轮换国储的需求且菜籽油国储数量较多。

短线来看,国家抛储消息将令油脂回调,但抛储体现更多的是国家对打压物价的一种态度,对改变油脂的供应影响甚少。油脂回调后,价格震荡走高的可能性较大。

播种和天气影响行情发展

总的来看,近期油脂受抛储传言的影响可能继续回调,但天气异常将导致农产品风险升水增加,料油脂回调的力度不大。同时,目前美豆的丰产仍将限制油脂的上涨空间。

油脂投资还是应保持逢低做多的思路,消息面应关注南美洲大豆播种面积和全球异常天气对作物生长的影响。如南美洲大豆产量预期减少或全球异常天气继续频出,则油脂将打开新一轮的上涨空间。 |