|

新能源时代已经悄然来临,新能源发电将成为电力行业发展方向,而核电相对于火电和其他新能源优势明显。目前,全球核电发展迅速,部分国家已实现规模化。我国制约核电发展的因素也已发生变化,各种条件已经成熟,有望迎来核电发展的黄金机遇。

新能源时代已经悄然来临,新能源发电将成为电力行业发展方向,而核电相对于火电和其他新能源优势明显。目前,全球核电发展迅速,部分国家已实现规模化。我国制约核电发展的因素也已发生变化,各种条件已经成熟,有望迎来核电发展的黄金机遇。

全球核电高速发展

从上世纪50年代建设第一台核电站起,到目前为止,核电发展只有短短50年的时间,但发展速度是十分惊人的。目前全世界已经拥有441座运营中的核电站。截至2008年底,核电在全世界发电量中占比约17%,在OECD国家中占23%。

根据国际原子能机构(IAEA)2009年对2030年核电容量的最新预测,预计全球核电装机容量在未来20年增加至少40%,全球核电装机容量将达到473百万千瓦-748百万千瓦,这比该机构去年的预测高了8%。届时全球核电发电量将达到3.522-5.551万亿度,比2007年增长35.05-112.85%,占全球总发电量的12-14%左右。据该机构统计,全球50余国考虑引进核能发电。核电将在未来的能源格局中占据重要地位已成为全球各国的共识。

目前,全球使用核能的国家已达30个,有60多个国家(其中大多数是发展中国家)已向国际原子能机构表示有意发展核电。30个有核电国家中,法国、美国和日本三国的核电装机容量占全世界的57%,19个国家核电占比超过其发电量的25%。核电将在未来的能源格局中占据重要地位已成为全球各国的共识。法国、日本等国家已基本实现了核电国产化、规模化。美国、俄罗斯等国已形成了倚重核电的稳定电力供应局面。

国内核电站建设将进入快车道

我国核电建设从上世纪80年代开始起步,已经发展了30年,但截至2008年底投入运行的只有11台核电机组,907.8万千瓦装机容量,只占电力总装机容量的1.15%,远远低于世界平均水平的17%,在30多个有核电国家里排名倒数第一。

不过,未来10年,我国核电建设将进入快车道。根据新能源发展规划的数据,到2020年,我国核电装机容量将达到8000万千瓦,总投资规模约为9000亿。未来十年,我国核电装机复合增长率将达15%,远高于全国电力总装机约5%的复合增长率。2015年前,我国将相继建成9至10座核电站。目前除沿海省份外,内陆各省也积极申报核电站项目,规划的核电站厂址快速增加。湖北、湖南、江西、安徽、四川、甘肃、河南、吉林等省都在积极申报。

天相投顾认为,核电将在中国的碳减排计划中扮演重要角色。中国决定到2020年全国单位国内生产总值二氧化碳排放比2005年下降40-45%,以及到2020年使非化石能源占一次能源消费的比重达到15%左右。截至去年年底,中国可再生能源(包括大水电)和核电利用量约为2.5亿吨标准煤,占一次能源消费比重的8.9%。中国要实现大规模的减排目标是可行的但也是需要付出巨大努力的。核电具有装机容量大,发电稳定,经济成本在长期上优于火电三大优势。基于上述优势,核电已成为中国实现低碳能源战略的重要路径。天相测算,到2020年末,中国的核电投资规模将超过7000亿,将成为世界上最大的核电市场。

从目前的中央及省市规划来看,未来10年核电建设将呈现前所未有繁荣景象。从中核集团网站上查阅到的项目来看,处于前期规划的项目共有17个,大部分都是新建项目。目前制约核电发展最关键的问题不是新建项目审批环节,而是核电技术和产能的滞后。

核电板块 中游最先收益

核电是新能源中唯一有政策壁垒、进入障碍高的行业。核电产业链从最上游的铀资源供应到最下游的核电站运营都要有严格的国家资质认证。由于涉及核电概念的上市公司众多,中原证券将核电产业链分为上游材料、中游设备、下游核电站运营三段来分别进行分析。

中原证券认为,上游材料领域可以适当关注。上游材料最主要的是铀资源,但我国目前还没有与铀资源直接相关的上市公司。其他相关材料如作为核反应堆冷剂的纳、作为燃料包壳管的锆管、作为反应堆缓和剂的石墨等,均有相关上市公司,投资者也可适当关注。

中游设备领域将最先受益。“设备国产化”是核电国产化的核心。由于核电原料的特殊放射性,对核电设备的要求较火电、水电设备的要求高得多,在核电建设的盛宴中,核电设备将会最先受益。目前我国核电站总体国产化率约为50%-60%,规划到2020年国产化率大于80%。按照装机容量超过7500万千瓦来计算,预计核电建设总投资将达到9400亿元,设备投资约4230亿元。如果按核岛、常规岛、辅助设备国产化率分别为70%、80%、90%计算,那么国内设备企业将分享约3224亿元的市场。

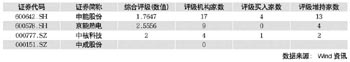

我国核岛和常规岛设备的国内供应商主要是三大电气集团:东方电气(600875)、上海电气(601727)和哈电(以哈动力为主)。在核岛设备方面,东方电气集团和上海电气集团具备明显的竞争优势,分别占到45%以上的市场份额。常规岛设备市场则基本由三大集团垄断:哈电集团和GE结成投标联合体,东方电气集团和阿尔斯通结成投标联合体,上海电气集团和西门子组成投标联合体,共同竞争国内常规岛设备市场。

下游核电站运营将厚积薄发。在核电产业链下游-核电站运营方面,我国目前只有中核、中广核和中电投三家公司具有核电站运营牌照。现在五大发电集团和其他一些地方发电企业都在积极通过参股形式参与核电站建设,未来不排除积极申请核电站运营牌照的可能性。

目前我国正常运营中的核电站发电成本约为0.30元/度电,而上网电价约为0.44元/度电,盈利能力很强。但核电站建设一般需要5-8年的时间,而前期资金投入较大,占总运营费用的60-70%,后期燃料及运行维护费就远远低于火电站。因此处于核电产业链下游的核电站运营相关企业,可能需要较长时间的等待才能受益。 |