|

根据券商等机构的分析,煤炭价格的上涨以及行业的并购重组大潮,一并为煤炭板块提供了来自基本面的保证。而在日渐明显的通胀预期下,煤炭板块的整体估值仍有进一步提升甚至适度溢价的空间。

根据券商等机构的分析,煤炭价格的上涨以及行业的并购重组大潮,一并为煤炭板块提供了来自基本面的保证。而在日渐明显的通胀预期下,煤炭板块的整体估值仍有进一步提升甚至适度溢价的空间。

通胀预期下价值凸显

联合证券分析师表示:“过去的一年,中国信贷投放达到创纪录的近10万亿元,美国持续将基准利率维持在0.25%的历史低位。尽管我们不知道通胀何时到来、怎样到来,但我们无比清楚地知道它一定会来!据此,我们认为煤炭股也将成为保护投资者躲避‘2012’的一艘诺亚方舟。”

作出这一判断主要是基于四个方面的考虑:第一,行业集中度的提升以及地区和煤种的不平衡将对煤价形成较强支撑;第二,虽然业绩高峰期已随煤价的起落过去,然而较长时间的平稳经营,稳健的业绩表现仍可以期待;第三,在较为中性的煤价预测下,重点公司的股息回报仍可超过2%(假设分红率35%);第四,作为上游资源品的煤炭,在通胀预期下具有较强的转嫁能力,会给投资者带来实体与精神上的双重支撑。

联合证券认为,在通胀预期下,具有资源与资产双重属性的煤炭股回报率也将降到2%以下,其估值水平至少应与整个市场持平,据此推算重点煤炭公司股价平均仍将有30%左右空间。

国都证券也认为,通胀预期将继续推升煤炭合理估值。分析师预计2010年中国将出现温和通胀,年底CPI增速升至3%左右,对应煤炭股最大合理估值为40倍,估值中轴为35倍。因此,2010年煤炭股估值还有40%左右的上涨空间。

目前板块估值仍具优势

根据国信证券的判断,目前煤炭板块貌似价格较高,但是实际估值并未出现明显高估,截止到2009年11月27日,国信跟踪的煤炭股2009、2010年动态PE略微高出沪深300,但是煤价看涨的年份,板块会出现明显的溢价,而且上市公司业绩存在超预期的可能,2010年煤价看涨,上市公司业绩具有明确的向上趋势,普遍存在的资产注入、并购重组带来业绩超预期的可能。

中证证券也认为,煤炭板块目前估值仍有一定优势。从估值情况看,按整体法并以2009年前三季业绩除3乘4且剔除负值,以2009年12月31日收盘价计算,煤炭开采业(二级行业)市盈率为25.99,而全部A股为24.87,对A股的溢价为4.5%。在全部二级行业中,市盈率绝对值名排第8低,对A股市盈率的溢价也排名第8低,低于大部分的行业水平。因此从行业间比较来看,其估值水平有一定优势。

从历史估值看,自2008年初以来至2009年底收收盘,煤炭开采和A股市盈率的情况看,按TTM整体法并剔除负值,A股平均市盈率为23.08,煤炭开采(申万二级行业)市盈率平均为25.27,煤炭开采对A股溢价为9.49%。若以2009年12月31日收盘价计算,煤炭开采市盈率(整体法,三季报除3乘4)对A股市盈率溢价为4.5%。这表明,煤炭开采公司目前估值相对A股较低。

根据WIND资讯的预测PEG值,煤炭开采板块2010年的算术平均值为0.9,低于1。这表明,按其2010年的业绩增长情况,目前的估值水平仍相对较低。从市净率来看,其按2009年三季报以整体法计算,目前煤炭开采板块为4.62,全部A股为3.56,在全部30多个板块中处于中间水平。

多条主线围猎优质股票

根据国海证券的判断,目前煤炭板块2009年、2010年市盈率为27倍、20倍,略有低估。考虑到人民币升值、通货膨胀、石油价格上涨带来资源价格上涨预期,煤炭价格在供给略显紧张的上涨预期,以及兼并重组的政策将长期利好煤炭上市公司,给予煤炭行业“强于大市”的投资评级。

投资策略上,国海证券建议关注4类投资机会:一是发生重组后,产能提升较大的公司,如盘江股份、金牛能源、恒源煤电、开滦股份;二是业绩弹性较大,煤炭业务之外的第二业务复苏明显的公司,如神火股份、兰花科创;三是产能增长较多,同时受益于焦煤价格上涨的公司,如西山煤电、盘江股份;四是业绩增长较为明确,目前估值较低的公司,如潞安环能、兰花科创。综合分析,重点推荐盘江股份、神火股份、西山煤电。

国信证券认为,2010年煤炭行业有效供给增长有限,维持行业“推荐”评级,投资思路依照三条主线展开。

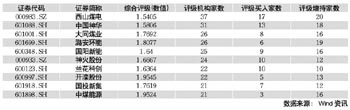

这三条线索是,线索一:整合龙头。资源整合为上市公司低成本扩张良机,融资需求带来业绩释放可能,首推兖州煤业、盘江股份;线索二:资产注入确定。资产注入解决关联交易,提高上市公司盈利能力,首推大同煤业、国阳新能;线索三:业绩弹性大。业绩弹性大的公司,将充分受益于煤价上涨。推荐金牛能源、西山煤电、兰花科创、神火股份。

从市场投资的角度来看,中金公司短期看好动力煤,中期看好炼焦煤。近期高企的现货煤价将支持电煤谈判和动力煤股票,而A股股指期货推出预期上升也有利于中国神华、中煤能源等行业龙头公司。随着中期工程建设旺季的到来和基础设施以及房地产的拉动,新一轮炼焦煤价格上涨将出现,故利好焦煤类股票。

联合证券则提出战略布局与战术突破并举的投资思路。一方面沿着资源整合受益、资产注入与产能扩张、下游需求复苏敏感三条主线战略布局传统煤炭公司;例如西山煤电、国阳新能、开滦股份、国投新集、煤气化、大同煤业、潞安环能等。另一方面深度挖掘超越传统煤炭公司的品种作为战术突破(博取超额收益),如太化股份。

上海证券的分析是,2010年上半年煤价上涨、资产注入预期,将刺激股份继续上涨,给予行业“有吸引力”评级。下半年基本面改善动能不足,估值将下调,股价继续上涨空间有限。建议关注炼焦煤重点跟踪公司西山煤电。

就风险方面而言,光大证券分析师陈亮称,2010年一季度中国的宏观经济数据是一个高点,未来的GDP增速环比可能下降,且中国可能面临宏观调控的风险。煤炭行业将面临系统性风险,届时需要考虑是否减持。 |