|

根据主流机构的判断,在未来一段时间里,大盘行情究竟作如何演绎,将在很大程度上取决于一线蓝筹股动向。随着市场风格从中小盘股向大盘蓝筹股的逐渐转换,蓝筹股的核心价值和独特魅力将会再度凸现出来。

根据主流机构的判断,在未来一段时间里,大盘行情究竟作如何演绎,将在很大程度上取决于一线蓝筹股动向。随着市场风格从中小盘股向大盘蓝筹股的逐渐转换,蓝筹股的核心价值和独特魅力将会再度凸现出来。

股指期货放大“筹码”效应

根据业内人士的分析,随着股指期货和融资融券的渐行渐近,意味着投资者手中的筹码即将发生重大变化,这将成为点燃权重股启动的重要导火索。

蓝筹股多为行业龙头,规模大、财务稳健;有一定的技术、资源、规模优势和管理优势;盈利保持稳定增长态势,估值合理。股指期货对于大盘蓝筹的好处是显而易见的,作为沪深300指数重要组成部分的大盘蓝筹股,在股指期货推出后流动性将会增加;这些股票与沪深300指数的高度相关性也使得此类股票规避风险性大大增加;价值投资理念的不断确立更是有助于大盘蓝筹的市场需求增加。

广发证券首席策略分析师游文峰指出,随着市场逐渐进入业绩驱动行情,大小盘风格轮动存在较大可能。大盘股已经跑输两年,目前大小盘股比价关系已经达到2003年以来的最低点,且从估值来看,小盘股比大盘股的静态市盈率也高一倍以上,时间和空间上具备反转条件。

根据中登公司数据显示,今年11月份的单月基金新增开户数已经超过27.4万户,较今年10月份的基金新增开户数大幅增加66%。而当前在发的基金中有6只指数基金,包括富国沪深300增强基金、银河沪深300价值指数基金和华富中证100指数基金等,募集结束之后建仓将是中大盘股的推动力。

大盘震荡或为风格转换带来“契机”

最近股指两次暴跌后,就有不少机构表示,急跌是市场风格转换的需要。来自中金的研究报告称,小盘股走强已经持续了一段时间,并且部分小盘行业估值也在逐步高企,未来市场风格存在小盘股转向大盘股的可能。最近调整是市场风格切换过程中的正常现象,未来投资者可将关注点从小市值股票板块转向大市值股票板块。

大成基金首席宏观分析师刘安田认为,最近A股市场的调整,可能带来市场的风格转换。具体而言,市场热点可能会渐渐向大盘蓝筹转换。因为归根结底,市场上涨的支撑力量是经济复苏和企业业绩的复苏,目前大盘蓝筹股的普遍估值不高。回顾8月的那次调整,当时就是以周期性行业的大跌和其他抗周期行业的小步调整为转折点,之后顺利完成了周期性行业到消费类等板块的风格转换的。

上投摩根基金相关人士也表示,“近一个月来,市场尤其是小盘股表现惊人,中证500指数已经连续17个交易日上涨,前所未有。小盘股指数已经超越了6124点的水平,市场积累了大量风险。经过本轮下跌,市场情绪从狂热逐渐回归理性,资金会从前期炒作过度的小盘股撤出,转向估值较低的大盘股,这一调整过程将使内市场在短期内维持宽幅震荡整理格局。”

策略:逢低买入大蓝筹

从本周内市场情况看,周一券商股启动,周二钢铁板块大涨,周三房地产和有色金属开始发力,周四券商股和钢铁股护盘。

分析人士就此指出,目前大盘的这种走势,表明市场主力试图在通过轮番启动蓝筹股来凝聚人气。显然,近期的蓝筹股轮动只是热身,好戏还在后面。建议投资者逢低关注大盘蓝筹股中估值偏低有补涨潜力的品种。

对此,航空证券分析师邢振宁表示,从跨年度行情的发展来看,按照历史规律,在中小市值个股作为反弹主力完成大盘第一阶段上涨后,市场很可能会向权重股领涨的新格局切换。蓝筹股有望引领下阶段上涨,投资者可关注政策面最新动向,调整持仓结构,备战下一阶段可能由蓝筹股领导的上涨行情。

根据业内人士的分析,之前在题材股领涨的市场中,“八二现象”较为明显,即八成股票赚钱,两成股票赔钱,如果今后蓝筹股领涨市场的话,仅两成股票赚钱的现象将成为主流。而投资者则要尽量回避前期涨幅过大的中小盘题材股,可以将投资目标锁定在业绩优良的、股价相对较低的蓝筹股上。

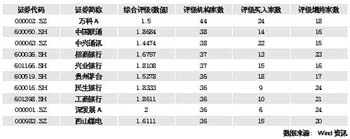

兴业证券最新发布的研究报告则称,在投资策略上建议逢低买入中大盘蓝筹和投资品相关行业,在小盘成长和中大价值之间,消费品和投资品之间适度平衡。一是下阶段产品价格上涨空间大的行业,包括钢铁、水泥、部分化工产品、航运等。二是受益于金融创新的中大市值行业的蓝筹股,特别关注证券、保险、银行以及其他年内涨幅较小的蓝筹股等。 |