|

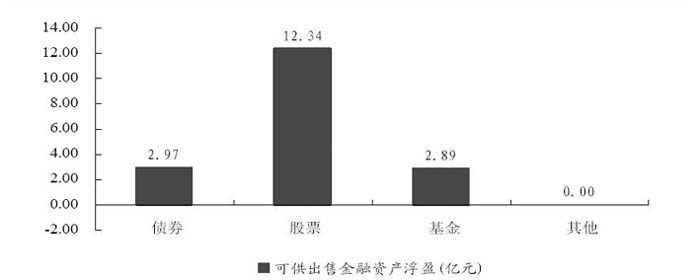

可供出售金融资产浮盈(09年6月末)

上半年,中信证券实现营业总收入89.54亿元,同比下降17.91%;实现营业利润57.15亿元,同比下降12.55%;实现归属于母公司净利润38.27亿元,同比下降19.77%。这主要受基金管理费收入减少、投行收入下降及所得税税率提升的影响。不过,许多机构看好中信证券的自营业务,认为中信证券在二季度大幅扩大投资规模,从而增加了下半年业绩弹性。

东北证券分析师赵新安表示,从自营投资操作上来看,到2009年6月底,中信证券权益类投资余额为87.56亿元,同比增长134.43%,自营仓位提高速度较快,年初公布的投资额度基本到达上限。加总计算,交易性资产和可供出售类资产的浮盈已达到19.11亿元,投资收益率达到21.84%,上半年,可供出售类资产的浮盈尚有11.15亿元,浮盈的陆续释放有利于公司业绩的提升。因此,投资收益为公司的业绩提供了较好的支撑。

中信证券二季度各项业务都表现不错,营业收入环比增长59%,其中经纪业务和自营业务收入分别环比增长35%和295%,证券承销和受托资管收入也成倍增长。

光大证券的研究报告认为,根据行业趋势和公司的经营策略,下半年公司各项收入都需要上调预期。一方面,证券市场下半年仍会继续保持上涨,交易量维持在相当的高位,股票和新基金的发行也会有所增加。另一方面,公司也根据市场环境的变化做出了积极的应对。在经纪业务方面,二季度市场份额已经止跌回升,从7.61%回升至8.05%,7月进一步上升至8.15%。佣金率也已企稳。

光大证券分析师肖超虎预计,中信证券下半年实际利润将比上半年增长15%左右。下半年实际利润增长点主要来自经纪业务,预计下半年经纪业务收入可比上半年增长40%,达到69亿元,贡献净利润可达到32亿元,比上半年增长55%。而自营业务下半年将贡献24亿元的投资收益,收益率为24%。投资收益与上半年基本持平。总体上,上半年实现实际利润为48亿元,下半年年可到55亿元,增长15%。

此外,在创新业务方面,中信证券已成规模化发展,收入占比达到17%,其余券商均在10%以下。而且,中信、海通均已在直投、国际等创新业务领域取得突破性进展,三季度创业板开设后,将进一步推动直投业务规模化发展。 |