|

|

|

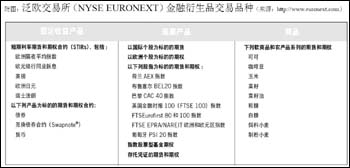

泛欧交易所(NYSEEURONEXT)金融衍生品交易品种 |

欧洲是期货的发源地,在欧元启动的背景下,主要的期货市场借助技术与制度创新进行一系列改革,使市场再次焕发新活力。总体来看,与美国相比,欧洲各国基本上属于各类大宗商品的纯消费国,资源相对缺乏,1990年以后,英国的实物商品期货如石油、农产品等品种的交易量均出现不同程度的萎缩。而以英国、德国为代表的欧洲金融期货市场,凭借发达完善的金融体系、规模庞大的金融资本、众多的金融机构及优秀的治理人才,汇率、利率及股指期货都在世界期货市场占有重要地位。

伦敦国际金融期货交易所交易债券和利率期货

1982年9月30日,由于受美国金融期货市场繁荣的刺激,英国在伦敦也设立了金融期货市场,即伦敦国际金融期货交易所(LIFFE)。

伦敦国际金融期货交易所位于伦敦金融区皇家交易所建筑物内,与英格兰银行相毗邻。经营品种主要以本地金融期货为主,如长期政府债券、英镑利率期货等。但为了成为国际性期货交易所,伦敦国际金融期货交易所逐步和美、日等市场建立了联系,开设美国财政部债券和日本政府债券等业务。

现在LIFFE交易的对象是3月期的英镑定期存款、英镑长期库券、3月期的美元存款利率期货,以及英镑、瑞士法郎、德国马克、日元的外汇期货。

美国金融期货市场的迅速发展,引发了人们对伦敦作为世界金融中心的未来前景的担忧,因此,伦敦主要的商品经纪人、商业银行、外汇经纪人和证券公司一致要求英格兰银行设立金融期货市场。起初,英格兰银行采取消极态度,后考虑到美国以外设立金融期货市场以及资金大量流向美国,终于决定设立伦敦国际金融期货市场。

LIFFE特点是市场参加者中个人投资者较少,因此,交易的目的主要是套期保值而不是投机。这主要是因为英国存在投资税,即一个期货买卖利益如果超过6250英镑,超出部分将要征收15%的投资税。

法国偏重股票和指数期权交易

相对于英国而言,法国金融期货交易活动出现相对较晚,1986年设立的法国国际期货市场(MATIF),最初上市的品种是虚拟的债券期货合约,从1988年开始,MATIF的交易品种逐渐扩展到利率期货、期权合约、CAC40指数期货合约和其他商品期货合约。

同年法国又开设了巴黎期权市场(MONEP),进行股票和指数期权交易,并迅速发展为欧洲最主要的期权市场之一。

为了与伦敦国际金融期货期权交易所(LIFFE)竞争,法国国际期货期权交易所果断放弃“公开报价”交易机制,改以电子报价撮合。

在1999年6月,法国巴黎证券交易所(SBF)、法国国际期货交易所(MATIF)、法国股票期权交易所(MONEP)合并成立新的巴黎交易所。其任务主要有三点:一是负责证券期货市场机构及运作并执行监管机关的管理规则;二是成立专门监管部门防范和调查交易违规行为;三是负责市场买卖价格信息的使用和管理。

瑞士与德国两大期货交易所组成欧洲交易所

1996年,瑞士期权和期货交易所(SOFFEX)与德国期货交易所(DTB)签署合作协议,以瑞士期权和期货交易所原有体系(basedontheSOFFEXsystem)为基础组建欧洲期货交易所(EUREX)。EUREX不提供商品期货交易,其产品全是金融期货和期权。目前,产品包括股票衍生品、股票指数衍生品、波动率衍生品、交易所交易基金衍生品、利率衍生品及货币市场衍生品,共6大类33个子类。

欧洲期货交易所的会员由非结算会员(NCM)、直接结算会员(DCM)和全面结算会员(GCM)组成。所有会员都能从事自营和代理业务,结算会员(包括直接结算和全面结算会员)与非结算会员的区别在于非结算会员不能够自己结算,而结算会员可以为在自己名下交易的自营和代理业务进行结算。结算会员之间也有不同,直接结算会员除了能为在自己名下进行的交易做结算外,只能为其100%附属的非结算会员进行结算,而全面结算会员可以为任何非结算会员(不管有无附属关系)进行结算,只要双方签署有结算协议。

为控制风险,欧洲期货交易所对其会员设置了较为严格的准入条件。机构获得交易会员或者结算会员的条件有很大区别,交易会员的条件较低,结算会员的要求高。申请成为结算会员除了要具备交易会员的所有条件外,还要取得结算许可证并满足一定的资金要求。比如,要想成为衍生品的全面结算会员,需要1.25亿欧元的流动资金,而直接结算会员只要求1250万欧元。

欧洲金融衍生品市场并购势头凶猛

目前,欧洲衍生品市场的发展已进入成熟期,各交易所都已成为稳定的全球定价中心,后来者固然可以通过推出同样的产品和服务争夺流动性和定价权,但是成功的可能性不大。因此,世界上主流交易所更倾向于通过资本运作,直接收购或兼并现成的交易所,直接获得某类产品的定价权。

欧洲的两大衍生品交易所基本上主宰了全球金融期货期权(包括外汇、利率、债券、股票等等)市场,基本上形成双头垄断的格局。

一方是之前介绍的连续多年排名世界前两位的欧洲期货交易所(EUREX)。它由德国期货交易所(DTB)和瑞士期权与金融期货交易所(SOFFEX)合并而成。另一方是世界排名第四,在2000年9月由阿姆斯特丹交易所、布鲁塞尔交易所以及法国国际期货交易所合并成立的泛欧交易所(EURONEXT),随后收购了伦敦国际金融期货交易所(LIFFE),之后在2007年又与纽约股票交易所(NYSE)成功合并,最终成为现金股票和衍生品的全球单一交易市场。纽约-泛欧交易所集团(NYSEEuronext)正在把伦敦国际金融期货交易所(LIFFE)和纽交所高增长板股票期权(NYSEArcaOptions)的科技融合起来,为大西洋两岸的欧美客户进入衍生品市场提供更为方便的门户。

欧洲利率期货交易主要集中在Eurex和Euronext两个交易所,二者的利率期货交易占整个欧洲期货市场99%以上的份额。前者以中长期国债期货交易为主,后者以短期利率期货交易为主。目前,在Eurex挂牌交易的有2年期短期德国政府债券期货(EuroSchatz)、5年期中期德国政府债券期货(EuroBobl)、10年期长期德国政府债券期货(EuroBund)、30年期超长期德国政府债券期货(EuroBuxl)、10年期瑞士政府债券期货(CONF)、3个月和1个月欧洲短期利率期货等7个品种。2008年1~11月,EuroSchatz、EuroBobl、EuroBund三个品种的成交量占Eurex总成交量的90%以上。

中国应建立金融期货体系加强金融风险管理

作为20世纪最重要发明的金融衍生产品已成为现代市场经济不可或缺的组成部分。中国入世和经济国际化对企业经营又提出了更高要求,企业经营管理必须运用期货工具,对原材料、资金、汇率等进行套期保值。

GuayandKothari(2007)指出,企业面临的市场风险主要来自于利率风险、汇率风险以及商品价格风险。根据ISDA2007年的调查,世界500强企业中92%将衍生品用于利率风险管理,85%用于管理外汇风险,25%用于商品价格风险管理,12%用于股票价格风险管理。而中国的企业在境外进行衍生品交易都受到重重限制(已在泛欧交易所上市的中国企业大概55家)。这明显影响了企业的风险管理能力,降低了国际竞争力。

随着全球贸易和金融市场一体化进程的推进,金融衍生品市场已经并且还将继续经历长期的高速增长。

从欧洲市场的发展经验来看,中国应逐步放松企业参与衍生品市场的准入限制,推进利率、股票指数和外汇等衍生品市场的建设,同时为了规范市场的发展,避免监管缺位或过度监管,中国应建立各金融监管机构的统一协调机构,对金融衍生品市场体系的发展做出总体规划,并为市场参与者的操作提供正确的引导。 |