|

| 资料来源:中投证券研究所 |

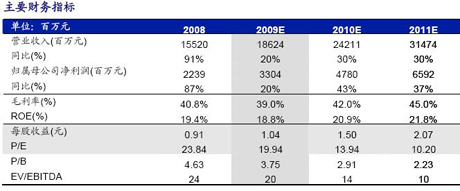

在行业景气开始反转的大背景下,率先获批再融资的保利地产,或将因充裕的现金储备而再度领跑国内房地产市场。中投证券的研究报告表示,领跑行业率先获得资本融资资格,为保利地产3年后的长足发展奠定了坚实的基础,业绩年增长保持30%将更确定。

近期,保利地产非公开发行获批。这次非公开发行拟募集资金不超过80亿元,发行价格不低于15.89元/股,主要投资于上海保利叶上海、上海保利林语、天津保利上河雅颂、长沙麓谷林语等8个项目。保利集团承诺以不超过15亿元现金并与其他机构投资者相同的认购价格认购此次发行的股份。这将大幅降低保利地产的负债率、提高现金储备。

保利地产2009年一季末资产负债率为71.9%,比2008年末上升1.1个百分点;扣除预收账款后的负债率为49%,净负债率为105.5%,分别比2008年末下降3.5和3.9个百分点;账面现金为61.05亿,短期借款和一年内到期的长期借款合计37.5亿,占负债总额的比例不到10%,短期偿付能力较强。一年以上的长期借款和应付债券合计占负债总额的47%,负债结构较为合理。此次非公开增发完成后,保利地产的资产负债率将降至63%左右,财务状况更加安全,为保利地产在行业逆转过程中抢先获得更多优质资源提供保障。

中投证券分析师李少明认为,募资投入项目盈利将在较短的时间内体现。两到三年年内,结算资源丰富业绩持续高增长无悬念。2008年保利地产新增储备594万方,均价1121元/平方米,摊底储备成本至2000多元。2008年底可结算资源1828万方,中心城市占89%。在建面积996万方,在建拟建项目68个,2008年剩余未结收入139亿元,加上1-4月销售款104亿元,为2009-2010年持续高增长奠定了基础。

联合证券的研究报告表示,保利地产是典型的主动管理周期型公司的代表,其代表性体现在其能顺周期定价去库存,同时也能反周期加大资本支出。保利地产已公布融资方案,如果顺利融到资金,相信保利地产未来的发展仍可保持在快速车道。这也将印证联合证券的判断:经过一轮周期调整,也将是主动管理周期的企业变得更强大的时候。维持保利地产2009-2010年EPS分别为0.92和1.22元的盈利预测,并维持增持评级。

|