|

国家发改委今年第一批企业债发行规模公布后,两只首次亮相的中小企业集合债券立刻吸引了人们关注的目光。其一是深圳市20家中小企业集合债券,发行规模为10.3亿元,其二是中关村7家高新技术中小企业集合债券,发行规模为3.7亿元。

|

|

本报资料照片 | 中小企业集资的“及时雨”

实力雄厚的大企业发债券屡见不鲜,中小企业发债券此前则难以想像。现实中,中小企业渴望的中长期资金很难从商业银行获得,上市融资门槛相对又高,中小企业集合债券的问世,成为缓解中小企业资金饥渴的及时雨。

深圳市20家中小企业集合债券的相关项目负责人在接受记者采访时说,其实早在2004年组织中小企业联合发债的想法就已经产生。“深圳民营企业聚集,如何解决融资问题早就引起了我们的重视。”据悉,这20家企业全都为民营企业,其中不乏像金立手机这样近年效益很好有一定品牌知名度的企业。

这位负责人还向记者表示,这次联合发债在某种意义上是一种创新性的尝试。由国家开发银行做担保,政策性担保机构深圳市中小企业信用担保中心、高新投及商业担保机构中科智共同做反担保这在以往的发行企业债的过程中很少见。而由于国家开发银行是集合债券的担保人和总承销商,集合债券获得AAA信用评级。集合债券总规模10.3亿元,发行期5年。

业内专家对记者说,实际上集合债券在债券市场并不是新鲜事物,早在1998年的时候就曾有过尝试,中关村地区和苏州地区都曾组织过本地区的高新技术企业集合发债。但直到2003年03高新债的推出及在2006年成功兑付,这一做法才开始得到监管部门的认可。

2003年,不同高新区的12家企业采用“统一冠名、分别负债、分别担保、捆绑发行”的方式发行03高新债。发行总额为8亿元,期限3年,票面年利率3.52%,到期一次还本付息。03高新债经中诚信和联合资信分别评级,债券信用级别达到了AA级。根据相关约定,12家企业分别提供无条件不可撤销连带责任保证,各发行人所在高新区财政分别为该期债券的按时足额偿付提供了承诺。03高新债的设计与操作方其实正是国家开发银行。有业内人士表示,国开行获得深圳市政府的认同,并最终合作设计推出深圳市中小企业集合债券,那一次的实战经验很关键。

固定利率 分次还本

据悉,为了降低中小企业融资成本,此次深圳市20家中小企业集合债券采取固定利率、分次还本方式发行。中小企业集合债券的年综合成本不高于人民银行同期同档次贷款利率,力争小于7%。企业从第三年开始以3、3、4的比例分3年还本,而债券将主要面向机构投资者发行。这位负责人还向记者透露,本周内将向社会各界公布具体发行计划,包括承销团名单等细节。他用“有条不紊”来形容目前工作的进展状况,还说发行力争在7月底、8月初完成。

而对于中关村的高新技术企业,这个打包联合发债的计划也早在2002年就已酝酿在心。“单家中小企业发债,由于所需额度比较小、资信评级、发债担保等成本比较高,因此很难获批。”中关村担保副总经理秦恺曾对媒体记者表示,而让多家中小企业捆绑成一个发债主体的想法也由此萌生。

因此,从2002年6月开始,中关村担保从他们现有300多家客户中,根据企业可持续盈利性、资产负债结构、偿还能力等指标进行筛选,初选出20家,而这些企业无论从净资产还是利润方面都能满足监管机构的基本发债要求。但是,中小企业打包发债方案最终上报发改委却是在4年后的2006年。第一次上报未能获批,而这第二次上报获得了发改委的批准。

关键是担保者的信用

不论是4月中旬已经正式启动发行计划的深圳市20家中小企业集合债券,还是尚处于筹备阶段的中关村7家高新技术中小企业集合债券,双方均对发行前景表示乐观,并在不同场合表达了希望要继续打包发行第二批企业债的愿望。

深圳市贸工局在其网站上公布了其2007年度责任目标白皮书,其中称,“力争8月前,研究制定2007年深圳市自主创新型民营及中小企业集合发债工作方案,完成参与集合发债企业与项目的组织申报及预审工作,并上报国家发改委。”

秦恺也曾表示,倘若此次发行顺利,中关村担保就会考虑发行二期甚至三期中小企业打包债券。

而众多承销商对企业集合发债的风险也看法不一。太平洋证券债券分析师李伟平表示,中小企业集合债券属于新的债券品种,这种债券品种可以把多家企业的融资和信用捆绑在一起,使得风险更加分散化,承销商则不会在这方面顾虑太多。

招商证券债券分析师何欣则表示,不管是集合发债还是个体发债,这些具体的发债方式和风险没有直接的关系。关键要看担保者的信用,这是问题的核心所在。

|

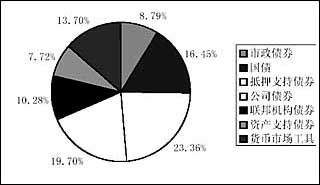

中国债券市场结构示意图 |

美国债券市场结构示意图 |

|

|

数据来源:中央国债登记结算公司

数据截止日期:2005年12月末 |

数据来源:美国证券业协会

数据截止日期:2005年12月末 | |