市场一直担忧的两融政策终于靴子落地。6月12日,证监会宣布就修订后的《证券公司融资融券业务管理办法》(以下简称《管理办法》)向社会公开征求意见,沪深交易所则随即就修订后的融资融券交易实施细则(以下简称《实施细则》)公开征求意见。在业内人士看来,来自监管部门对本轮牛市重要助推力量之一——融资融券杠杆资金政策的调整,将有利于降低市场的短期波动。

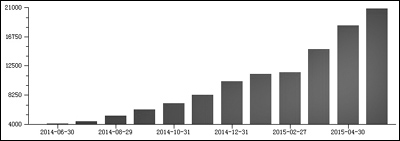

| 融资融券交易统计 |

|

(单位:亿元) |

|

|

数据来源:WIND |

结果 对两融业务有利

在过去的一段时间内,几乎任何涉及证券公司融资融券业务的风吹草动,都会引发市场的高度关注,甚至引发恐慌情绪,伴随着监管部门修订后的《管理办法》的落地,投资者们终于可以喘一口气了。

6月12日,证监会宣布就修订后的《证券公司融资融券业务管理办法》向社会公开征求意见,沪深交易所则随即就修订后的融资融券交易实施细则公开征求意见。公开资料显示,本次对《管理办法》的主要修订内容如下:一是将《管理办法》由证监会公告上升至部门规章;二是建立逆周期调节机制,对融资融券业务进行宏观审慎管理;三是完善融资融券业务监测监控机制,强化中国证券金融股份有限公司的统计与监测监控职责;四是明确监管底线,规定证券公司开展融资融券业务的六种禁止行为;五是合理控制证券公司业务规模,要求其与证券公司的净资本相匹配;六是强化投资者权益保护,要求证券公司向客户充分揭示风险;七是完善客户参与条件,取消投资者在同一证券公司从事证券交易满半年和交易结算资金纳入第三方存管的要求,放宽专业机构投资者参与融资融券交易的条件;八是满足投资者长期投资需求,允许融资融券合约合理展期;九是优化融资融券客户担保物违约处置标准和方式,使之更加灵活、合理。

修订后的《管理办法》规定,证券公司融资融券的金额不得超过其净资本的4倍。证券公司应当在符合监管要求的前提下,根据市场情况、客户和自身风险承受能力,对融资融券业务保证金比例、标的证券范围、可充抵保证金证券的范围和折算率、最低维持担保比例和业务集中度等进行动态调整和差异化控制。融资融券合约到期前,证券公司可以根据客户的申请为客户办理展期,每次展期期限不得超过证券交易所规定的期限。《实施细则》则明确,证券公司对从事证券交易时间不足半年、缺乏风险承担能力、最近20个交易日日均证券类资产低于50万或者有重大违约记录的客户、以及本公司股东、关联人,会员不得向其融资、融券。融资、融券期限最长不得超过6个月。合约到期前,证券公司可以根据客户的申请为其办理展期,每次展期的期限不得超过6个月。

证监会新闻发言人邓舸表示,目前融资融券业务总体健康,风险可控,但随着业务的迅速增长需要进一步完善相关风险控制与防范措施,优化相关业务监管规定,促进融资融券业务健康发展。此次修改《管理办法》,一方面加强监管和防控风险,强化证券公司自主调节和防范业务风险要求,完善监管机制,明确监管底线,加强投资者权益保护,要求证券公司业务规模与自身资本实力相匹配;另一方面,取消了部分不适应业务发展实际的限制性规定,提升融资融券业务服务资本市场和投资者的能力。

申万宏源证券表示,此次新修订的管理办法在对投资者加强保护的同时也放宽了参与条件,整体上对两融业务有利。最近两融余额不断创出新高,证监会对目前的两融业务总体评价是“总体健康、风险可控”,这也表明管理层不会打压两融业务发展,而是在控制好风险、保护好普通投资者的前提下促进两融业务健康地发展,这对于A股而言是一种长期利好,未来市场资金面有望得到两融业务的持续支持。

空间 5万亿“天花板”尚有距离

WIND统计数据显示,截至6月11日收盘,沪深两市融资融券余额已攀升至2.215万亿元,再创历史新高,其中两融余额为2.206万亿元,融券余额为93.23亿元。来自沪深交易所的数据则显示,截至2015年5月底,沪市融资融券余额为13533亿元、开立信用账户358万户,深市融资融券余额为7248亿元、开立信用账户358万户,均较2011年有了巨大变化。

在此次《管理办法》出台之前,市场最为关心的就是两融“天花板”的问题——统计数据显示,截至2014年底,按照“证券公司融资融券的金额不得超过其净资本的4倍”计算,两融的“天花板”理论规模上限约为2.5万亿元。

中银国际则表示,按照2014年末行业净资本6791.60亿元测算,结合近期上市券商增发、配股及H股发行规模(含未完成)2639.43亿元,3年及以上期限次级债2931亿元,计算得2015年行业净资本可能达到的水平为12362.03亿元。按照4倍净资本计算,对应两融余额的上限约49448.12亿元,目前两融余额为22151.71亿元,还有123.22%的上升空间。《管理办法》的4倍净资本限制在未来较长时间内对两融规模扩张不构成实质性约束。华泰证券则表示,未来两融规模将继续稳步向上,仍有空间。适当控制两融规模,表明监管层希望股市长慢牛健康发展。当前两融规模2.2万亿元,占总市值2.8%,占流通市值3.8%,与国际市场占比4%至5%相比,还有提升空间。

除了4倍净资本的限制之外,本次修订之中,最引人关注的莫过于允许两融展期。此前,受困于6个月持有期限,不少持价值投资理念的融资客无法长期持有标的股,不得不到期后将融资股票全部卖出,连本带息归还券商后再重新买入,人为增添市场波动。

沪深交易所均表示,两融业务实际运行中,6个月的合约期限限制在一定程度上增加了长线投资者的交易成本;极端情况下,合约到期集中了结可能对市场造成冲击。此外,从境外市场近年来的规则调整看,允许符合条件的客户申请合约展期是融资融券业务的发展趋势。

业内人士表示,两融展期松绑后,允许客户申请合约展期或最多不超过两次,每次最多不超过6个月。换句话说,现行客户融资融券期限将从6个月扩展至最长18个月。这将显著减少两融资金交易频率和密度,降低投资者短线博弈预期,更利于吸引和培养市场长线投资者。

补血 上市券商集体掀融资潮

种种迹象显示,随着两融业务的迅速发展,证券公司普遍面临净资本不足的瓶颈,在这种情况下,全行业正在密集地掀起股权、债券融资潮。

6月12日晚间,申万宏源发布公告称,该公司拟以不低于16.92元/股非公开发行不超过11亿股,募资不超过180亿元,将不超过140亿元对证券子公司进行增资、补充其资本金;将剩余资金补充申万宏源产业投资管理有限责任公司、申万宏源投资有限公司的资本金和公司的运营资金,以开展产业并购和实业股权投资,并在多元金融领域进行投资布局。稍早之前的6月10日,因筹划非公开发行股票事项停牌的东兴证券披露了非公开发行预案,拟以不低于33.22元/股的价格非公开发行不超过4亿股,募集资金不超过150亿元。东兴证券于今年2月26日IPO上市,此番再融资距离其上市日期刚过“百日”。

WIND统计数据显示,2015年以来,国金证券和西部证券已经先后完成了定向增发,分别募集资金45亿元和50亿元;包括长江证券、国元证券、山西证券、东吴证券、申万宏源、东兴证券和国海证券在内7家券商的增发方案也分别处于股东大会他通过或者董事会预案阶段,募集资金总计736亿元。数据还显示,今年以来,共有55家券商进行了债务融资,共募资4031亿元。

业内人士认为,由于资本中介业务发展迅猛,除了融资融券业务外,包括互联网金融、新三板、股票期权等新型业务也需要占用大量的资金,对于券商而言,净资本正在成为行业竞争的硬门槛,资本扩张的需求迫在眉睫。