从4月17日收盘到4月19日短短三个非交易时段内,中国股民的心情仿佛坐上了一辆过山车:4月17日,证监会宣布禁止场外配资和伞形信托以及鼓励融券;4月18日,证监会又安抚市场表明没有打压股市意图;4月19日,央行更是祭出了降准大招。

在业内人士看来,尽管消息面纷繁复杂,但是监管层调控市场的意图已经较为明显,如果市场继续快速上涨恐将招致更为严厉的监管措施。

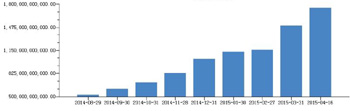

| 两融增长情况 |

|

|

数据来源:WIND |

严管 禁止伞形配资引发外围市场暴跌

A股市场的过快上涨让监管层坐不住了。4月17日,证监会新闻发言人邓舸表示,4月16日,中国证券业协会召开证券公司融资融券业务情况通报会。中国证监会主席助理张育军出席会议并做了总结讲话,他对证券公司开展融资融券业务提出了七项要求,其中包括,不得以任何形式参与场外股票配资、伞形信托等活动,不得为场外股票配资、伞形信托提供数据端口等服务或便利。就在同一天,证券业协会、基金业协会、上交所和深交所还发布了《关于促进融券业务发展有关事项的通知》,将融券交易和转融券交易的标的证券扩大至1100只。

邓舸强调,投资者踊跃入市,说明大家对中国证券市场充满信心,希望通过投资股市分享改革创新和经济增长的成果,但不少新投资者只看到炒股赚钱的可能,忽视了炒股赔钱的风险,对股市涨跌缺乏经验和感受,对股市风险缺少足够的认识和警惕。为此,提醒广大投资者特别是新入市的中小投资者,要做足功课、理性投资,尊重市场、敬畏市场,牢记股市有风险,量力而行,不要被市场上“卖房炒股、借钱炒股”言论所误导,不要盲目跟风炒作。

WIND统计数据显示,2015年以来,A股市场快速上行,截至4月17日收盘,上证综指和深证成指分别累计上行32.54%和28.46%,遥遥领先于其他全球主要市场。在投资者入场速度和杠杆资金方面,数据显示,2015年第一季度,新增股票账户同比增长433%,达到795多万户,两市交易金额41.18万亿元,同比增长238.4%,其中自然人投资者的交易金额占八成以上,换手率达100.7%,同比增长67.2%。截至4月16日,沪深两市融资融券余额已达1.75万亿元,其中融资买入余额高达1.74万亿元。

证监会的上述措施甫一宣布,立刻被市场解读为巨大利空,并且引发了外围市场的暴跌。在新加坡上市的富时A50股指期货出现跳水,收盘暴跌6%。新华富时中国A50指数包含了中国A股市场市值最大的50家公司,其总市值占A股总市值的33%,是最能代表中国A股市场的指数,许多国际投资者把这一指数看作是衡量中国市场的精确指标。美国市场也迅速作出反应,中概ETF全线暴跌。与此同时,关于A股是否会出现“530”式暴跌的言论也再度响起。

在业内人士看来,A股市场的过快上涨并不符合监管部门的改革节奏,上述举动打压市场的意图明显。广发证券认为,不管是控制配资还是融券,压力都砸向蓝筹,两市融资买入的方向主要是金融等蓝筹股;下周一当日走势可参考530、119,如果非要不听话干到4500,再调控就是踩踏。华泰证券首席策略师徐彪认为,严禁证券公司参与配资伞型信托都是老调重弹,真正的杀手锏来自营业杠杆和两融杠杆调整的可能性,言下之意是你敢继续涨,我就敢调,一定把你摁下去。

国金证券策略分析师李立峰表示,当前伞形信托、增资配股总的规模大约4000亿左右,与A股流通市值52万亿相比,占比仅为0.76%,体量极小。他指出,监管层的底线在于“牛”市,考虑到“被通缩红利”仍将持续释放,市场已经进入了良性的自我循环阶段,预计市场仍将“任性”不改,普涨格局不会变化。

对冲 “严厉”之后是安抚和降准

然而,这并不是故事的全部。就是市场纷纷做出利空解读之际。4月18日,证监会立刻做出了安抚市场的举动。证监会新闻发言人邓舸表示,针对日前证监会通报融资融券业务开展情况并提出的七项要求,是对现有规定的重申和提醒,旨在促进融资融券业务规范发展,保护投资者合法权益,没有新的政策要求,市场不宜过度解读。证券业协会等四家自律组织联合发布《关于促进融券业务发展有关事项的通知》,是落实新“国九条”要求的举措,目的是促进融资融券业务平衡发展,健全市场交易机制,维护市场稳定健康发展,不是所谓的鼓励卖空,更非打压股市,请正确理解,不要误判误信。

在出台利空措施后又连忙安抚市场,对于证监会来说,今年已经不是第一遭了。稍早之前的1月19日,沪指因1月16日证监会通报包括中信证券在内的12家券商两融违规等利空袭击而暴跌7.7%,A股市值一日蒸发3万亿元。当日证监会连夜安抚市场,表明对12家存在违规行为券商采取行政监管措施,旨在保护投资者合法权益,促进融资业务规范发展,市场不宜做过度解读。

就在市场稍稍喘了一口气之际,4月19日,央行又祭出了降准的“大招”:自2015年4月20日起下调各类存款类金融机构人民币存款准备金率1个百分点。这是央行今年以来第二次降准,上一次宣布降准是在2015年2月4日,当时央行决定降准0.5个百分点,将大型金融机构存款准备金率从20.00%降至19.50%。平安证券表示,此次幅度超出预期。预计本次降准将释放流动性1.2-1.5万亿,将对降低银行间市场资金利率、降低金融机构同业负债成本、降低理财发行利率有明显的推动。

中央财经大学金融证券研究所所长韩复龄表示,此次降低1个百分点存款准备金率预计能释放出七八千亿银行贷款,从客观上来看,此次降准对于股市下跌的预期起到了对冲作用,尤其利好在股市中权重占比很大的银行股。英大证券研究所所长李大霄则指出,降准可以一定程度上对冲规范融资融券业务对市场带来的利空影响,但短期市场回落的可能性仍然较大。

理性 避免股市大波动意图明显

接受《经济参考报》记者采访的业内专家认为,在过去短短数天内来自监管部门的连番表态,尽管利空利好并存让人摸不着头脑,但实际上已经表达出了较为明显的政策信号。

李大霄认为,央行的降准主要是从经济托底的层面考虑,与股票市场并无直接关联,而证监会的政策态度十分明显,就是要使多空双方力量更为平衡,当前股票市场整体高估是不争的事实,并不会因为降准而有所改变,证监会上周五的举措就是要让市场的估值回归理性,只是为了避免市场的过大波动而做了澄清。

在他看来,无论是从新股发行速度,两融政策调整还是中证500等股指期货的推出,都已经清晰表达了调控意图,未来如果市场继续大幅上行,恐将招致监管层更为严厉的调控措施。

光大证券首席经济学家徐高表示,资金推动的股市高涨行情已经对实体经济和其他资本市场资金供给形成显著挤压。监管层开始关注股市加杠杆风险,于上周五出台对融资融券业务的七项要求,禁止券商参与场外股票配资和伞形信托等活动。出于呵护市场目的,证监会周六澄清并非要打压股市。但加强股市融资监管的趋势并未改变,股市加杠杆行为将得到限制,市场面临下行风险。

中国社科院金融研究所金融市场研究室副主任尹中立表示,降准主要还是为了解决融资难、融资贵等问题,但降准的同时也要给股市降温。股市太过火爆,导致市场流动性趋于流向股市,这并非降准初衷。