今年以来,国家出台一系列支持中小企业健康发展的政策,对减轻企业负担、稳定就业起到积极作用。但《经济参考报》记者调研发现,一些扶持政策在基层遭遇了被架空、玩数字游戏、申请繁琐等落实难的“最后一公里”问题,甚至出现企业申请优惠成本大于效益的尴尬局面。业界人士认为,为让中小企业更多享受政策扶持,促进社会就业,亟待对中小企业在税收和信贷政策上实行差异化管理,政策出台也应以扩大范围、便捷申请为前提。

今年以来,国家出台一系列支持中小企业健康发展的政策,对减轻企业负担、稳定就业起到积极作用。但《经济参考报》记者调研发现,一些扶持政策在基层遭遇了被架空、玩数字游戏、申请繁琐等落实难的“最后一公里”问题,甚至出现企业申请优惠成本大于效益的尴尬局面。业界人士认为,为让中小企业更多享受政策扶持,促进社会就业,亟待对中小企业在税收和信贷政策上实行差异化管理,政策出台也应以扩大范围、便捷申请为前提。

优惠政策遭地方架空

企业申请补贴需要提供很多材料,而小微企业聘的一般为兼职会计,实在没有精力准备,有时企业无奈放弃这笔补贴。

今年以来,在减轻中小企业税负和拓宽融资渠道两方面,国家出台了一系列政策,有效减轻了企业的负担。上海友人家茶馆负责人陈才安给记者算了一笔账,目前该茶馆月均营业额1.8万元左右,不超过2万起征点,现在每个月可免税540元,一年接近7000元。“对于初创期的小微企业,这种优惠非常重要。”

但是,记者调研也发现,这些政策在实施过程中也遭遇了“最后一公里”现象,优惠的效果大打折扣。

一是架空政策。某文化发展有限公司相关负责人表示,按规定月销售额2万元是增值税和营业税的起征点,实际上有些地方采取了合并收税的方式。比如企业这个月的收入1.8万元,下一个月的收入3万元,理论上第一个月应该免税。但有关部门采取了几个月合并之后收税,因为月均收入在2万元之上,所以应该减税的月份实际上还是收税了。

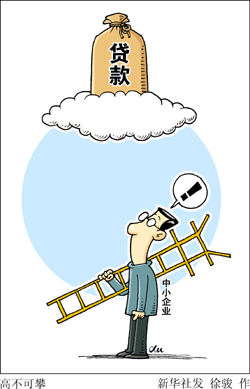

二是数字游戏。银监会规定,小企业信贷要实现“两个不低于”的要求(增速不低于全部贷款增速,增量不低于上年)。某股份制银行人士直言,这样的做法没有持续性。比如,有的银行今年增量100亿,明年101亿元,一样满足监管要求。另外,在小微企业的认定上,也有很多“花招”。比如,高速公路项目公司员工一般不超过20人,在高速公路建成之前,销售收入不过几百万元。如此来看,给这样的项目公司融资也能纳入小企业信贷的范畴。

三是落实不力。一位公司负责人介绍,公司属于营改增企业中税负增加的部分,财政会根据企业申请进行补贴,但是每年都需要提供很多的材料,材料审核完成后才可以申请,而小微企业一般为兼职会计或者会计兼很多的工作,实在没有精力来准备那么多的资料,有时企业无奈只好放弃这笔补贴。

企业多重难题缺乏政策扶持

“如果放贷,银监会一定要中小企业提供财务报表,这就给企业带来审计费用,抵押评估也要费用。经测算,中小企业的资金成本中,除了银行融资成本,其他费用占60%。”

记者调研发现,企业在落实优惠政策过程中,还存有降低人工等成本、扩充受惠范围和简化操作手续等三方面的期盼。

一是中小企业人工成本比较高,但目前尚无针对性的优惠措施。一位公司负责人表示,如果人员工资12000元,实际上公司要承担的成本为17040元,而员工的实际工资只有9900元(税前工资)。“对于绝大多数的小企业来讲,如果按照规定来缴纳社保的话,公司的成本就会极大增加,尤其对于初创或正在发展的小企业来讲。”

二是各类费用比较繁杂,申请优惠政策的成本大于效益。上海交通大学海外教育学院税务教研组组长汪蔚青表示,与税收比起来,各种费用对小微企业“一视同仁”,没有优惠政策,负面影响更大。“不合理的费用如果能尽快清理减免,对小微企业减负可谓立竿见影。”

一位民营企业负责人介绍,公司曾经尝试过申请银行贷款,虽然公司评级为“A级”,已经非常高,但手续却非常繁杂,连股东的爱人都要去银行签字、写承诺书,如果一旦出现坏账自家的房子要作为抵押,耗时长、性价比低,最后公司不得不放弃申请贷款,现在都是依赖自筹资金。

浦发银行中小企业经营中心总经理汪素南说,外界都说银行融资贵,实际上浦发中小企业经营中心的企业融资成本较基准利率(6%)上浮不到20%,而一些小额贷款公司的贷款利率已经做到18%至20%,所以说银行融资真的不贵,问题是企业背负的费用太高。

“比如说如果放贷,银监会一定要中小企业提供财务报表,这就给企业带来审计费用,抵押评估也要费用。经测算,中小企业的资金成本中,除了银行融资成本,其他费用占60%。”汪素南表示。

三是一些政策的优惠范围还不够大。例如对于小型微利企业的定义可以适当放宽,增加受益企业范围。例如增值税和营业税的起征点按照月收入不足2万元作为判定,很多企业都被拦在了门槛之外。

扶持标准不宜用数字“一刀切”

我国规定月收入2万元是增值税和营业税的起征点。这就会导致月收入1.9万元的企业和2.1万元的企业,规模相差不大,税负却相差很多。

不少基层人士建议,为优化政策落地效果,让优惠效益最大化,可适当对中小企业进行以下四方面的调整。

其一,对中小企业实行差异化管理,不宜简单地用数字“一刀切”。汪素南说,小微企业自身资金严重不足,对银行存款贡献较少。在存贷比考核下,银行有时存在有额度也不能投放的现象。建议小微贷款不受存贷比限制,或实施差异化存贷比管理,鼓励商业银行支持小微信贷投放。

中国税务学会理事、上海财经大学教授胡怡建也说,我国规定月收入2万元是增值税和营业税的起征点。这就会导致月收入1.9万元的企业和2.1万元的企业,规模相差不大,税负却相差很多。可采取“起征点”和“免征额”的组合措施。如规定月收入2万元是免征额,5万元是起征点。月收入低于2万元的企业不纳税。超过2万元不到5万元的企业,按超过部分纳税。超过5万元的企业全额纳税。

中国社科院财经战略研究院税收研究室主任张斌认为,为了征收一些“芝麻费”,管理部门付出很大成本,企业花费很大精力。建议采用“一条鞭法”的征收方式,即对小微企业所有需要缴纳的税收和费用进行测算,确定销售收入5%或6%的固定比例,由税务机关统一征收,减少成本、减轻负担、减小压力。

其二,政策出台时就尽量精细,配套措施考虑至“最后一公里”。例如,没有修改考核办法,导致征管员为了完成自己的任务,就挑毛病让企业难以享受优惠;银行贷款员害怕坏账风险高,贷给小企业的积极性降低。因此建议将税收减免的部分同样纳入到当地的考核指标中去,提高地方推进的积极性。

其三,保持稳定的优惠力度,使其成常态。中仿科技有限公司总经理梁琳说,财务部门三个月不去看政府网站,就很有可能交错税。他建议政策更加稳定透明,譬如建立统一的信息化平台,企业只需输入自己的名称,就能知道自己需要交多少税和费用,让优惠政策稳定下来,成为常态。

其四,利用信息化技术,践行落实便捷化为先的原则。上海某部门此前曾对290家企业老总进行调查,74%的老总不经常看政府网站,12%的老总从来不看政府网站,很多法规和扶持措施信息都没有传递到一线管理人员。因此可以指定统一的信息化平台供企业查询,方便企业人员方便快捷地了解最新优惠政策。

专家还认为,我国信用体系的不健全,银行不得不通过自身力量去调查核实客户的信用状况,提高了业务成本。未来,我国需要加快社会信用体系的建设,完善征信系统数据库、培育并发展小微信用评级市场,有效化解小微企业融资难、融资贵的问题。