中国证券业新的千亿级“航母”即将诞生。7月25日,申银万国和宏源证券的并购方案终于出台,“汇金系”券商的资本图谱也日益明确。在业内人士看来,这宗并购所体现出来的,不仅是汇金对于旗下券商的整合路径,也反映了其以市场化手段进一步深化金融国资改革的意图。尽管如此,囿于历史和政策的约束,在对于包括中投证券等问题的处理上,“汇金系”仍然存在进一步整合的要求。

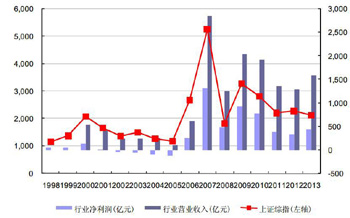

| 中国证券业概况 |

|

|

数据来源:中国证券业协会,WIND资讯 |

博弈 申万宏源合并方案终出炉

根据披露的并购草案,申银万国将向宏源证券全体股东发行A股股票,以取得该等股东持有的宏源证券全部股票;本次合并完成后,宏源证券终止上市并注销法人资格;申银万国的股票将申请在深交所上市流通。

在具体的交易细节上,宏源证券的换股价格为9.96元/股,溢价率为20%,申银万国发行价格为4.86元/股。本次换股吸收合并的换股比例为2.049,即换股股东所持有的每股宏源证券A股股票可换得2.049股申银万国本次发行的A股股票。同时,本次交易将安排现金选择权及退出请求权,给予两家股份公司中反对交易的股东现金退出机会。

合并完成后,中央汇金直接持有存续公司37.19亿股股份,通过全资子公司中国建投持有存续公司48.86亿股股份,合计持股比例为57.92%,为存续公司实际控制人,上海久事泽将成为第三大股东,持股比例为6.05%。

公开资料显示,尽管合并之前两家公司的实际控制人均为中央汇金,但由于注册地分别位于上海和新疆,这两家公司的整合显然需要充分顾及两家公司其余股东以及两地政府的利益。合并方案本身所创造的“投资控股集团+证券子公司”的双层架构模式,也充分体现了这种利益平衡与博弈:合并后的存续公司将在上海市注册设立全牌照证券子公司,全面承接存续公司的证券及相关业务,并将与该等业务和注入资产相关的人员一并转移至证券子公司。证券子公司将在新疆设立投行子公司和区域经纪业务子公司。存续公司将变更为一家投资控股公司,不再直接持有任何证券业务牌照,投资控股公司的注册地为新疆维吾尔自治区乌鲁木齐市。

原本综合排名在行业第十位左右的两家公司在合并后将进入行业第一梯队,年营业收入将达到88亿元,净资产收益率达8.55%,营业网点超过300家,客户资金余额达到333亿元,上述指标均高居行业首位。总资产达到919亿元,前进至行业第5位;净资产和净资本则提升至行业第4位。

北京的一位券商业人士对《经济参考报》记者表示,总的来看,此次合并方案超过了市场预期,尽管对于汇金来说只是从“左口袋装到了右口袋”,但对于宏源证券的其他股东来说,并不吃亏。“申银万国上市的要求比较迫切,宏源具有这方面的优势,因此前者做出一定的让步是应当的”。

业内人士普遍认为,中国证券业近年来的业务格局的变化,尤其是以融资融券为首的资本中介型业务的迅速发展,使得证券公司迫切需要通过证券市场来实现规模融资做大相关业务,也在客观上加大了上市的迫切性。中国证券业协会统计数据显示,2013年有84家证券公司开展融资融券业务,实现利息收入184.62亿元,同比增长250.99%,占行业营收总额的11.59%,成为仅次于经纪业务和自营业务的行业第三大收入来源。草案披露的数据则显示,截至2014年3月31日,申银万国信用交易业务融出资金余额约为168亿元,占资产总额的22.64%;宏源证券信用交易业务融出资金余额约为70亿元,占资产总额的18.51%。

预判 “汇金系”整合未有穷期

申万宏源合并进入新的阶段,再加上此前银河证券在港上市,“汇金系”券商的资本整合路径已经初现雏形。在此背景下,“汇金系”旗下所控制的其他券商尤其是全资子公司中投证券的去留,格外引人注目。

公开资料显示,中央汇金为中投公司全资子公司,截至2014年3月31日,除持有申银万国55.38%的股权外,还直接持有中金公司43.35%的股权、中信建投40%的股权以及中投证券100%的股权。除此之外,汇金公司仍然持有中国银河金融控股78.57%的股权,中国银河控股则是已经在香港上市的中国银河(6881.HK)的大股东,持股比例为69.23%。

然而,根据证监会关于“一参一控”相关规定,同一单位、个人,或受同一单位、个人实际控制的多家单位、个人,参股证券公司的数量不得超过两家,其中控制证券公司的数量不得超过一家。不符合“一参一控”规定的证券公司不能申请上市。

按照这个规定,中投证券等“汇金系”旗下的其他券商在短期之内,将无法在A股实现上市。稍早之前,有消息传出,中金公司正在筹备在香港上市,并已经邀请数家投行参与其潜在的香港IPO承销。中金公司有关负责人则对《经济参考报》记者表示,中金内部对包括上市在内的各种资本运作方式一直在深入研究,凡是对公司发展有利的战略举措都在其考虑范围内。

在业内人士看来,未来一旦中金公司在香港实现上市,“汇金系”旗下的券商将实现“双巨头”(控股的银河证券、申万宏源证券)+中金公司(海外投行业务占据优势)的模式,对于汇金旗下的其他券商来说,去留将是一个客观的问题,尤其是在目前A股证券公司纷纷需要通过IPO来实现业务规模迅速发展的情况下。来自证监会的预披露材料显示,截至目前,包括第一创业证券、国泰君安证券、东兴证券、华安证券、国信证券、东方证券以及浙商证券均在筹划A股IPO。

此前一直有传闻称,银河证券在香港上市之后,“汇金系”将以银河证券为平台对包括中投证券在内的其他券商进行收购整合。而反观中投证券本身,缺乏特色,以及在业绩以及规模上所处的劣势地位,也加重了这种猜测。

来自证券业协会的数据显示,在2013年度115家证券公司经营业绩排名中,在总资产、净资产、净资本、营业收入以及净利润等多项指标排名中,中投证券在“汇金系”券商中均处于劣势地位:在总资产中,中投证券为295亿元,行业排名第20位;在净资产中,中投证券为87亿元,排名第21位;在净资本中,中投证券为59亿元,行业排名第26位;在营业收入中,中投证券为28亿元,行业排名第16位;在净利润中,中投证券为7.1亿元,行业排名第16位。

实际上,在银河证券上市之时,随着“汇金系”券商平台整合的预期越发强烈,中投证券本身的危机感也日发沉重。早在2012年中投证券公司新的领导班子就与汇金公司签订了《经营目标责任书》,计划大幅提升公司经纪业务市场排名和综合实力,避免被收购的命运,但从目前各项指标排名来看,中投证券仍然没有摆脱自身的尴尬位置。

探索 金融国资再改革肇始

作为中国证券业有史以来最为庞大和复杂的一起并购,在参与整合的双方看来,申银万国和宏源证券的合并,不仅是两个公司之间的整合,同时也是新一轮金融国资改革的重要里程碑。

申银万国和宏源证券均表示,这次两家公司的合并重组不仅体现在机构、人员和业务的并轨上,更重要的是,新公司将以此为契机推行以市场化运营机制为特征的金融国资改革。新公司将进一步加强公司治理,完善董事会机构设置,健全董事会在经营层的聘免、考核、激励和责任追究等方面的功能;在证券子公司下属机构探索混合所有制;制定并实施具有市场竞争力的、统一的职工薪酬福利制度,并积极推进员工持股计划进程等。市场化机制的全面建立将有利于新公司激发活力,形成行业领先的制度优势,同时也将在新一轮金融国资改革中起到良好的示范作用。

申银万国董事长李剑阁表示,申银万国和宏源证券的合并重组是双方自愿发起的,管理层完全出于市场化意愿推进,而且得到了股东方的大力支持。这次重组和过去央企传统的内部整合最大的差异,就是市场化重组。

稍早之前的7月15日,国务院国资委宣布在中央企业开展“四项改革”试点工作。其中,国家开发投资公司、中粮集团有限公司将开展改组国有资本投资公司试点;中国医药集团总公司、中国建筑材料集团公司将开展混合所有制经济试点;而新兴际华集团、中国节能环保公司、中国建筑材料集团和中国医药集团总公司将进行由董事会行使高级管理人员选聘、业绩考核和薪酬管理职权试点;国资委将在央企中选择2到3家开展派驻纪检组试点。

在业内人士看来,除了已经上市的银行、券商之外,金融国资深化改革相对滞后,无论是公司治理还是在薪酬激励等各方面都存在进一步深化改革的空间,此次申万宏源的合并,或将提供一个契机,使之成为金融国资深化改革的“试验田”。