2014年上半年债市回暖,形成一波小牛市,债券基金收益持续走高收益亮眼。而业内人士表示,尽管当前股市预期继续转向轻度乐观,债市预期转向平淡,但下半年市场仍然存在机会,流动性宽松将有利于债市继续走牛。

业绩与发行“背离”

华泰证券统计显示,过去一周,全部开放式债基涨跌幅为0.81%,普通纯债基金涨跌幅为0.25%,信用纯债基金涨跌幅为0.61%,普通一级债基涨跌幅为0.61%,信用一级债基涨跌幅为0.56%,普通二级债基涨跌幅为0.75%,信用二级债基涨跌幅为0.65%,可转债基金涨跌幅为2.69%,指数债基涨跌幅为0.4%。

而事实上,今年以来债基的业绩表现也相对抢眼。Wind数据显示,截至6月25日,参与统计的716只债券开放式基金(A\B\C分开计算),今年以来平均净值增长率约为4.61%,其中有14只债券基金今年以来的复权单位净值涨幅超过10%,而同期货币基金、股票型基金和混合型基金的平均净值增长率分别约为1.93%、-4.878%和-0.38%。综合来看,新华、金鹰、信诚等业绩排名较为靠前,而值得注意的是,除今年新成立的新华惠鑫分级外,新华基金所有债基在其各自分类中均排名居前。

钱景财富副总经理、研究中心主任赵江林认为,今年债券上涨的主要原因有几点,一是资金面重回宽松。进入新的一年,资金面相对年底宽松,资金需求的大幅下降,资金面呈现衰退性宽松的特征,而且市场已经认识到资金面维持宽松状态似乎将成为常态;二是经济数据整体利好债市,经济数据持续走弱,显示经济缺乏向上的动力,避险情绪有所上升;再者,市场情绪乐观,债市需求量增大,主流机构跑步进场。

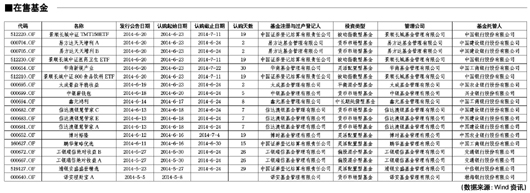

不过,在新产品发行方面,债券基金的发行却与业绩背道而驰。根据此前天相投顾的数据,近期新基金发行产品数量有所减少,且以货币基金居多。截至6月中旬,约有18只基金在发或已公布发售公告(A/B/C级合并计算,ETF及其联接基金分开计算)。其中,债券型基金仅2只,而货币基金数量高达8只。

另据统计,今年以来仅有28只新债基发行,募集总额不过165.23亿份,而2012年、2013年,债基发行总数分别达到79只、167只。单只新债基平均发行份额仅为5.9亿份。而去年共有167只新债基成立,募集总额达到2618亿份,单只新债基的平均首募份额为15.68亿份。单只新债基的平均发行份额已创下有债券型基金历史以来的最低点。好买基金分析认为,上述情况印证了基金“好发不好做”,“好做不好发”的现象。目前债市已经“棋到中盘”,未来牛市行情继续,但最好时候或已过去。

关注转债调整中的低吸机会

今年以来,债基业绩垫底的主要集中于可转债类产品。由于上半年大多数时间里蓝筹股表现并不给力,一些重仓持有此类股票的可转债品种的基金收益令人沮丧。来自Wind的数据显示,华宝兴业可转债的跌幅达到了7.45%,华安可转债的跌幅也超过5.73%左右。

不过,在最近一个多月的时间里,可转债市场有所逆转。受益于蓝筹股尤其是石油股的改革预期以及蓝筹股可进行优先股试点的政策,5月中旬开始,相关可转债品种被市场广泛看好,从而迎来了一波力度较大的上涨行情。

华富基金认为,短期企业债仍有较好的机会,未来可转债个券机会较多,投资者可重点关注基金的季度报告。而从机构研报看,看好转债的机构仍不在少数。总体来看,机构认为目前可转债市场溢价率仍处于历史较低水平。

中金公司则称,下半年转债整体仍可“以债为盾”、“以股为矛”、“以壑为机”。目前转债品种面临的债底保护尚可,下半年机会成本也相对较低,且纯债行情逆转的可能性不大,因此可“以债为盾”。另一方面,债市收益率经历了较大幅度下降且呈现牛陡迹象后,意味着流动性宽松和经济增速有望企稳回升。权益资产在风险偏好、流动性和盈利预期带动下有望出现反弹行情。除此之外,在转债供求和机会成本方面,供给弹性小于需求弹性。综合各方面因素,未来一两个月,投资者可继续关注转债调整中的低吸机会。

债市“慢牛” 高票息有序布局

“钱荒”一周年敏感时刻,央行年内第二次定向降准进一步缓和了市场的流动性。而近期,兴业银行、民生银行、招商银行、宁波银行等股份制银行和城商行先后证实,在此次降准之列。对此,泰达宏利基金认为,多家股份制银行入围本次降准超出市场预期,增加了机构对政策进一步放松的想象空间,流动性宽松有利于债市继续走牛。

而对于后市展望,泰达宏利投研团队表示,仔细观察近期央行政策调整,两次定向下调存款准备金率以及定向再贷款等组合拳,总共已向银行系统注入数千亿元流动性。同时,政策微调具有持续性,且累计影响并不小,对债市的刺激作用将持续显现,债券牛市的下半场是值得期待的。但同时也要考虑季末因素和IPO重启加剧资金紧张、经济增速与物价指数年内低点已过等因素,后期债券投资应该谨慎观察、有序布局。

“利率品种收益率经过上半年的大幅下降,下半年驱动力应有所减弱;高票息的城投品种仍是较优选择,产业债的分化会更加突出,需要精挑细选。化工、机械、造船、造纸等产能过剩行业均压力巨大,本轮外部评级下调也可能集中在这些行业,目前应该注意回避。”摩根士丹利华鑫基金固定收益投资部李锋指出。

万家恒利债基的基金经理苏谋东则认为,下半年市场仍然存在机会,因为从半年或更长的时间周期看,经济下行的压力将持续存在。苏谋东表示,一方面房地产本轮中期调整仍将持续,另一方面,信贷等传统融资工具的融资成本较高仍将给经济带来较大压力,因而总体上讲,债券市场投资仍可继续。

对于下半年的债市行情,上投摩根基金较为乐观地指出,随着货币政策和流动性的渐趋宽松,政府微调和监管加强双管齐下,利率持续下行。因此,利率债尚存空间,慢牛仍将延续;信用债则面临分化,有政府隐性担保的城投债受到追捧,下半年风险偏好有可能上升,但仍需精选个券;可转债底部区域震荡,后期关注高弹性、股性较强的转债。

不过,万家稳增基金经理唐俊杰表示,对于信用债而言,随着经济潜在增速不断下移,部分周期性、产能过剩严重的产业部门盈利会不断恶化,出现信用风险的概率越来越大,风险会不断暴露,因此未来信用类债券的投资需要更加仔细谨慎。需要深入研究其行业和自身的未来经营前景和财务状况,规避那些周期性较强、产能过剩严重、盈利能力较弱和抵抗经济下行能力较差的投资主体。