央行网站消息,周三中国人民银行网站网站公布的货币政策工具多了一项:常备借贷便利。从国际经验来讲,中央银行通常综合运用常备借贷便利和公开市场操作两大类货币政策工具管理流动性。

中国央行首次披露SLF余额数据

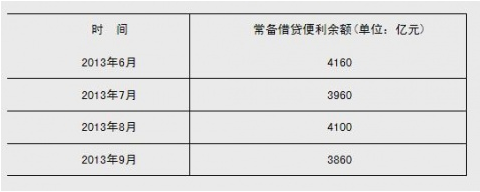

数据显示,6月、7月、8月及9月SLF余额分别为4160亿、3960亿、4100亿和3860亿。这也是中国央行首次披露SLF余额数据。

常备借贷便利的主要功能与特点:

中国人民银行于2013年初创设了常备借贷便利(StandingLendingFacility,SLF)。常备借贷便利是中国人民银行正常的流动性供给渠道,主要功能是满足金融机构期限较长的大额流动性需求。对象主要为政策性银行和全国性商业银行。期限为1-3个月。利率水平根据货币政策调控、引导市场利率的需要等综合确定。常备借贷便利以抵押方式发放,合格抵押品包括高信用评级的债券类资产及优质信贷资产等。

常备借贷便利的主要特点:一是由金融机构主动发起,金融机构可根据自身流动性需求申请常备借贷便利;二是常备借贷便利是中央银行与金融机构“一对一”交易,针对性强。三是常备借贷便利的交易对手覆盖面广,通常覆盖存款金融机构。

2013年1-9月常备借贷便利开展情况

受国际经济金融形势不确定性增强以及各种影响流动性的因素波动较大影响,近年来我国银行体系短期流动性供求的波动性有所加大,尤其是当多个因素相互叠加或市场预期发生变化时,有可能出现市场短期资金供求缺口难以通过货币市场融资及时解决的情形,不仅加大了金融机构流动性管理难度,而且不利于中央银行调节流动性总量。为提高货币调控效果,有效防范银行体系流动性风险,增强对货币市场利率的调控效力,客观上需要进一步创新和完善流动性供给及调节机制,不断提高应对短期流动性波动的能力,为维持金融体系正常运转提供必要的流动性保障。

借鉴国际经验,中国人民银行于2013年初创设了常备借贷便利,在银行体系流动性出现临时性波动时运用。1-9月,中国人民银行开展了常备借贷便利操作,取得了较好的效果。

2013年春节前,中国人民银行通过常备借贷便利解决了部分商业银行因现金大量投放产生的资金缺口。

6月份,在货币市场受多种因素叠加影响出现波动时,中国人民银行通过常备借贷便利向贷款符合国家产业政策和宏观审慎要求、有利于支持实体经济、总量和进度比较稳健的金融机构提供了流动性支持;对流动性管理出现问题的机构,也视情况采取了相应措施提供流动性支持,维护了金融稳定。中国人民银行通过续发行三年期央票冻结长期流动性,通过常备借贷便利和公开市场逆回购提供必要的短期流动性支持,两种操作相结合,既有利于在未来国际收支形势不确定的情况下保持流动性适中水平,也有利于维护货币市场的稳定。

三季度以来,鉴于我国国际收支形势的变化,外汇流入量的增加,常备借贷便利适度有序减量操作,保持银行体系流动性的平稳。总体看,开展常备借贷便利操作有助于有效调节市场流动性供给,促进金融市场平稳运行,防范金融风险。

机构:央行欲先做银行间货币利率的市场化

在今年6月“钱荒”正劲时,中国央行曾表示,要根据市场流动性的实际状况,积极运用公开市场操作、再贷款、再贴现及短期流动性调节工具(SLO)、常备借贷便利(SLF)等创新工具组合,适时调节银行体系流动性,平抑短期异常波动,稳定市场预期,保持货币市场稳定,为金融市场平稳运行和经济结构调整、转型升级创造良好货币条件。

此次增加SLF栏目,是央行对于近年来银行体系短期流动性波动加大的应对措施之一,帮助央行对于流动性总量进行适时调节,防范系统性风险。

中国银河期货首席宏观经济研究员赵先卫表示,央行公布新的货币政策工具SLF常备借贷便利,看来是要先做银行间货币利率的市场化啊。