尽管对于创业板的争议仍在继续,作为机构投资者的公募基金已经“深陷”其中。数据显示,公募基金自去年年底以来对创业板持续加仓,重仓市值已高达407亿元。然而,在缺乏业绩支撑、IPO开闸在即以及限售股解禁的多重压力下,这场“接力游戏”最后一棒落入谁手不得而知。

|

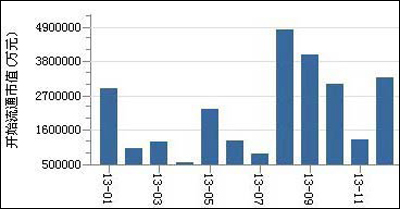

创业板解禁阶段明细(2013年) |

|

|

市场 创业板指今年以来暴涨67%

WIND统计数据显示,截至8月2日收盘,上证综指今年以来累计下跌了10.56%,深证成指今年以来则累计下行了12.67%;相比之下,中小板指今年累计上涨了13.89%,创业板指则累计上涨了66.54%。创业板指和大盘出现了高达近80个百分点的背离。

而从估值水平来看,截至8月2日收盘,按照整体法计算,全部A股的市盈率(TTM)为12.65倍,市净率(LF)为1.62倍。其中,沪深300的市盈率和市净率分别为9.21倍和1.38倍;相比之下,创业板的整体市盈率高达53.29倍,市净率则高达3.93倍。

创业板355只个股中,仅今年以来累计涨幅在100%以上的个股数量就达到了43只之多,其中,掌趣科技、东方财富、中青宝、网宿科技和飞立信的累计涨幅均已超过200%。

然而,创业板的疯狂上涨并不具备业绩上的基础。WIND统计数据显示,截至目前,共有58家创业板企业公布了2013年中报,中报显示,上述58家企业今年上半年共计实现营业收入170.86亿元,同比增长31%;实现净利润27.98亿元,同比增长23%。然而58家企业中仍然有18家净利润同比出现下滑,其中,星河生物、英唐智控和东方财富出现了亏损,亏损额分别为4634.13万元、2333.09万元和1672.58万元。相比之下,截至目前,共有133家A股主板公司公布了2013年中报,数据显示,上述133家企业今年上半年共计实现净利润195.79亿元,同比增长了31%。从净利润指标来看,在目前已经披露中报的企业中,创业板的整体增长是逊色于主板企业的。

实际上,从2013年一季报的情况看,355家创业板上市公司中,30家亏损,123家公司净利润同比出现下降。截至目前已经有352家创业板公司发布了半年报业绩预警公告。352家公司中,预计半年报业绩亏损的有23家,同比下降的有132家。整体业绩基本维持一季报时的水平。

机构 公募基金407亿“抱团围猎”

今年以来创业板疯狂上涨,机构投资者尤其是公募基金扮演了极为重要的角色。

WIND统计数据显示,公募基金过去三个季度对创业板重仓持有明显表现出不断升高的情况。WIND统计数据显示,截至2012年四季度末,共有122只创业板个股被公募基金重仓持有,涉及基金数目为416只/次,持股总数量达到了7.25亿股,持股总市值达到162.30亿元。截止2013年一季度末,共有133只创业板个股被公募基金重仓持有,涉及基金数目654只/次,持股总量达到了9.06亿股,持股总市值达到257.40亿元。截至2013年二季度末,共有142只创业板个股被公募基金重仓持有,涉及基金数目934只/次,持股总数达到了15.24亿股,持股总市值进一步增长到407.04亿元。

也就是说,在过去两个季度,尽管主板的估值水平保持很低,创业板的业绩也始终表现的并不令人信服,但作为机构投资者的公募基金,正在不断地对创业板进行增持,部分创业板股票中其整体持股比例已经达到了很高程度。

WIND统计数据显示,截至2013年第二季度末,公募基金重仓持有的142只创业板个股中,仅公募基金整体重仓持股比例在20%以上的就达到了13只,在碧水源、银邦股份、恒泰艾普三只创业板个股上,其持股占流通股的比例已经分别达到32.39%、31.19%和30.30%,实现了轻度控盘。

以碧水源为例,2013年二季度末,有29家基金公司旗下的74只基金产品重仓持有了该股,持股总数达到1.66亿股,持股总市值达到62.55亿元,单季度增加了6967.80万股。从基金公司来看,信诚基金旗下4只基金,泰达红利旗下8只基金,上投摩根旗下6只基金,农银汇理旗下5只基金和华宝兴业旗下5只基金,均重仓“抱团”集体持有该只股票。而在2013年一季度末,持有碧水源的基金数量为56只,持股总数为9633.25万股。

半年报数据显示,碧水源今年上半年共计实现归属于上市公司股东的净利润1.02亿元,同比增长26.66%,并不让人十分满意。而从股价表现来看,由于公募基金的持续涌入,该只股票今年已经累计上涨了85.78%,其中二季度以来累计上涨了41.42%。

“出现这种情况,完全是基金经理追涨杀跌、跟风买入的结果。”一位基金评价业人士对《经济参考报》记者分析,一些基金经理的心态可能是,刚开始只是少量买入,后来发现上涨了,于是又不断买入,进而推动了创业板股价的持续上涨。但是他警告称,目前一些创业板个股的成交量日益稀薄,意味着越来越多的人正在退出这场“接力游戏”,这种情况在当年的德隆系和中国船舶上也出现过,其蕴藏的巨大风险不言而喻。

长江证券此前的一份研究报告称,估计到7月初已有22%的基金重仓配置了创业板股票,这部分基金的规模占股票型和偏股混合型基金总规模的16.7%,接近机构可配置的上限。

风险 IPO开闸与限售股解禁内外夹击

实际上,除了可疑的业绩之外,创业板还面临着更多风险。首当其冲的就是来自IPO重新开闸的挑战。

证监会此前曾表示,监管部门目前正在研究修改创业板首发财务条件,拟适当放宽对创新、成长型企业的财务标准,提高创业板对企业业绩暂时波动的容忍度,这将激励更多中小企业征战创业板。而在业内人士看来,今年以来机构纷纷涌入创业板,原因之一就是市场本身缺乏新的资金流向目标,一旦IPO重新开闸甚至出现批量发行的情况,部分资金势必从现有的创业板股票中流出,这对于创业板这场资金游戏来说,绝对不是一个好消息。

另一方面,大量的解禁始终是创业板挥之不去的难题。西南证券研究显示,2013年由于创业板迎来大量限售期为36个月的首发原股东限售股解禁,解禁市值瞬间暴增至2637.03亿元,超过了前三年的总和。其中,2013年上半年解禁市值为931.59亿元,下半年则为1705.44亿元,接近上半年的2倍。2013年下半年1705.44亿元的解禁市值情况是:7月份124.87亿元,8月份474.70亿元,9月份391.02亿元,10月份277.00亿元,11月份130.22亿元,12月份307.63亿元。可见,对于创业板市场,2013年8月份、9月份不仅是年内的第一大、第二大解禁高峰,也是创业板成立以来的两大解禁月份。

实际上,创业板今年以来表现强势,已经为股东和高管们提供了最好的解禁时机。WIND数据显示,按照变动截止日起计算,今年以来,355家创业板上市公司中,已有245家出现了关键股东(大股东、董监高以及持股比例在5%以上的股东)的持股变化,其中,整体呈现减持方向的公司达到223家,占比高达91%。上述245家创业板公司今年以来的净减持金额已高达178.43亿元。从交易明细来看,共涉及股权变动1741起,其中,仅来自于高管的就达到1285起。上述1285起中减持方向的达1136起,减持总金额达93.74亿元。分析人士认为,创业板指数的强势表现,给了产业资本足够的减持动力。

数据显示,碧水源今年已经累计发生11次高管减持,净减持金额达到5.5亿元;掌趣科技也遭到了高管的7次减持,净减持金额达到了5.4亿元。