截至28日,美国债务上限谈判前景依旧扑朔迷离。如果最终谈判破裂、未能避免债务违约,美国债务评级将面临下调的窘境,这将加剧美国国债期货的价格波动和市场风险。

美债期价下行压力增加

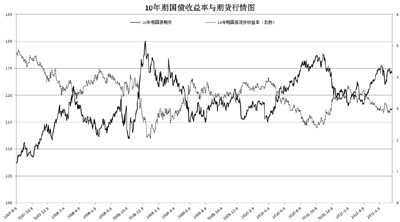

受美债违约担忧的影响,美国国债期货本周出现下滑。永安期货金融期货分析师单纪伟告诉《经济参考报》记者,美国国债期货主要品种10年期国债近期的高价达到126点,已经形成了“顶部形态”,向下的压力正在逐步增大。

在美国国债阴云笼罩的同时,投资者开始将目光转向美债之外的其他避险资产。受此提振,日本、德国和澳大利亚国债期货价格本周均出现上扬。

单纪伟认为,如果谈判结果是不上调债务上限而出现债务违约,这将是全球性的信用危机,市场的系统风险风险将明显放大。标普等评级机构将会下调美国的主权债务评级,这将导致国债的收益率走高、现货价格走低,现货市场的投资者可能遭遇巨大亏损。美国国债期货市场可能在短期内因避险需求再度走高,之后再随现货同步走低。

为了防范价格波动风险,芝加哥商业交易所集团(CME)日前宣布上调国债期货合约的保证金要求,并提高美国国债作为抵押品的折价率。其中,美国短期国债作为抵押品的折价率提高了0.5%,中长期国债折价率提高1%,这意味着投资者需要为同等金额的交易头寸提供更多的美国国债作抵押。

长期以来,美国国债被视为避险资金的“安全港”,而一旦评级下调,“美国国债是无风险资产”的观点将会发生改变。

据了解,美国国债评级下调的担忧已经波及新债的需求,五年期国债标售需求疲弱。不过,各种不确定性使得投资者更倾向于持有更多流动性,加上投资者缺乏其他的投资选择,因此短期美国国债标售需求仍然相对强劲。

花旗集团的报告称,如果美国评级下调,美国家庭、公司和政府、金融机构都不太可能抛售美国国债;货币市场只会在一定范围内抛售短期国债;而其他国家央行和主权财富基金可能适量抛售,今后少量减少购买美国国债。

单纪伟认为,不会出现大量抛售美国国债的现象,因为全球范围内还缺乏其他完美的低风险资产,美国国债仍然是全世界认可的避险工具。

美债期货波动幅度加大

据了解,美国国债期货于上世纪70年代推出。当时,美国的利率频繁而剧烈地波动,使得美国国债市场的投资者面临极大的风险,具有保值和规避风险功能的国债期货应运而生。如今,美国国债期货品种主要包括2年期、5年期、10年期、30年期等,在全球利率期货市场中占有非常重要的地位。

另有统计数据显示,全球2009年国债期货的成交量为1016万亿美元,占交易所期货品种的85%至90%。影响包括国债期货在内的利率期货价格的主要因素,包括货币供应量、经济发展状况、政府财政收入、其他国家利率水平等。比如一国的经济发展状况不佳,失业率高,市场避险需求增加,国债期货也会随之走高。

单纪伟分析称,从金融危机之前开始,美国国债期货的波动幅度开始加大。就10年期国债而言,最近的价格波动幅度非常大,之前在100至110点之间波动,现在波动范围达到115点至130多点。

“国债期货比国债现货的避险能力更强,避险需求也更旺盛。”单纪伟说,在没有新突破点提振美国经济繁荣向上之前,美国国债期货将继续维持大幅波动。

中国曾于上世纪90年代进行过国债期货交易试点,但由于当时利率市场化程度不高、国债现货市场规模过小、市场监管和风险防控体系不完善等原因,投机和价格操纵现象严重。1995年,震惊一时的“327国债事件”爆发,国债期货试点随之夭折。