专家认为,个税改革是下一步税制改革重头戏

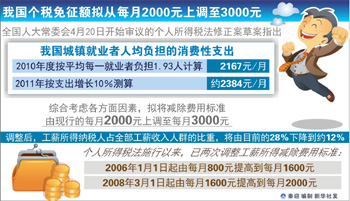

全国人大常委会20日审议个人所得税法修正案草案。草案将个人所得税工资薪金所得减除标准(即免征额)由现在的每月2000元上调至每月3000元,同时拟将现行工资薪金所得9级超额累进税率改为7级,取消15%和40%两档税率,扩大5%和10%两个低档税率的适用范围。

全国人大常委会20日审议个人所得税法修正案草案。草案将个人所得税工资薪金所得减除标准(即免征额)由现在的每月2000元上调至每月3000元,同时拟将现行工资薪金所得9级超额累进税率改为7级,取消15%和40%两档税率,扩大5%和10%两个低档税率的适用范围。

接受《经济参考报》记者采访的专家认为,此次个税调整可降低中低收入群体税负,增加其可支配收入,促进收入分配合理化。个人所得税制改革是下一步税制改革的重头戏,从中长期路径上,目标应是建立综合所得税制。

效果 工薪所得纳税人税负降低

根据个人所得税法修正案草案,在扩大工薪所得低档税率适用范围方面,第一级5%税率对应的月应纳税所得额由现行不超过500元扩大到1500元,第二级10%税率对应的月应纳税额由现行的500元至2000元扩大为1500元至4500元。

财政部部长谢旭人在十一届全国人大常委会第二十次会议上作说明时指出,为贯彻中央关于加强税收对居民收入分配调节的要求,降低中低收入者税收负担,加大对高收入者的调节,并考虑到居民基本生活消费支出增长的实际情况,有必要修订个人所得税法,进一步提高工资薪金所得减除费用标准。

谢旭人表示,草案拟将减除费用标准由现行的每月2000元上调至每月3000元,调整后,工薪所得纳税人占全部工薪收入人群的比重,将由目前的28%下降到12%左右。

著名财税专家、中国人民大学财金学院教授安体富接受《经济参考报》记者采访时表示,调高扣除额(免征额)有利于减轻中低工薪所得纳税人的税收负担。不过,他同时表示,扣除额只是一个方面,税率结构的调整同样起到了减轻中低工薪所得纳税人税收负担的作用。

有人算了这样一笔账:以每月收入4500元(不含三险一金)计算,依据现行税率,需缴纳个税250元,若根据草案拟定税率,只需缴纳个税75元,每月少缴税额175元,减税幅度高达70%。

财政部、国家税务总局有关负责人就草案有关问题回答记者提问时披露,工资薪金所得税率结构调整后,应纳税所得额适用10%以下税率的纳税人占工薪所得纳税人的比重达94%,其中选用5%税率的比重约为70%,比按现行9级税率适用10%以下税率的纳税人所占比重,增加了17个百分点,进一步减轻了中低工薪所得纳税人的税收负担。

经测算,与2010年相比,提高工资薪金所得减除费用标准,约减少个人所得税收入990亿元。调整工薪所得税率级次级距,约减少个人所得税收入100亿元,其中税负减少的纳税人减税约180亿元。

此外,工薪所得税率级次级距调整后,草案对个体工商户生产经营所得和承包承租经营所得税率表的级距作了相应调整,将生产经营所得税率表第一级级距,由年应纳税所得额5000元调整为15000元,其他各档的级距也相应作了调整。调整后,生产经营所得纳税人税负均有不同程度下降,其中年应纳税所得额60000元以下的纳税人税负平均降幅约40%,最大降幅为57%。

至于个人所得税法修正案实施的具体时间表,有专家认为,不排除初审即通过的可能,果真如此的话,这意味着上半年即有可能实施。

目的 优化收入分配格局

为大部分低中等收入纳税者减轻税负的同时,此次修改个人所得税法,还将适当增加高收入者的一些税负。

据悉,草案还扩大了最高税率45%的覆盖范围,将现行适用40%税率的应纳税所得额,并入了45%税率,加大了对高收入者的调节力度。经测算,与2010年相比,此次调整工薪所得税率级次级距,税负增加的纳税人增税约80亿元。

“个税一个很重要的作用就是调节收入差距。”安体富说,但对于高收入者来说,工资薪金所得占其收入的比重有限,因此,加强高收入者个税征管也至关重要,这与减轻工薪所得纳税人中中低收入群体的个税负担相结合,才能较好地发挥个税调节收入差距的作用。

国家税务总局近日发文要求切实加强高收入者个人所得税征管,不断完善高收入者主要所得项目的个人所得税征管,继续加强高收入行业和人群的个人所得税征管,包括密切关注持有公司大量股权、取得大额投资收益以及从事房地产、矿产资源投资、私募基金、信托投资等活动的高收入人群,实行重点税源管理。

根据这份名为《关于切实加强高收入者个人所得税征管的通知》强调,做好高收入者个人所得税征管工作,对于有效地发挥税收调节收入分配的职能作用,促进社会公平正义与和谐稳定,具有重要意义。

中国国际经济交流中心的咨询研究部副部长王军接受《经济参考报》记者采访时表示,个税的调整表明一种趋向,希望我们在收入分配方面迈出一些实质性的步伐来减缓当前对于收入分配方面的问题带来的一些抱怨,主要是从这个方面,维护社会公正的角度,也是一直呼吁很长事情的一件事。

中国企业联合会研究部副主任胡迟认为,个税调整后,有一部分原先的税收留在了老百姓手中,可以在一定程度上理解为“藏富于民”。居民的可支配收入增加后,有助于增加消费,拉动内需。这在一定程度上也会有助于我国旨在GDP中增加消费比例,减少投资比重的经济结构转型。

也有专家提醒,应客观看待此次个税调整。根据统计数据,2010年个人所得税实现收入4837.17亿元,同比增长22.5%。个人所得税收入占税收总收入的比重为6.6%,较低的份额使得本应充当调节居民收入差距的主要工具的个人所得税作用有限。

关键 征收模式改革

最近一项调查显示,70%的人觉得目前确定3000元的个税起征点还比较低,需要往上加。

对此,上述两部门有关负责人表示,规定工薪所得减除费用的目的,是为了体现居民基本生活费用不纳税的原则。根据前两次调整工薪所得减除费用标准的测算办法,此次调整仍然采用“城镇居民消费性支出”指标进行测算。

而据国家统计局统计,2010年度我国城镇居民人均消费性支出为1123元/月,按平均每一就业者负担1.93人计算,城镇就业者人均负担的消费性支出为2167元/月。2011年按城镇就业者人均负担的消费性支出平均增长10%测算,城镇就业者人均负担的月消费支出约为2384元。草案拟将减除费用标准提高到3000元/月,既考虑了当前居民消费性支出情况,也考虑了今后几年居民消费性支出的增长情况。

此外,也有人呼吁建立动态化的扣除标准。胡迟接受《经济参考报》记者采访时认为,以此次调节为契机,今后应当建立个税征收标准调整的动态机制,虽然不宜调节过于频繁,但应该把个税征收标准的调节与居民的支出水平以及CPI指数相联系。“有学者提出,个税征收应该实现指数化,这也是值得考虑的思路。”

不过,专家普遍认为,对个税改革的关注不能只盯着免征额不放。“个税更需要的是全面改革,远非免征额提高那么简单。”中国社科院财贸所财政研究室主任杨志勇接受《经济参考报》采访时说,稳步推进个人所得税制改革,目标是建立既能提供财政收入,又能对收入分配起到调节作用,促进社会公平的个人所得税制,“这样的个人所得税制只能是综合所得税制。”

据了解,在实行分类所得税制的条件下,将个人所得划分为若干类别、分别就不同类别征税,甚至分别适用不同的税制规定。

杨志勇认为,在综合所得税制改革之前,需要对分类所得税制进行调整。重要内容包括:提高工资薪金费用减除标准,特别是建立起免征额与消费者价格指数联动机制的调整机制;建立养老、医疗、住房、教育等大笔支出的专项扣除制度,以更好地改善民生;工资薪金所得所适用的税率体系还需要作进一步的调整;降低最高边际税率等等。

安体富此前撰文时还提出,实行综合与分类相结合的课征模式,以至最终实行综合征收模式,关键在于对纳税人,尤其是对高收入人群收入情况的掌握,这有赖于税收征管的现代化。比如在重点税源监控方面,重要的一步是各部门之间实现信息联网。

“中国下一步税制改革的重头戏是个人所得税制改革。”杨志勇说,未来中国的个税在财政收入中的定位还会进一步提高,在宏观调控体系中的重要性还会得到更多的增强。