|

交割地点的设置是商品期货合约设计中的关键环节,它通过影响市场的流动性,尤其是买方参与市场的积极性,来直接影响期货合约的成败和期货市场基本功能的有效发挥。根据历史经验,为了有效防范交割风险,同时确保期货市场有效服务于相关产业,商品期货的交割地点应设置在能够提供足量可供交割商品、具有足够强的产品消化能力和辐射能力以及具有价格代表性的地区。

针对焦炭期货,我们在遵循上述期货交割地点设置基本原则的基础上,结合焦炭大宗散货、露天堆放的物流特点和现货生产、消费等贸易物流格局,设计了“仓库+厂库”的焦炭期货交割方式,将天津、日照、连云港这三个焦炭中转港口和唐山港设置为交割仓库,将河北、山东、山西这三个省份的若干大型焦化厂设为焦炭期货的交割厂库。除了山西省内焦化厂设置200元/吨的贴水,其他地点均为基准交割地。

一、焦炭期货交割地点的设置原则

交割地点应该位于价格最具代表性和现货商品最大贸易量的流向之中,并尽量避免出现商品逆向流动。对于焦炭期货,国内、国际间贸易物流格局以及国内主要贸易区内价格的一致性也是其设置交割地的主要考虑因素和原则。

1.位于现货贸易集中区域,价格具有代表性

焦炭属于大宗散货,现货贸易以点对点方式为主,在集中贸易区域内,一些大型焦化企业位于贸易物流的起点,对周边的消费市场进行辐射;在跨地区贸易和出口贸易中,部分港口已经成为焦炭物流的主要中转集散地。另外,这些地点的焦炭现货价格也具有较强的代表性和影响力,因此,只有选择这些价格代表性强且具有较大辐射能力的集散地作为交割地点,所形成的期货价格才会受到普遍认同,才能更好地发挥期货市场功能。

2.具备便利的仓储物流条件和较大的辐射能力

无论是厂库交割还是仓库交割,便利的交通物流条件和完备的仓储设施都是实现交割顺畅的必要条件。对于仓库交割,便利的交通、仓储条件可以保证商品顺利、低成本地运抵交割地点并储存,存在较大市场风险时能够梯度增加交割商品供给,保证足量交割,防止恶意逼仓行为,同时也便于买方在交割后方便运出或就地消化;对于厂库交割,便利的交通条件可保证买方将交割后商品根据需要方便运出。

3.配合国家产业政策,正确引导行业可持续发展

焦炭属于高能耗、高污染的行业。大型焦炉可降低生产过程中的煤耗和能耗,减少焦炭出炉次数、降低阵发性污染,规模焦化企业炼焦煤气回收能力也比较强。为促进炼焦过程的节能环保,实现焦化产业可持续发展,国家制定了焦炉大型化、焦化企业集团化的发展战略。因此,在交割地点设置过程中,我们对条件好、规模大的焦化企业的集中地区予以重点考虑,以充分发挥期货市场对产业发展的积极引导作用。

二、我国焦炭贸易物流格局及特点分析

(一)我国是世界上最大的焦炭出口国,天津、日照、连云港是我国焦炭贸易主要的集中和发运港

1.我国是世界上最大的焦炭生产国和出口国,近年来年出口量大多在1000万吨左右。我国自1991年以7351万吨的产量超过前苏联跃居世界焦炭第一生产大国以来,其焦炭生产大国地位逐年上升,产量占比从最初的1/3到目前的60%,2009年我国焦炭产量已达3.55亿吨。虽然我国也是世界最大的焦炭消费市场,但由于产能相对充足,每年仍有一部分焦炭出口到欧、美、日等发达国家和印度、巴西等钢铁工业发展迅速的国家。

2.天津、日照、连云港是我国焦炭贸易的主要集中和发运港。其中,仅天津港就占全国焦炭出口贸易额的83%以上,2008年,我国共出口焦炭1204万吨,由天津港流出的有940万吨,占当年出口量的78%,另外,世界最大的焦炭码头——南六码头也位于天津港,其仓储面积303万平方米,一次性储存能力超过411万吨,同时场内配有一条长达9公里的焦炭传送带;日照港也已建成20万平方米的焦炭仓储基地、1个5万吨级和1个7万吨级的焦炭泊位;相对于天津港来说,日照和连云港对外出口贸易的发运比例较低,但其主要是作为我国焦炭内贸由华北向华东和华南辐射的一个集中发运港口,同时也在外贸出口当中发挥补充作用。

表1 2008年天津、日照、连云港焦炭中转情况(单位:万吨)

(二)国内焦炭生产、消费和贸易区域化特征明显

1.包含河北、山西、山东、河南等省市在内的华北地区是我国焦炭的主要生产区域,以及独立焦化企业的聚集区。2009年,我国焦炭总产量为

3.55亿吨,其中晋、冀、鲁三省的总产量超过1.56亿吨,占全国总量的44.2%,如再加上内蒙古、河南,五省的焦炭总产量达1.96亿吨,超过国内总产量的55.5%。

如按独立焦化企业计算,截至到2009年,我国规模以上的独立焦化企业共有195家,焦炉464座,产能合计1.56亿吨。其中,华北地区焦化企业122家,焦炉289座,设计产能9711万吨,分别占企业总数、焦炉总数和独立焦化总产能的62.56%、62.28%和62.25%。其中,山西(91家企业、98座焦炉、7251万吨产能)、河北(23家企业、25座焦炉、2252.6万吨产能)两省占华北地区总产能的97.86%;华东地区共有焦化企业35家、焦炉88座、产能2830万吨,分别占各自总量的17.95%、18.97%和18.14%,是我国第二大独立焦化企业聚集区。其中,有31家企业的84座焦炉分布在山东省,占华东地区总产能的87%。

表2 2009年底我国规模以上独立焦化企业焦炉地区分布

2.华北、山东及其周边地区是我国钢铁企业最为集中的地区,占我国焦炭消费总量的66%以上。2008年,我国焦炭消费总量2.35亿吨,其中华北地区为0.87亿吨,华东地区为0.69亿吨,占当年消费总量的66.38%,其后依次为东北(0.25亿吨)、中南(0.31亿吨)和西南(0.16亿吨)等地。

90%以上的焦炭用于高炉冶炼生铁。如按行政区划分,华东地区(包括山东省)高炉生铁产能1.44亿吨,是我国钢铁企业最集中的地区,其次是华北地区,钢铁企业高炉产能1.38亿吨(如包括山东省将超过华东地区),华东、华北两地区的生铁产能占全国总产能的64%。这些钢铁企业主要集中在河北、山东、上海等地。

表3 2008年排名前10位省份焦炭消费量 (单位:万吨)

3.国内主要有3个焦炭贸易活跃区,以华北为主,其价格最具代表性,价格影响力和物流辐射能力最强。综合我国焦炭的供需格局以及内外贸贸易情况,可将我国焦炭的物流贸易区划分为“一主二辅”3个区域,其中包含山西、河北、天津、山东和江苏(苏北)在内的“大华北区”是主要的焦炭物流区域,包含云、贵、川和两广在内的西南及华南地区,以及包含内蒙、辽宁、黑龙江在内的东北地区为辅流区域。

2008年,包括山西、河北、天津、山东和江苏(苏北)在内的主流贸易区,既是焦炭的主产地也是主销地。其中,河北、山东、山西三省的独立焦化产能占全国独立焦化总产能的76.3%;河北、山东、山西、江苏、天津的焦炭消费量占全国消费总量的48.2%,再加上其周边辐射地区如辽宁、上海、河南、湖北、安徽等地,消费占比超过75%;区域内的贸易量占到全国省际间贸易总量的90%以上。正因如此,国内素有“焦炭价格看华北,华北价格看天津、河北”之说。

(三)华北区域内贸易频繁,集中了74%的独立焦化企业和52%的钢铁企业。根据冶金工业经济发展研究中心统计,2009年,山东、河北、山西三省的独立焦化企业数占全国总数的74%,产能占独立焦化总产能的77%。根据易贸化工统计,截止到2009年底,我国规模以上钢铁企业合计106家,79%以上的企业都分布在我国北方和华东地区。其中,华东地区有38家企业,集中了全国32%的生铁产能,18家分布在江苏和山东。河北地区的钢铁企业更是达到了24家,是我国钢铁产量第一大省份。

另外,虽然我国大型钢铁企业自配焦化高炉的趋势比较明显,但目前钢铁企业的焦炭产量仅占全国焦炭产量的1/3左右,而焦炭产量中有超过80%是用于钢铁行业的,因此,每年钢铁行业都要从系统外购买相当数量的焦炭以满足生产的需要。在冶金工业经济发展研究中心考察的77家钢铁企业中,有46家钢铁企业需要外购焦炭,2009年这些企业的焦炭外购量超过4000万吨。

(四)华北区域内贸易物流特点分析

1.区域内焦炭贸易物流较短且有交叉,以点对点贸易为主。华北区域内集中了我国60%以上的焦化企业和钢铁企业,内贸主要以点对点方式为主,贸易活跃且物流路径较短,多以焦化企业为中心,向周边300-400公里内辐射。

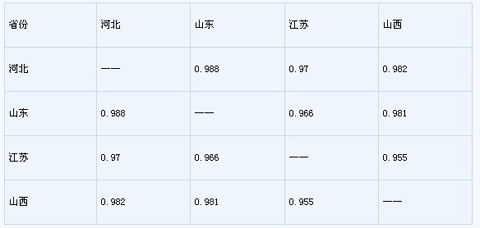

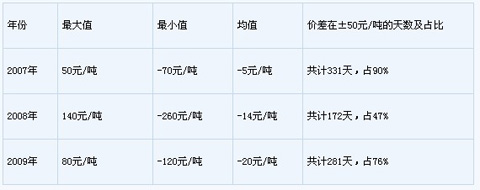

2.价格通常以焦化厂、钢厂为中心向周边辐射且相互交叉影响,区域内无明显的价格中心。河北、山东地区的钢铁、焦化企业众多,上、下游企业交错分布,不仅贸易半径较短,市场竞争充分,而且使河北、山东以及三大发运中转港的焦炭市场高度融合,构成有机的整体市场,价格联动性强。据统计,河北与山东、江苏的价格相关性在0.97以上,与山东的价格相关性甚至高达0.988。而且近三年内,河北、山东两地的价差时正时负,平均值在5-20元/吨左右,相当于目前焦炭价值的0.25-1%左右。

表4 各交割地点所在省份焦炭价格相关性

注:河北、山东、江苏、山西价格分别取自唐山、潍坊、无锡和运城。

表5 近三年山东、河北地区价差情况

3.山西是我国最大的焦炭输出省,86%的外运焦炭都在华北区域内消化。2008年,山西焦炭产量8235万吨,76%的焦炭产量外运到其他省市消化,主要销往河北、山东、天津、江苏等地,各自的比例分别为37%、15%、7%和6%,这些地方的销量占山西外运焦炭总量的65%以上。

如按照运输方式统计,山西49%的外运焦炭采用汽运,运输最大半径约500公里,其中80%的汽运焦炭销往河北、山东、天津和江苏。而铁路运力的55.7%也在华北地区内消化,若包括山东地区,这一比例将达到73.4%。

三、焦炭期货交割地点设置

综上分析,进行焦炭期货交割地点的设置时,主要考虑的因素包括:一是焦炭点对点贸易的贸易方式;二是贸易物流流向及流量;三是区域内价格的统一性特征。根据焦炭大宗散货的贸易物流特点和现货市场习惯,在严控交割风险、有效服务于产业的基础上,我们设计了厂库交割和仓库交割并行的交割制度,因此,交割地点的设置分别围绕仓库地点的选择和厂库地点的选择展开论证。根据国家工信部公布的符合《焦化行业准入条件》的企业名单,我们选择规模大、资质好的焦化厂作为备选交割厂库。

1.在焦炭贸易活跃的华北区域选择河北、山东、天津、江苏(连云港)等地作为基准交割地

(1)天津港、日照港、连云港、唐山港设置为焦炭交割仓库

首先,这四个港口物流设施完备,能够满足大宗散货物流中转的要求。焦炭为大宗散装货品,能够中转这些大宗散货对物流中转的设施情况、仓储条件、管理物流水平等都有较高的要求。天津、日照、连云港等港口都具有优越的地理位置,拥有便利的交通和物流设施,以及足够的仓容条件,四个港口的焦炭仓容面积超过400万平方米,可一次性存储焦炭500万吨,天津港还配有一条长达9公里的焦炭传送带,日照港分别有一个5万吨级和一个7万吨级的焦炭泊位。便利的交通、完备的设施、足量的仓容都能够满足大宗期货品种交割的要求。

其次,天津、连云港、日照是我国焦炭出口贸易的集中发运港,可以辐射出口。在我国焦炭外贸出口、内贸中转转运方面起着重要作用。我国外贸焦炭78%的量从天津港出口,19%的量从连云港出口,其余的约3%的出口量从日照离港。我国中煤、中钢、五矿、中化等大型贸易企业、以及山西、河北的大型焦化企业都在港口租赁仓库,开展焦炭内外贸易。在这三个港口设立交割仓库,除了作为蓄水池防范交割风险的作用外,更大的意义在于辐射出口焦炭贸易,便于这些大型贸易企业和焦化企业利用期货市场。

再次,在焦炭内贸中,这四个港口也是华北焦炭内部流通、补给华东和华南地区钢铁企业的主要物流枢纽。天津港不但是我国主要的出口港,也是山西或河北焦炭向南销运的主要发运港,连云港和日照港更是我国主要的焦炭内贸港,主要用于辐射华东或者华南。2008年,连云港焦炭中转总量510万吨,内贸280万吨,占总中转量的55%,日照港78%的中转量都是内贸,部分流向河北的山西焦炭也要经过天津港中转,然后再发往唐山及其周边等地,而部分河北、山西焦炭则直接在唐山周边进行集散,紧邻天津港的唐山港可以在交割体系中发挥有效的补充作用。因此,在这四个港口设库,最大的意义在于可以辐射华东甚或华南地区,而这些地区又是资金和产业客户比较集中的区域,他们的积极参与有利于焦炭期货市场功能的发挥。

(2)选择山东、河北等省的大型焦化企业作为厂库

首先,河北、山东是我国焦炭的主产地和主销地,是我国焦炭主流贸易的重点活跃区。从生产情况来看,2008年河北和山东的焦炭产量合计6809万吨,占全国焦炭产量的29%,仅次于山西分别位列第二、第三。从焦炭消费情况来看,河北、山东是我国焦炭市场的第一、第二消费大省。2008年,二者合计消费焦炭8006.4万吨,占全国消费总量的34%。根据冶金工业经济发展研究中心统计,2009年外购焦炭的46家钢铁企业中,有13家隶属于河北、山东,其中外购焦炭最多的唐山国丰钢铁就位于河北省,每年外采量超过300万吨。

其次,山东、河北也是独立焦化企业分布的重点区,拥有大批符合厂库要求和产业政策的大型企业。在冶金工业经济发展研究中心课题考察范围中,河北、山东两省大型独立焦化企业共54家,合计产能4714.7万吨,占全国考察范围中大型独立焦化产能的30.2%。在冀东的唐山一带、冀南的邢台邯郸一带、鲁西的济南兖州一带,分布着一些规模大、炉型高、资质强、产品优的焦化企业,这些企业相对来说能耗低、污染小,其未来发展和规划符合国家焦化产业政策,对国内焦炭市场具有很强的代表性和影响力,满足厂库设置要求。

再次,选择山东、河北等省的大型焦化企业作为厂库,可以很大程度上降低交割成本。河北、山东分布着绝大多数的独立焦化企业和钢铁采购企业,他们之间通常有稳定的供应关系(通常定量不定价),以点对点贸易为主。因此,在华北这个主流贸易活跃区域内选择那些规模大、资质高的焦化企业作为厂库,买卖双方无需将交割品运往仓库检验、倒运,可大大降低交割成本,同时也顺应现货贸易习惯,便于现货企业参与套保。

最后,在山东、河北设置厂库可以适当分流仓库交割压力,减少买卖双方交割质量纠纷,降低交割风险。由于焦炭内贸以点对点方式为主,很多钢铁企业直接去焦化厂接货要比去仓库港口交割更方便,交割成本更低,因此,厂库交割将很大程度上分流仓库大规模交割的压力,尤其是山西流向天津港口的压力。另外,厂库交割只进行一次物权转移,可降低交割检验和出入库损耗等引发的交割纠纷发生几率,而且交割责任可追溯性强,大大降低了交割风险事件的发生。

2.山西作为焦炭期货非基准交割地,相对基准交割地贴水200元/吨

(1)选择山西省一些大型焦化企业作为厂库

山西是我国焦炭第一大生产省份,在我国焦炭贸易中具有重要地位。从焦炭生产总量来看,山西的焦炭产量占全国总产量的35%,是全国第一大产焦省份。由于山西钢厂较少,因此,大多产焦企业都为独立焦化企业,截至到2009年,山西拥有规模以上的独立焦化厂91家,合计产能7251万吨,占华北独立焦化产能的75%,全国独立焦化产能的46.5%,全国焦炭贸易量的36%,在我国焦炭贸易中具有重要影响力。

在山西选择一些大型焦化厂作为厂库可以适当控制交割风险。山西拥有全国40%的焦炭贸易量,一些如山西美锦、安泰等大型焦化企业,不但规模大、资质强、信用好,而且场内焦炭存储容量大,汽、铁运等交通设施便利,在协调焦炭外运出省等方面具有较大优势。将它们纳入交割体系可以保证焦炭交割的足量供应,在期现价格发生较大背离的情况下,山西地区的产业客户可以很方便地参与交割,将加速期现价格的趋同。

(2)山西厂库相对于基准交割地的厂库和仓库贴水200元/吨

第一,山西在我国焦炭贸易中属于净流出方,本地交通不便,适当设置贴水可以防止贸易逆流。

山西虽然产焦多,但本地消化能力弱,每年焦炭产量的78%需要外运到山东、天津、河北、江苏等地进行消化。其中,通过铁路方式出省的占51%,汽车运输占49%。铁路运力紧张一直是山西省面临的难题,而汽运也受到山西地理条件的影响。山西省山地、丘陵多、平原少,东依太行山,西靠中条山,并与吕梁、太岳等山脉互为犄角。近年来,虽然山西的公路、铁路设施和条件得到较大改善,为焦炭和煤炭的外运提供了有效保障,但是目前尚不具备发生大规模交割的条件。由于山西本身处于焦炭贸易流向的流出方,通过对山西地区适当贴水,可以避免山西境外焦炭流入山西,防止出现贸易逆流现象和大规模交割情况,有效防范交割风险。

第二,相对于基准交割地贴水200元/吨比较适宜。

从山西与基准交割地的价差情况来看,2008年前,河北、山东的焦炭价格要高于山西200元/吨左右,但金融危机之后,一是受钢铁工业焦炭需求疲软影响,同时山西省的铁路和公路运输效率也大幅提高,使山西与山东、河北之间的价差有缩小的趋势。根据2009年1-9月数据,河北的焦炭价格比山西的平均高约90元/吨,山东比山西平均高约50元/吨左右,基本反映了地区间的运输成本。

注:河北、山东、山西价格分别取自唐山、潍坊和运城

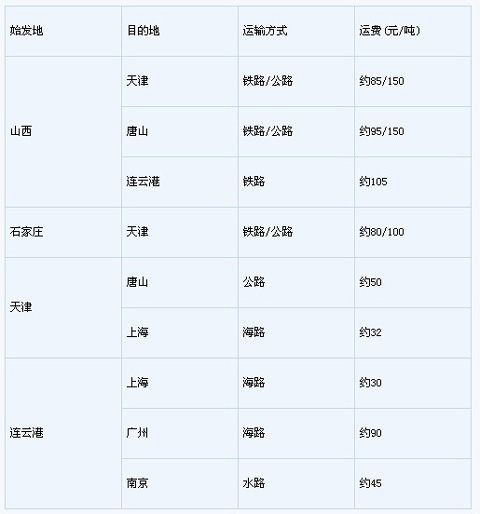

从山西到基准地之间的运输综合费用情况来看,山西到天津、唐山的铁路运费约为90元/吨左右,到连云港的铁路运费约为105元/吨,山西到两地的汽车运费在150元/吨左右,见表5。加上请车费等其他费用后,铁路运输费用与公路运输费用基本接近。这样,运输加上杂项的综合费用最高接近200元/吨。

表6 华北各地间焦炭运费情况

鉴于山西省属于焦炭贸易流向中的净流出方,价格低于河北、山东等焦炭主消费地的情况将长期存在,综合考虑价差和运费情况,将山西设为非基准交割地,且相对基准交割地贴水200元/吨。

|