|

2010年A股市场将在负收益中收官,虽然大盘表现令人失望,但基金总体表现好于大盘,有一半以上的股票方向基金取得了正回报,并有一部分基金取得了出色的业绩。那么,在即将到来的2011年中,投资基金还能获得超额回报吗?哪些基金会有惊人表现?

招商证券认为,随着市场的演变,消费类行业、周期性行业指数和中小板指数之间的估值差异已经很大,这为未来组合配置和择股增加了难度。

在高通胀的环境中,基金投资首要关注资产保值。一般来说,抗通胀的基本策略是持有资产而回避现金。但各种资产的抗通胀能力不同,最有效的是所谓硬资产,即商品资产本身,其次是股票型资产和房地产,而通胀较高对利率型产品和现金类产品不利。

仅看抗通胀资产保值的效果,在基金大类产品的配置上,应持有权益类基金。一般来说股票型基金和混合型基金等股性产品,其抗通胀的功能大于债券型、保本型等债性较大的产品,而相对来说货币市场基金的抗通胀效应最低。

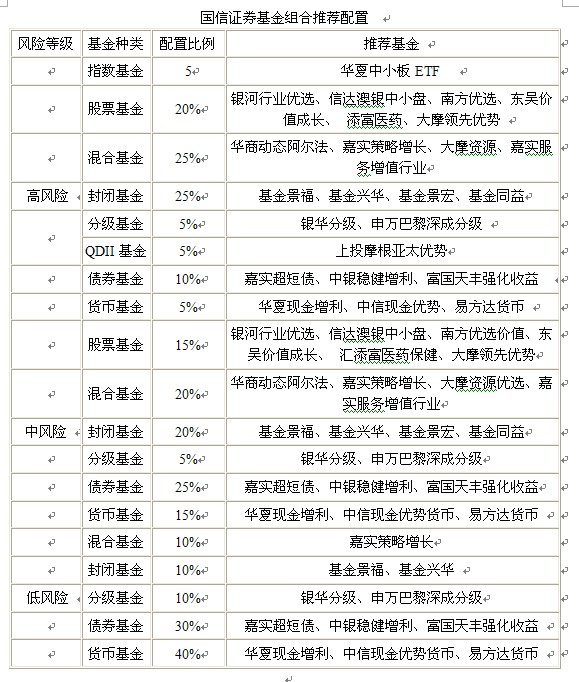

国信证券认为,明年一季度市场较难有显著的机会。建议投资者明年重点关注“主题+场内”的基金组合。未来一段时期内仍将以结构性机会为主,以符合国家政策大力扶持和推广的产业

为主题的投资基金更有可能会取得可观的业绩。尤其是一些辅以突出管理能力的基金,可作为明年的主要配置选择之一。

场内基金因其无可替代的交易灵活性,建议作为重点配置的大类基金品种。尤其是在交易所、监管层有意于大力发展场内基金市场的前提下,包括ETF分级基金等产品创新,不仅能够有更多的套利和投资机会,场内基金的流动性也将不断改善。

具体来看,建议标配偏股型基金,并侧重挑选据有较强选股能力的偏股型基金,或者一些符合热点的主题型基金。指数基金将不会存在较大机会,基本维持低配指数基金。指数基金投资品种的选择上,主要

配置以中小盘和受益于经济结构转型的其他主题指数基金为主,并结合行情的转变适时关注周期类指数产品和具有较大流通性的ETF产品。

当前处于加息周期的初始,在利率上行阶段对债券类资产应该侧重于配置久期较短的品种。如果通胀能够有效控制,或者等待加息预期兑现之后,再配置久期偏长的产品。总体来说,上半年应低配债券型基金。

结合分级基金的特点,采取持有“长短结合”的投资方式,同时持有分级基金的高低风险两级份额,并超配一定稳健份额的多头,灵活采用持有和配对转换交易来获益。

|