|

| 资料照片 |

|

亚洲金融危机12年后,索罗斯再度现身,似乎让沸沸扬扬的“热钱涌入说”有了最具说服力的证据。

许多机构预期,未来一年,美元量化宽松政策和欧洲债务危机,就像蝴蝶的两只翅膀,互相给力,共同扇动全球资本在不同区域大进大出,引发局部甚至是全球市场大幅动荡。

“蝴蝶效应”,一只蝴蝶在巴西扇动翅膀,有可能在美国的得克萨斯引起一场龙卷风。而目前美元量化宽松政策和欧洲债务危机,俨然就是撩动世界经济的蝴蝶翅膀,扇动全球资本在不同区域大进大出,引发局部甚至是全球市场大幅动荡。

全球资产价格大幅震荡

“震荡”不再只是插曲,而是随时可见,成为当前国际市场的主旋律。

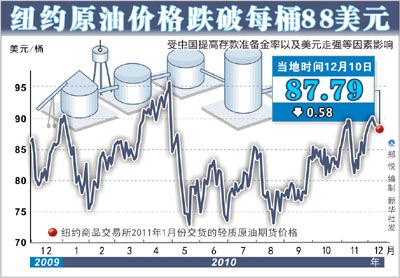

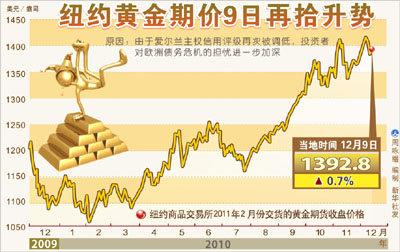

12月8日,国际市场上演了这样一幕,现货金价、银价纷纷走高,银价更是创30年来历史高位,涨至30.650美元。仅几个小时之后,金银双双剧跌,银价一度跌至28.42美元,前后几个小时,跌幅超过7%。

对于瞬息万变的国际市场来说,这并不新鲜。而对于眼下的国际市场来说,这种大起大落更是随时在上演。无论是股市、债市还是大宗商品市场,已被危机敲打得脆弱不堪的市场神经,继续面临来自四面八方的喜与悲,于是,“震荡”不再只是插曲,而是随处可见,成为当前国际市场的主旋律。

最近一周,全球国债收益率涨至近半年高位;德国10年期国债收益率也达3.01%;日本5年期国债收益率更创出两年来最大升幅,升至1.24%。特别是美国债市,日成交逾万亿,是世界最大的金融市场,而10年期国债又被视为标杆,其收益率变动直接影响庞大资金的进出,对国际金融市场之影响不言而喻。

市场分析人士认为,近期美债收益率飙升,在股市、商品、外汇市场都已有明显反应,而其上涨原因也较为复杂,通胀预期升温、美国财政赤字持续高企等因素共同作用导致债息上扬。

“美联储加推第三轮量化宽松措施(QE3)阻力较大,也成为债息上涨的动因。”巴克莱银行分析师路德表示,事实上,今年6月,美联储发表经济不明朗言论之后,美债收益率便节节下挫,而后联储局将到期的MBS回笼资金用来买债,进一步推低债息,至10月7日达到今年新低,之后至今都呈上扬之势,且升幅有加速迹象,若QE3推出可能性降低,会进一步刺激债息上涨。

野村证券的分析报告认为,欧债危机阴云密布也是债息上涨的诱因之一,近时欧洲有关国家债务危机的信息,连同德国拍卖40亿欧元2年期债券需求疲弱,拖累10年期德债收益率7个月来升至3%水平,同时,英国金边债券期货创新低,其他主要国家的债息亦急速上扬。

美元量化宽松政策和欧债危机也正在导致全球主要股票市场的大幅震荡。11月底,爱尔兰突然表态,愿意接受欧盟和国际货币基金的援助,这本该是一个利好,国外大宗商品电子盘,原油等大宗商品都出现了红盘。但后来市场风雨突变,外围股市以及大宗商品市场均出现较大幅度调整。投资者担心,爱尔兰的债务问题只是欧元区的冰山一角,其它国家也同样面临着类似问题。即便爱尔兰最终得到救助,但也无法掩盖整个欧洲的债务问题。

分析人士表示,今年年初的A股和大宗商品市场调整,直接的触发因素就是欧债危机。在此背景下,避险资金纷纷买入美元,美元指数出现了一波大反弹,大宗商品市场出现大幅调整。而受欧债恐慌影响,A股更是出现连续大跌,在这个期间内,A股的表现还远不如欧债发生地的英、法、德等国家的股市。

市场人士注意到,环球债息急涨对环球金融市场会产生较大冲击,同时,亦会对实体经济造成影响。在量化宽松政策下,美元超量滥发、贬值,拉高美元标价的大宗商品价格。

数据显示,2010年7月至10月份,国际市场能源、农产品、原材料、金属和矿藏等价格环比已累计上涨7.6%、17.6%、11.4%和21.1%,其中,10月份当月能源、农产品、原材料价格环比分别上涨6.3%、5.9%、7.9%,而且加速上升态势明显。

去年11月美联储实施第一轮量化宽松政策后的12个月内,黄金价格上涨了44.5%。而近来,美国第二轮量化宽松又提振贵金属,黄金频创新高,白银亦涨至30年高位,货币刺激将提振工业需求的预期同样推动铜价触及逾两年高位。

在能源、原材料及部分农产品严重依赖进口这样一种贸易结构下,国际市场上大宗商品价格的上涨将直接和迅速地传导至我国,引起国内价格水平的上升。10月份,我国工业品出厂价格指数(PPI)以及原材料燃料动力购进价格分别上涨5.0%和8.1%,涨幅比上月扩大0.7和1.0个百分点。

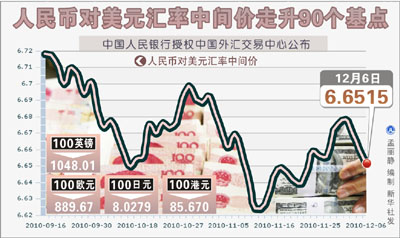

引起国际机构和分析人士关注的另一个重点是,新兴市场资产价格和实体经济正在受到外来因素的负面影响。最近一月,美元的下跌不断激励着与其相关的所有非美货币的全线上涨,其中新兴经济体成为了“重灾区”。

摩根大通和美林分析,由于当前欧美国家的利率水平偏低,二次量化宽松所释出的庞大资金动能,势必将寻找收益较高的投资工具,新兴市场债不仅兼具较高信评与较稳健收益,加上到期殖利率仍远高于美国公债与投资等级公司债,自然成为市场最吸金的焦点之一。

市场人士注意到,从2009年开始,巴西雷亚尔和南非兰特对美元已经上涨了37%和36%,在亚洲,泰铢和马来西亚林吉特涨幅也达到10%,韩元的涨幅已经超过7.6%,印度卢比一个月的涨幅就接近5%。良好的经济前景和诱人的汇差将新兴市场变成了流动性逐利的战场。

“美元”与“欧债”效应耦合

许多国际机构纷纷作出判断,美国N次宽松都有可能,已有预测称,下一轮的规模很可能达到4000亿美元。

12月5日,美国哥伦比亚广播公司播放了美联储主席伯南克再露“宽松”决心的访谈。他表示,就眼下形势看,美国失业率回归到5%至6%的正常水平还需要4到5年。若现状得不到改变,量化宽松的实际规模很可能高于6000亿美元。

伯南克此话一出,那些还在为应付第二轮量化宽松焦头烂额的人们不得不又开始寻思:直升机先生准备何时开始第三轮“撒钱”?

巴克莱银行一位分析师此前表示,“如果没有第二轮宽松,美国经济可能更坏,而且只要经济没有好转,第N次量化宽松都有可能。”这一论调正中伯南克的“下怀”。伯南克随即表态,有可能收购更多的债券。这就意味着第三次量化宽松的来临只是时间问题。

许多国际机构纷纷作出判断,美国N次宽松都有可能,已有预测称,下一轮的规模很可能达到4000亿美元。

德意志银行全球分析师高登表示,“美国官员的讲话实在是在为量化宽松找借口。量化宽松表面上是美国‘自扫门前雪’,本质却是一种‘以邻为壑’的货币贬值政策。”

“远逊于预期的非农数据很可能令投资者对美联储实施第三轮量化宽松措施预期升温。”富国银行外汇策略主管尼克表示,美国经济想彻底从泥潭中走出,尚需时日,这是作出继续刺激政策的主要原因。

与美国量化宽松政策并行的,还有欧债危机。最近一周,全球的市场机构都注意到,尽管欧盟与国际货币基金组织(IMF)12月初推出了总额为850亿欧元(约合1110亿美元)的爱尔兰紧急救援方案,首次按下欧洲金融稳定工具(EFSF)的触发器,但欧洲市场的动荡并未因此而得到平息,有迹象显示欧洲的主权债务危机正在欧元区扩散,投资者正在将其注意力从脆弱的欧元区边缘国家转向了像比利时、法国、德国这样的国家。

欧洲央行行长特里谢12月2日宣布,继续维持1%的基准利率,并将对银行的长期流动性措施再延长3个月,而原本这个计划要在下月初结束,另外还将购买欧元区国家的国债。尽管特里谢极力否认这是美国量化宽松政策欧洲缩小版的说法,但是这是在有点“遮羞”的味道。

野村证券全球首席经济学家保罗·谢尔德表示,“紧急计划会侵蚀政策可信度,而信誉正是政策效力的基础。”他说,令人担心的是,欧洲决策者启动紧急计划来援助遭市场围困的爱尔兰具有危机事件的所有熟悉标志,未来的局势有可能朝着这个方向演变。

由于投资者质疑比利时削减债务的能力,记者注意到,11月30日布鲁塞尔时间17时10分,比利时与德国10年期国债收益率之差扩大至139个基点,为1993年以来最高水平;比利时的国债保险成本——信用违约互换(CDS)的价格也连续第二天创新高。当天德国的债务违约担保成本也上升至今年5月份以来的最高水平,法国10年期国债收益率则最高攀升至3.247%,为6个多月来最高水平。

经济学家卡斯滕·布瑞斯科表示,随着投资者扪心自问谁是下一个请求援助的国家?比利时已经转变为焦点。“虽然基于经济基本面没有什么理由担心(比利时),该国的债务水平和政治上的不确定性却增加了市场的投机。(该国与德国10年期国债收益率的利差)已经处于压力水平。”布瑞斯科如是说。数据显示,比利时公共债务占GDP的比例正接近100%,远远超过《稳定与增长公约》中规定的60%的上限,且明年共有650亿欧元的债券和票据将到期。

最近一周,德意志银行、野村证券、中国银行等国际权威市场机构纷纷发布报告称,美元和欧债危机的“蝴蝶效应”正在全球扇动流动性陷阱。

全球资本或将大迁徙

未来一年,美元量化宽松政策和欧洲债务危机,就像蝴蝶的两只翅膀,互相给力,共同扇动全球资本在不同区域大进大出,引发局部甚至是全球市场大幅动荡。

走进位于香港中环的国际金融中心,位于35层的一处400多平方米的办公区外,一面崭新的指示牌会引入眼帘,“SFMHKManagementLimited”(索罗斯基金香港办事处)。

据知情人士透露,为了筹建这个办事处,索罗斯准备了足足10个月。今年3月24日,他在香港注册成立了一家基金管理公司,入股资金为3500万港元(约合人民币3000万元)。但有媒体称,他最终带到香港的资金约为90亿美元(约合人民币600亿元),约占索罗斯基金资产总额的1/3。在负责人名单中,有两名华人猛将:来自内地的戴霁昕已为索罗斯工作长达10年之久,现为索罗斯基金投资组合经理;詹姆斯曾任著名对冲基金“老虎基金”亚洲分支的董事总经理,去年11月加入索罗斯基金。据悉,早在今年年初,此二人就已坐镇香港,开始招聘熟悉内地和香港市场的基金经理。

亚洲金融危机12年后,索罗斯再度现身,似乎让沸沸扬扬的“热钱涌入”说有了最具说服力的证据。

许多机构预期,未来一年,美元量化宽松政策和欧洲债务危机,就像蝴蝶的两只翅膀,互相给力,共同扇动全球资本在不同区域大进大出,引发局部甚至是全球市场大幅动荡。

中国银行、德意志银行等机构认为,二次量化宽松计划符合市场预期,全球流动性将持续泛滥。受其影响,美元中期可能仍疲软,全球流动性过剩将促使资金流向新兴市场。

在中国,2010年第三季度新增外汇储备1940亿美元,创1997年以来的单季新高。其中,三季度中国的贸易顺差为653亿美元,实际利用外资额为229.1亿美元,因主要货币相对美元升值和因资产价格变动导致以美元计的外汇储备资产增加约867亿美元。这样,新增外汇储备中仍有190.9亿美元的增加额无法解释。增加的1940亿美元外储中有1005亿美元是9月份新增的,那么无法解释的部分就更大。

美国11月初宣布第二轮量化宽松后,业内人士预计,最近两个月内流入港股的热钱高达8500亿港元,其中除了参与新股配售,还直接购买股票。在热钱的推动下,港股一举突破了24000点。高盛预计未来12个月里,香港恒生指数最高可达29000点。

美银-美林在调查了283名基金经理(共掌握4920亿美元)后发现,他们中的49%都重仓持有新兴市场的股票,这一比重达到2009年以来最高水平,仅仅有3%的人重仓欧洲股票。而几乎所有的被调查者都在减仓美国和日本股票。

摩根大通已上调新兴市场2010年全年度流入的预估金额,由500-550亿美元上调至700-750亿美元。美国新兴市场投资基金研究公司表示,即便近来新兴市场债随着全球风险意识升高而稍有回落,但资金却仍持续进驻,显示市场对于新兴债仍具有相当信心。

中国银行国际金融研究所发布认为,从第四季度开始,全球通胀压力将会逐步积累,并可能在2011年爆发。中行表示,金融市场正在从不稳定状态向安全状态过渡,未来几个季度系统性风险将持续下降。由于全球实体经济已经超过危机前水平,通胀压力将从四季度开始显现。全球通胀压力将会逐步积累,并可能在2011年爆发。

“美元贬值趋势还未结束。”德意志银行全球市场分析师高登指出,通胀率和失业率明显偏离适度水平是美联储推行二度量化宽松政策的原因,政策虽然兑现,但若上述问题不能得到解决,市场预期未来宽松政策还会继续,因此美元弱势不会在短期内扭转,全球流动性过剩格局还将继续。

机构视点

国际权威机构总体认为,欧洲债务危机将在未来一年里引发全球资本大迁徙。IMF的一份研究报告报告说:“欧洲形势的负面发展将会扰乱全球贸易,外贸依存度高的亚洲经济体也将受到牵连。”报告表示,欧洲的信用危机会通过全球资金市场的管道,“显著扩散”到世界其他地区。倚赖资金市场融资的银行都会受到冲击。

中信建投:新的量化宽松预期带来的流动性预期高点已经过去,但是考虑到美联储实施量化宽松的目标旨在推动潜在通胀的上升与长期价格的复胀,明年量化宽松的实施将常态化与扩大化,因此明年还会出现流动性预期的新高点。

国泰君安:美元指数将弱势震荡,2011年美国的基准利率将持续维持在目前的低位,由此决定了全球的流动性将持续泛滥,资产价格,尤其是新兴市场国家的资产价格外来资本大规模进入的背景下持续孕育泡沫,并有可能在资本大进大出中风险上行。

亚洲发展银行:出于对债务危机以及可能的溢出效应的担忧,世界股市最近接连暴跌。尽管希腊危机不至于对中国经济产生太多直接冲击,但危机的“蝴蝶效应”也不避免地对中国乃至整个世界经济复苏带来消极影响。这种负面影响将在未来一年里进一步显现。

野村证券:鉴于债务危机使得人们对欧元资产的偏好发生明显转变,全球投资者正不断撤离欧洲债券市场,而这种大规模的资本转移很可能加大世界资本市场的震荡。